Cronache di Pasquetta. Mentre il cacciatorpediniere USS Milius entrava nel Mar Cinese del Sud, suscitando le ire di una Pechino ancora intenta nelle prove generali di accerchiamento di Taiwan, Donald Trump twittava sobrio: World War III. Insomma, qualcosa di molto serio andava coperto con i tamburi di guerra. Anche perché, in contemporanea, la stampa Usa ammetteva come la rivelazione dei file secretati dell’intelligence avrebbe messo seriamente in difficoltà l’esercito ucraino.

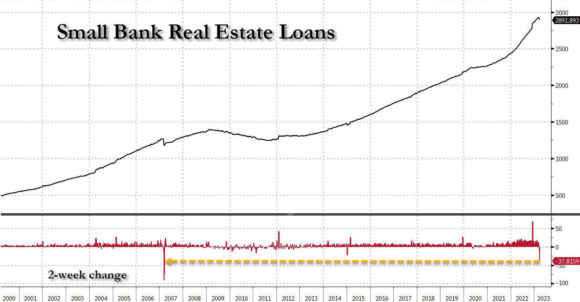

C’è puzza di alibi in stile serie di Netflix per una caduta in tempi rapidi di Kherson. Ma cosa occorre occultare? Lo mostra il grafico.

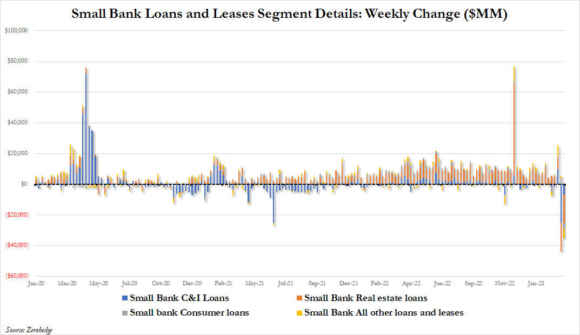

E, paradossalmente, lo conferma la stampa di casa nostra. Perché quando un quotidiano visceralmente anti-russo come La Repubblica ammette le difficoltà della contraerea ucraina, qualcosa ci dice che mesi e mesi di narrativa stanno per crollare. Ma, soprattutto, quando il medesimo giornale pubblica un articolo dal titolo Fondi immobiliari, una bolla da mille miliardi: i tassi rischiano di farla esplodere, allora tutto è chiaro. Esattamente come la dinamica rappresentata dal grafico: nel basket universitario Usa c’è la March madness, nell’immobiliare c’è la March freefall. Perché se in generale il mese scorso ha segnato un tracollo dei prestiti C&I degli istituti piccoli e medi, come mostra il grafico, è proprio l’immobiliare ad aver imboccato una scorciatoia verso la solvency phase.

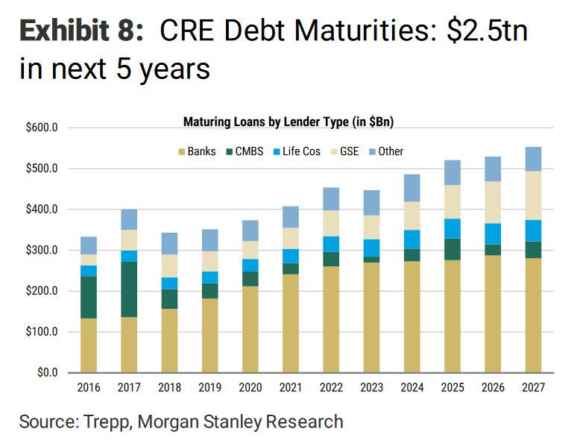

Bentornati nel 2007. E se La Repubblica nel suo articolo cita Fmi e Bce, quasi a volersi giustificare verso i munifici inserzionisti del mattone nostrano per quel suo cedere alle lusinghe dell’allarmismo, ecco che la vera dinamica in atto la mostra Bloomberg, la quale nel weekend dedicato a morte e resurrezione ha pubblicato un de profundis dal titolo A $1,5 trillion wall od debt is looming for US commercial properties. Ciò di cui vi parlo da settimane e che questo altro grafico rende drammaticamente non più prorogabile come priorità. Ma, soprattutto, l’ennesimo vaso di Pandora che rischia di scoperchiarsi.

Piaccia o meno, la realtà che spinge le istituzioni finanziarie ad associare con allarme i tassi troppo alti (per un mondo manipolato e non certo per una realtà macro che vede l’inflazione ancora in overshooting) al rischio di esplosione della bolla creditizia immobiliare è sempre lo stesso: finanziarizzazione e cartolarizzazione. La base della crisi subprime. All over again. Un eterno giorno della marmotta dell’azzardo morale, la riproposizione ciclica di uno schema Ponzi che cerca di millantare il proprio profilo di mera scommessa ad alto rischio dietro brochure di villette a schiera nel Maine, atti notarili e mutui con carte bollate e poco o nulla in garanzia. Ora, appunto, siamo alla solvency phase. Ovvero, rischio insolvenza, margin call da fire sale disperata, tentativo di vendere tutto il prima possibile. A qualsiasi prezzo, ormai. Perché dopo il 2008, nessuno più crede al deleverage precauzionale e alle pulizie di primavera del bilancio.

Lo dimostra la drastica contrazione delle condizioni creditizie. Lo dimostra la chiusura dei rubinetti bancari. Lo dimostra la fuga di depositi verso i mutual funds. Lo dimostrano quei titoli di giornali che, da un giorno con l’altro, scoprono il volto familiare dell’allarme, il mostro della porta accanto. Ancora una volta Dèjà vu, insomma. Perché quando le rogne diventano davvero serie, occorre chiamare Mister Wolf. Come in Pulp fiction. Come nel 2008, quando Fed e Treasury Department assegnarono a BlackRock contratti per la gestione di bad debt per 130 miliardi di dollari. Esattamente come i resti di cervello sparsi nella macchia di Vincent Vega e Jules Winnfield. Da ripulire. In fretta. E in punta di piedi.

Stessa dinamica che pare essere emersa dalle macerie ancora fumanti di Signature e Svb, non più tardi della fine della scorsa settimana. Non a caso, la Fdic si è premurata di far sapere come le vendite saranno graduali e ordinarie, stante lo scopo di minimizzare il rischio di impatto sul funzionamento dei mercati e tenendo conto della liquidità quotidiana e delle condizioni di trading. Accidenti, pare proprio un lavoro da Mister Wolf. Ma la crisi bancaria non era superata, solo un raffreddore un po’ brusco che comunque non ha opposto troppa resistenza al semplice paracetamolo della Discount window della Fed? Stando a Wall Street, sì. In realtà, forse non del tutto. Se per vendere 27 miliardi di securities di Signature Bank e 87 miliardi di Silicon Valley Bank occorre richiamare in servizio il numero uno per rete globale di clientela e assets maneggiati.

Il problema? Semplice. La grandissima parte di quelle securities più problematiche dell’ordinario da far sparire fa riferimento ad agency mortgage-backed securities, collateralised mortgage obligations e commercial Mbs. Déjà vu. E con gli indici che tracciano CRE e REIT che continuano a inviare sinistri scricchiolii e prezzature di centesimi sul dollaro, occorre che sia qualcuno a cui non si può dire di no a maneggiare quell’esplosivo al plastico ad alto tasso di instabilità. E il lavoro deve già essere cominciato, poiché – contattato da Bloomberg – il portavoce dell’ufficio newyorchese di BlackRock si è trincerato dietro un no comment molto operativo e poco di prammatica.

Quanto ci vorrà prima che la Fed rompa gli indugi e decida che BlackRock – oltre a vendere immondizia cosparsa di profumo – dovrà anche comprare, magari alcuni Etf entrati in modalità stonk? Qualcosa comincia ad agitarsi sotto il pelo dell’acqua. Venerdì scorso il reverse repo della Fed di New York ha segnato il minimo di controvalore dal marzo 2020, solo 2,173 trilioni. Come mai nessuno pare più interessato al parcheggio remunerato della propria liquidità? C’è forse timore che qualcosa accada overnight? Magari una margin call che mandi di traverso il caffè, quando ancora la liquidità è ingabbiata?

La crisi bancaria non è affatto finita. Altrimenti, nessuno si azzarderebbe a scomodare Mister Wolf per ripulire i danni e far sparire le prove. Ma sicuramente, si tratta solo di una mossa precauzionale. O, magari, addirittura di un segnale contrarian sull’immobiliare. Avanti, chi afferra il falling knife dell’immobiliare per primo?

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.