Cosa n’è stato dell’emergenza democratica negli Stati Uniti? Già tutto rientrato. Dopo esserci sorbiti ore e ore di patetiche dirette dal Campidoglio da parte di corrispondenti con il viso contrito di chi sta assistendo conradianamente all’Orrore e aver sentito scomodati paragoni con il golpe cileno o l’11 settembre, oggi negli Usa regna la concordia. Miracolo. Da un giorno con l’altro, Black Lives Matter non manifesta più, visto che probabilmente i poliziotti – razzisti o omofobi fino al 3 novembre -, oggi chiedono per favore e offrono caramelle all’atto della perquisizione di cittadini afro-americani o gay. E poi ci sono un/a trasgender alla Sanità e la prima donna alla guida del Tesoro, cosa volete che possa andare storto in un simile paradiso della diversità come ricchezza intrinseca della società multirazziale per antonomasia? Insomma, era tutta colpa di Donald Trump. Il suo addio alla Casa Bianca ha operato come evento catartico.

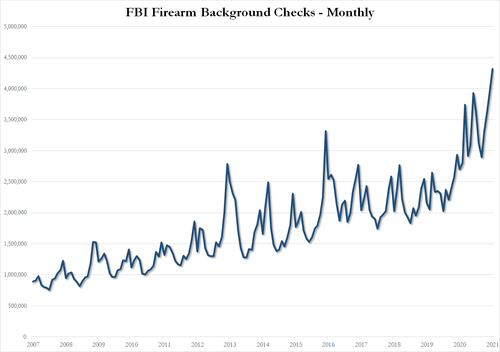

Allora, mi chiedo, se tutto è rientrato – quantomeno a livello mediatico, visto che tg e quotidiani non paiono più allarmati – come mai gli americani stanno armandosi come mai prima, come mostra questo grafico? Tutti collezionisti, di colpo? Sicuramente sarà così. Resta il fatto che i dati del National Instant Criminal Background Check (NCIS) dell’FBI dicono che dall’inizio di gennaio le armi regolarmente registrate negli Usa sono state 4,3 milioni. Il massimo record e 300.000 unità in più di quelle tracciate a dicembre, quando sembrava che il golpe sovranista dei nazisti dell’Illinois fosse dietro l’angolo.

Di più, tre delle cinque settimane con il più alto numero di armi vendute e denunciate alle autorità oggi fanno riferimento al mese di gennaio 2021. Solitamente, una persona perbene (un criminale non denuncia la pistola, la compra al mercato nero) si arma perché ha paura, perché ritiene insufficiente il grado di sicurezza garantitogli dalle autorità. O andranno tutti a caccia di cervi con una Glock 19? Mistero. Un po’ come quello racchiuso in questo secondo grafico, il quale ci mostra un’altra incredibile esplosione occorsa lo scorso mese di gennaio negli Usa, quella dell’indice PMI sia manifatturiero che dei servizi. Il primo, addirittura al suo massimo storico con il 59.1 contro attese di 56.5 e una lettura su base mensile precedente del 57.1.

Il tutto, formalmente, nel pieno della seconda ondata di pandemia e con la campagna vaccinale agli inizi. Com’è possibile, stante anche il netto de-couple rispetto al Surprise Index di Citigroup (linea rossa)? Semplice, basta fattorizzare come elementi di crescita inflazione sottaciuta dall’indice CPI e conteggiare come dato positivo l’aumento dei tempi di consegna dei corrieri come FedEX, spacciando quella dinamica per aumento della domanda e non per deragliamento della catena di fornitura. Et voilà, il brutto diventa bello! Un po’ come la Seconda guerra civile americana che viene rimandata, causa insediamento del Bene in persona alla Casa Bianca.

Ci sarebbe da ridere, in effetti. Da buttarla totalmente sull’ironia, tanto per tirarci un po’ su il morale. Ma non è il caso. Perché questa approccio mistificatorio rischia di tramutarsi in un pessimo esercizio collettivo di immersione della testa sotto la sabbia, salvo gridare al Cigno nero quando scopriremo che la luce in fondo al tunnel è quella di un treno in avvicinamento. Perché la componente inflazionistica di quel dato PMI è ancora minima, ancorché già in grado di operare da doping per i magheggi istituzionali. Questi due grafici mostrano chiaramente quale tipo di tsunami stia invece cominciando a montare negli oceani globali. Da Est a Ovest e viceversa.

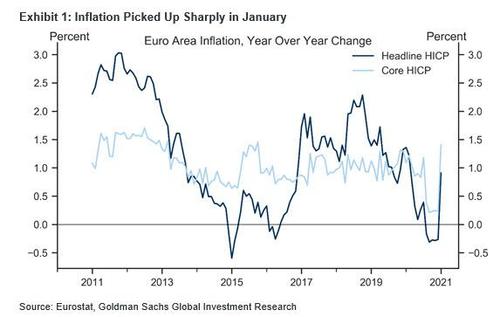

Il primo grafico mostra il balzo decisamente spinto dell’inflazione nell’eurozona sempre nel mese di gennaio, la cui lettura è stata la più alta da cinque anni a questa parte. Per carità, siamo ancora lontani dal mitologico obiettivo del 2% e una gran parte di quel balzo è ascrivibile alla normalizzazione delle aliquote Iva in Germania – fattore chiaramente una tantum – ma ricordiamoci sempre come fino a oggi l’effetto inflattivo sui prezzi sia stato calmierato dal fluire degli eccessi monetari nella bolla azionaria: in parole povere, la Nutella sullo scaffale non aumenta, ma in compenso i titoli azionari sono sovra-valutati come mai. E se arrivasse un minimo di correzione su quelle valutazioni, ipotesi ormai accreditata anche dalla banche d’affari più ottimistiche e bullish, visto le ratio fuori controllo?

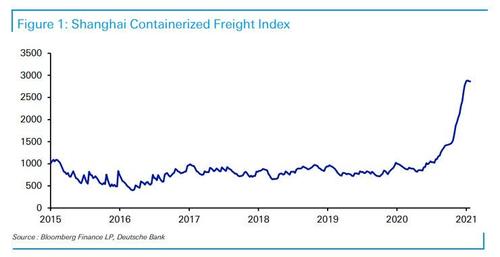

Se la bolla si sgonfia o trova un’altra camera d’aria per travasare l’eccesso o esplode: quindi, un bel rischio di reflazione. Cui se ne unisce un altro, già montante, come mostra il secondo grafico: ci mostra il trend dello Shanghai Containerized Freight Index, il quale opera da proxy delle tariffe settimanali per il trasporto merci dal porto di Shanghai (export cinese). Già oggi, più che triplicate dal maggio scorso, quando la pandemia in Cina era sparita e l’Europa cominciava a intravedere la fine dei lockdown in vista dell’estate. Quanto ci vorrà prima che il costo-extra di quelle merci trasportate venga scaricato sui consumatori? E parliamo di generi di prima necessità e di larghissimo consumo, quindi destinati in gran parte alla grande distribuzione. Alimentare e non. Forse è per timore di un picco inflazionistico in arrivo che gli americani stanno comprando armi con il badile, più del solito? O, forse, è per nascondere questo rischio incombente che si opera il gioco delle tre carte sulle letture ufficiali degli indici come il PMI e CPI?

L’ho già chiesto ma lo ripeto: il Natale è passato, Capodanno pure, ma mi chiedo se soltanto io continuo a notare dei ritardi anomali nell’attività di consegna da parte dei corrieri, essendo ormai praticamente tutti noi degli schiavi dell’e-commerce. Forse il dato dell’inflazione europea, certamente spinto al rialzo dalla Germania, comincia a vedere anche un po’ di luce della realtà di tutti i giorni e non quella delle statistiche ormai desuete e totalmente aliene della Bce? Il problema non è da poco. Perché il dato del Pil dell’eurozona di fine anno è stato meno peggio del previsto, nonostante la seconda ondata fosse in piena diffusione. Grazie a Dio, verrebbe da dire. Certo. Ma se un minimo di ripresa ha retto, la campagna vaccinale e l’aumento delle temperature aiuteranno la lotta alla pandemia (ponendo fine a restrizioni e lockdown nell’economia reale) e la reflation shockwave appena illustrata arriverà a scuotere le dinamiche dei prezzi, come faranno Fed, Bce e soci a continuare ad acquistare bond con il badile e comprimere i premi di rischio, utilizzando come alibi il Sacro Graal del 2% di inflazione?

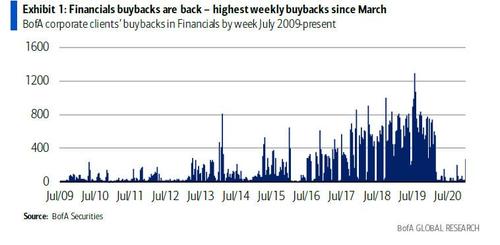

Certo, possono ulteriormente taroccare gli indicatori ufficiali. Ma sarebbe soltanto il passo terminale, l’ultimo miglio prima che il tappeto si tramuti totalmente in una duna di immondizia non più occultabile. Sarà per questo che scoppiano i casi GameStop, capaci di catalizzare l’attenzione dei media economico-finanziari per una settimana, invece che parlare di queste noiosissime discrasie macro? Sarà per questo che, come mostra questo ultimo grafico, le banche statunitensi nelle ultime tre settimane di gennaio hanno operato buybacks azionari per un ammontare che non si vedeva dal marzo 2020, il mese in cui il Covid “obbligò” la Fed a intervenire con il bazooka, onde evitare una crisi di liquidità stile 2008? Quante cose sono accadute il mese scorso, quasi tutte da record. Peccato non ne abbia parlato nessuno.

—- —- —- —-

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.