Voi non vi accorgete di nulla. E non perché siete stupidi. Perché così dev’essere. Perché il fatto che l’informazione sia in mano a gruppi di potere ben determinati certamente non rappresenta una casualità. O una conseguenza del libero mercato. Occorre veicolare.

Parliamoci chiaro: le difficoltà cognitive di Joe Biden sono il segreto di Pulcinella per antonomasia. In Rete circolano meme al riguardo da anni. Quasi dall’inizio della sua Amministrazione. Quale varco del Rubicone ha rappresentato, quindi, l’impietosa esibizione nel duello con Donald Trump sulla CNN? Il fatto che per la prima volta, il Presidente sia stato lasciato in mare aperto senza braccioli. Si è voluto rendere pubblica la sua criticità. Fino a oggi, tutela assoluta. Limitate uscite, limitati discorsi, contraddittorio quasi totalmente assente. Sotto una campana di vetro. Ora, invece, occorreva esibire la debolezza dell’Impero.

Un azzardo. Se uno crede davvero alla retorica della Terza guerra mondiale in progress. Un colpo di genio, invece, se si guarda al livello di monopolizzazione dell’informazione e dei social che questo ha generato. Ancora oggi, se ne parla. Ancora oggi circolano video, vignette, meme. Di tutto.

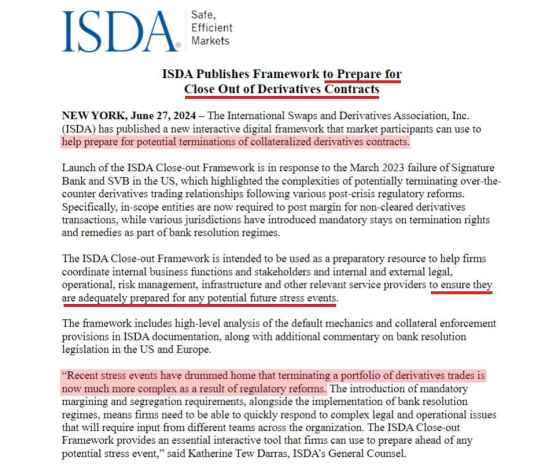

Sapete cosa è accaduto lo stesso giorno del duello tv in questione? Questo.

Ovvero, L’Isda, il regolatore per antonomasia per derivati e swaps, ha pubblicato la sua guida a una crisi sistemica del settore. Una specie di framework per affrontare una chiusura forzata di posizioni derivate allegre. Per trilioni di controvalore. Perché ora? Cosa sta accadendo dietro le quinte, tale da necessitare tonnellate e tonnellate di polvere nel ventilatore, al fine di rendere la visibilità della realtà una missione quasi impossibile?

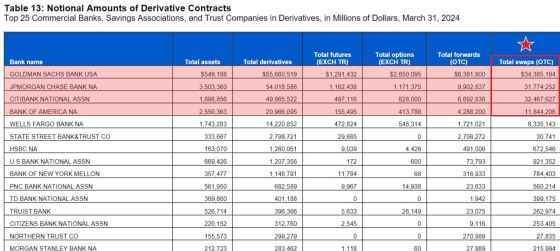

Date un’occhiata a questo. Ci mostra, debitamente evidenziato grazie a uno sfondo rosso, il valore nozionale degli swaps delle principali quattro banche messe sotto osservazione dalla Occ (Options Clearing Corporation). Ovvero, la madre di tutte le camere di compensazione.

Nel solo primo trimestre le cosiddette Big Four hanno aumentato le loro posizioni swaps per un controvalore di 6 trilioni di dollari, equivalente a un +5,77%. Ma è il totale di quel nozionale che deve far riflettere: 103 trilioni di dollari. Ovvero, parlando molto chiaramente, 103 trilioni di cambiali. O assegni post-datati. Perché per quanto si possa spaccare il capello in quattro con definizioni da master in un college della Ivy League, uno swap rappresenta poco più che un calcione al barattolo per parcellizzare azzardi ingestibili. E sperare che, in questo modo, il rollover che si dovrà operare alla scadenza prefissata non si riveli troppo rocambolesco o addirittura a rischio di margin call sulla posizione.

Questa è la situazione. E il fatto che l’Isda – non esattamente un organismo bolscevico che odia Wall Street e il capitalismo – proprio ora senta l’urgenza e la necessità di pubblicare il suo Bignami per evitare uno tsunami di chiusure forze su posizioni derivate, probabilmente e in qualche misura dovrebbe farci riflettere.

Chiaramente, tutto questo non fa notizia. E non fa nemmeno rumore. Perché nel frattempo, gli indici azionari continuano a macinare rialzi totalmente sconnessi da ogni fondamentale. E dallo stesso buon senso. L’unica stella polare che li orienta è la certezza – più o meno mal riposta – che la Fed stia per intervenire. O che, comunque, lo farà nel momento in cui la situazione stia per andare fuori controllo. Ma per quanto si operi nel retrobottega del mercato, l’azzardo che si sta compiendo è tale da lasciare tracce. L’omicidio perfetto non esiste. Qualcosa sfugge sempre anche al killer più meticoloso e freddo. Ad esempio, questo.

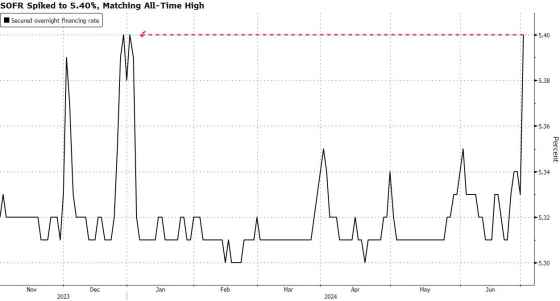

Il Sofr è il tasso di rifinanziamento overnight. Ovvero, il tasso a cui le banche si prestano soldi a brevissimo termine per le operazioni di routine. Come ricorderete nei momenti di crisi sistemica, quel valore rappresenta il vero termometro del timore di controparte. Bene, fra lunedì e martedì, quel tasso è passato da 5,33% a 5,40%. Il massimo storico. Questo mentre sui giornali e in televisioni, le uniche notizie che paiono giungere dal mercato sono i continui rialzi. E, a loro volta, i continui massimi storici infranti.

Qualcosa non torna. Non serve un genio per capire che due situazioni simili sono antitetiche. Quantomeno in un mondo in cui ancora si operi in base a fair value e price discovery. E non ci si basi unicamente nella danza della pioggia attorno al totem della Fed. Esattamente come il canarino nella miniera di grisù, il Sofr ha inviato il suo allarmato colpo di tosse. Ha lasciato l’indizio sulla scena del crimine. Un capello. Un po’ di pelle sotto le unghie della vittima. Nulla di cui ci si accorge a occhio nudo, chiaramente. Ma quando certe operazioni di ingegneria finanziaria, unite a contestuali fregole regolatorie dopo trimestri interi di laissez faire della peggior specie, saltano fuori nel bel mezzo del rally di tutti i rallies, occorre prestare attenzione proprio ai particolari apparentemente più insignificanti.

D’altronde, nel luglio 2008 fu proprio il tasso overnight in continuo aumento a far capire che l’interbancario stava congelandosi, sintomo di una fiducia di controparte che richiedeva oltre il 10% per prestare liquidità. A un giorno. Lo stesso accadde nel settembre 2019, prima della crisi repo. E del primo intervento diretto della Fed sul mercato dopo 10 anni di tassi a zero, denaro a pioggia e pilota automatico. Eppure, apparentemente oggi la Banca centrale Usa appare decisamente renitente nell’operare politiche espansive. A differenza della Bce, il famoso taglio dei tassi ancora non si è sostanziato. E i futures giurano che prima del 2025 non avverrà.

Quindi? Quindi negli Usa si sta operando l’ennesimo Qe sotto mentite spoglie. Proprio martedì, il Tesoro ha comunicato di aver ricevuto offerte per 7,23 miliardi in controvalore per il suo piano di buyback, accettandone 2. Si tratta di coupon con una forchetta di maturazione che va dal 2036 al 2044. Cosa significa, in soldoni e nella nostra logica di emergenza nascosta e di delitto quasi perfetto? Semplicemente che il terzo indizio, lo stesso che a detta di Agatha Christie sostanziava in sé una prova, è proprio davanti ai nostri occhi. Basta diradare un pochino il fumo che i media ci sparano addosso H24. Di fatto, dopo la Fomo (la Fear Of Missing Out, ovvero la paura di perdere l’occasione storica) per il rally azionario che conosce solo rialzi, ecco apparentemente tornato in auge il quasi omonimo Pomo. Ovvero, Permanent Open Market Operations. Tradotto, gli acquisti illimitati di debito a breve termine.

Per adesso si tratta della mossa emergenziale del Tesoro, la stessa di cui vi ho parlato nelle settimane scorse e che dovrebbe (il condizionale è d’obbligo) terminare a fine luglio. Vuol dire che i continui e acritici rialzi degli indici ci stiano indicando implicitamente che a breve toccherà alla Fed tornare in servizio permanente effettivo di monetizzazione del debito? Una cosa è certa: i lavori sono in corso.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.