Mentre scrivo, il cambio dollaro/yen segna 155,3 e l’agenzia Sankei citata da Bloomberg rende noto come il Governo giapponese sia pronto a un budget supplementare da 87 miliardi di dollari per l’anno in corso.

Come mai? Lo scrive nero su banco l’agenzia Nikkei: da gennaio e fino a marzo ripartono i sostegni energetici per elettricità e gas. Ops. In pieno aumento del Ppi, i prezzi alla produzione saliti del 3,4% a ottobre contro attese del 3,0%. Tradotto, stagflazione garantita. E si sa, quel termine legato al Giappone si traduce in lost decade. L’incubo peggiore.

E mentre il titolo di Stato nipponico a 30 anni decolla letteralmente e i carry trades cominciano la loro danza epilettica in attesa di un quasi inevitabile nuovo smobilizzo dopo quello di agosto, Miss Watanabe – almeno per ora – tiene i nervi saldi. Stile samurai. Ma il morphing in kamikaze, da quelle parti, impone un passo decisamente breve.

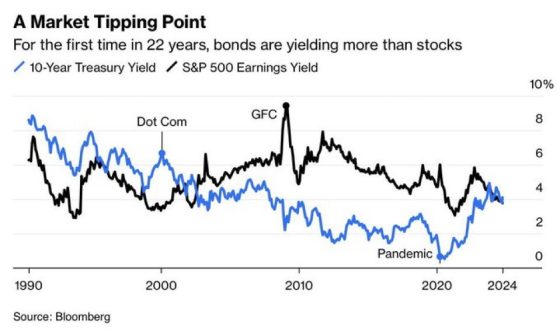

Ed ecco che questo grafico mette tutto al suo posto. Offre prospettiva.

Per la prima volta da 22 anni a questa parte, i rendimenti obbligazionari spodestano le equities. Pagano un rendimento maggiore della Borsa. Big rotation or what? Forse, semplicemente, un gioco da Banche centrali decisamente pericoloso, ancorché obbligato da un mondo completamente manipolato? Perché questo secondo grafico mostra altro.

Se Bloomberg definisce quell’inversione di rendimento un tipping point, quanto sta accadendo sugli yields dei titoli di Stato Usa assomiglia sempre più alla fase terminale del Titanic. Ovvero, motori forza 4 dopo il primo urto. Si pensava così di sfuggire al pericolo, correndo più veloce dell’iceberg. In realtà, gli si è andati contro alla massima potenza. Ecco quindi che la correlazione fra Treasury decennale benchmark e Bill a 3 mesi, il collaterale da finanziamento a breve preferito dalle istituzioni finanziarie, non può che far sventolare bandiere rosse sulla spiaggia. Insomma, i rendimenti sono destinati a salire fino a quando qualcosa non farà grippare il sistema? Difficile negarlo. Soprattutto alla luce di una domanda: con il titolo a 10 anni in area 4,5%, di fatto in aumento di quasi 1 punto percentuale pieno dal taglio di 50 punti base in settembre, per quanto la Fed potrà ancora ignorare l’acqua che sta imbarcando lo scafo, prima di correre alle scialuppe? Ovvero, prima di cominciare ad acquistare bond en plein air?

Basta dare un’occhiata al trend di aumento delle spese per interessi sul debito Usa per capire che, piaccia o meno, già oggi parliamo in termini di quando e non di se. Donald Trump rappresenta e incarna la madre di tutti gli incidenti controllati? Oppure l’approssimarsi del delisting di Smci (terzo cliente di Nvidia per volumi) dal Nasdaq, previsto già da lunedì a meno di un grace period garantito dalla Sec nel corso del weekend e un possibile reverse di Bitcoin a brevissimo termine, magari dopo una fulminea a mediaticamente sovraesposta incursione sopra quota 100.000 dollari, sapranno catalizzare l’attenzione e tramutare l’imponderabile monetario in new normal?

Fermi tutti. Perché a dimostrazione di come tutto sia manipolato e manipolabile, ecco le parole con cui Jerome Powell, intervenendo giovedì a un evento della Fed a Dallas, ha spedito il Dow Jones giù di 200 punti in un nanosecondo: L’economia non ci sta inviando nessun segnale in base al quale sia necessaria un’accelerazione frettolosa nel taglio dei tassi. Detto fatto, se ancora giovedì pomeriggio i futures prezzavano altri 25 punti base di taglio dei tassi da parte della Fed in dicembre all’82% delle probabilità, subito dopo queste parole quella percentuale era scesa al 59%.

I rendimenti obbligazionari non scendono e rischiano di creare l’incidente appena descritto, purtroppo con margine di epilogo fuori controllo non eliminabile ed escludibile a tavolino? Nessun problema, ricomincia il flip flop. Dove prima era tutto inflazione, ora torna la retorica del soft landing. L’economia sta bene, quindi perché avere fretta nel tagliare i tassi? Inquietante, se queste parole sono pronunciate dal numero uno della medesima istituzione che li ha tagliati addirittura di 50 punti base non più tardi di metà settembre, poi di altri 25 punti base e fino al giorno prima era battezzata come pronta a un terzo intervento a dicembre.

Non vi sentite vagamente presi per i fondelli? Volete capirlo che tutto si muove attorno alle Banche centrali, mentre il cosiddetto mercato è mera funzione speculativa? Se pensate che non sia così, forse potrebbe interessarvi ciò che ha detto Isabel Schnabel, influente membro del board Bce, in contemporanea con le parole di Jerome Powell e intervenendo a un congresso a Washington. Eccole: Gli acquisti di assets (della Bce, ndr) si sono rivelati un potente strumento per la stabilizzazione del mercato, mentre il loro rapporto costi/benefici è risultato meno favorevole in fatto di stimolo dell’economia reale. In tal senso e alla luce di queste constatazioni, in futuro lo strumento del Qe dovrebbe essere utilizzato con molta più cautela. Ovvero, ciò che vi dico da anni. Ora la Bce lo ammette. Con la sua potente esponente tedesca.

Non vi suona nessun campanello d’allarme relativo a un avvio di campagna elettorale da parte della Bundesbank? Tranquilli, ci vorrà poco. E quel campanello diverrà un cannone in stile Gianicolo. Qualcuno avvisi il Governo.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.