Mi scuserete se non vi parlo della decisione della Fed. Sia perché avrete letto analisi e pareri al riguardo in ogni dove, sia perché il ping-pong fra Jerome Powell e Janet Yellen consumatosi mercoledì sera mi è propedeutico per l’articolo di domani.

Quindi, se proprio la curiosità vi divora, attendete poche ore. In compenso, vi racconto come stanno le cose. Realmente. Sottotraccia. E lo faccia parlandovi dell’antefatto di quella decisione di alzare i tassi di altri 25 punti base, di quanto accaduto nelle ore immediatamente precedenti. Negli Usa come in Europa.

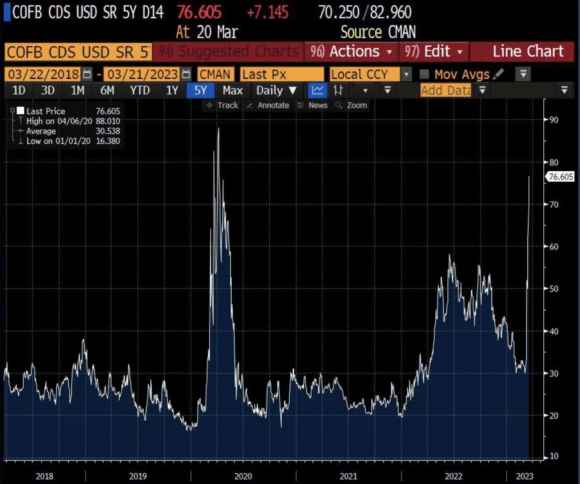

Quello nell’immagine che ieri è letteralmente esploso è il credit default swap a 5 anni di Capitol One. Di per sé, già non un bello spoiler su cosa gli anfratti meno ottimisti del mercato attendessero da lì a poche ore da parte della Fed.

Ma non basta. Perché nel pre-market di mercoledì, Pacific West Bank crollava del 10% dopo il rinvio sine die dell’aumento di capitale, a causa di condizioni sfavorevoli di mercato. E dopo aver ammesso di aver già attinto a ogni forma di aiuto federale esistente su suolo statunitense. PacWest si è ripresa con l’avvio delle contrattazioni, forse nell’attesa di chissà quale salvataggio. O di una Fed che schiacciasse il tasto pausa. Ma una cosa era certa, nonostante la negazione generale: il contagio della crisi bancaria partita con Svb era già in atto. E se la banca con sede nella scintillante Beverly Hills nei prossimi giorni e ore riuscirà certamente a convincere gli amici della stampa sulla sua versione dei fatti, ovvero un lodevole atteggiamento di prudenza verso azionisti e clienti, ecco che la questione legata a Capitol One appare differente. E molto seria. E non solo perché l’istituto ha sede nella meno trendy ma più concreta e laboriosa McLean in Virginia, bensì perché si tratta di una banca leader nel Paese per quanto riguarda settori ad alto tasso di sensibilità macro e sociale come carte di credito, conti di risparmio e credito al consumo legato principalmente a prestiti per l’acquisto di auto.

E non pare un caso il fatto che quel credit default swap sia esploso proprio ieri, perché il giorno precedente era giunta la certificazione da parte della Federal Reserve di New York sull’aumento della denial rate legata proprio al mercato automobilistico, giunta al 9,1% a febbraio. Ovvero, il massimo da 6 anni e in vertiginoso aumento dal 5,8% solo di ottobre. Tradotto? Rate non pagate sull’auto. E un’eventuale, nuova stretta sui tassi della Fed non potrà che esacerbare questa dinamica di insolvibilità debitoria dell’americano medio, dopo la sbornia salariale del Covid. Stesso trend, di fatto, atteso per le insolvenze sulle carte di credito, tanto che le compagnie minori stanno già aumentando i valori di charge-off prudenziali sulle perdite. Tradotto? Massimali abbassati, plafond ridotti, carte limitate o bloccate e quindi contrazione dei consumi. Voce che negli Usa vale per il 70% del Pil.

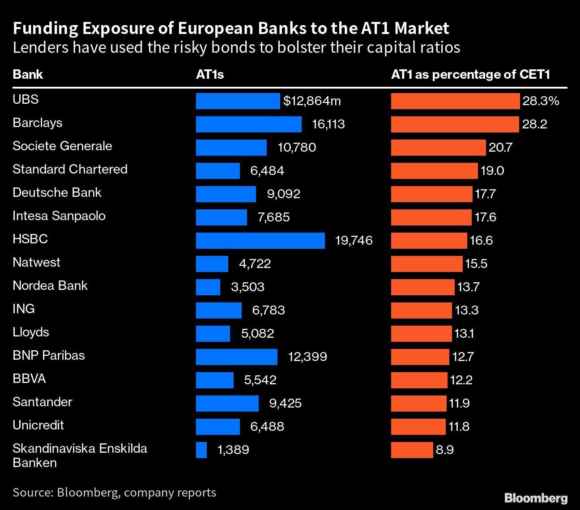

Piaccia o meno, il contagio di SVB – letale e silenzioso come un Navy Seals in missione segreta – è già in atto. E anche l’Europa deve stare attenta, Gran Bretagna in testa. Perché il ritorno dell’inflazione a febbraio nel Regno Unito (+10,4% contro 10,1% di gennaio e stime del 9,9%) sembrava telegrafare il fatto che anche l’eventuale pausa della Bank of England nel ciclo rialzista potrebbe essere rimandata. Detto fatto, ieri la Old Lady si è rimangiata i toni da colomba e ha alzato il costo del denaro di un altro quarto di punto. E con Barclays e HSBC stracariche di bond subordinati AT1, forse qualcuno Oltremanica comincerà a temere un nuovo effetto valanga in stile fondi pensione.

Sembra tutto calmo ma non lo è affatto. E la crisi è tutt’altro che contenuta o terminata. A proposito, sapete chi ha in pancia il maggior numero di AT1 di Credit Suisse, pari al 23,48% dell’outstanding totale? Allianz SE. Se Berna blocca l’accordo UBS-CS, salta tutto. Ma proprio tutto. Una cosa è certa, però. Questa volta, nascondere le magagne casalinghe (ancorché solo potenziali) sotto il tappeto della materia per addetti ai lavori è stato davvero facile. E, oggettivamente, quasi giustificato. Un giornale o un sito non strettamente dedicati a temi finanziari rischierebbe una fuga di lettori epica, se solo decidessero di citare in un titolo i bond AT1. Detto questo, date un’occhiata a questa tabella, dedicata appunto alla quantitativo di bond subordinati in pancia alle principali banche europee. E cominciate a porvi qualche domanda.

Attenzione, però. Sia chiaro che gridare ai rischi AT1 di Intesa Sanpaolo come se alle porte ci fosse una Credit Suisse nostrana rientrerebbe a pieno titolo nella categoria dell’agitare spettri per ottenere quattro likes in più. E anche scomodare il precedente di Santander, la quale nel febbraio 2019 non rimborsò un’obbligazione subordinata a causa dei maggiori costi impliciti nell’esercizio di quella call, lascia il tempo che trova. Una cosa, però, occorre dirla. Se persino il ministro Giorgetti ha commentato la rocambolesca vicenda elvetica con un chiaro riferimento allo strano privilegio garantito agli azionisti sugli obbligazionisti, questo ci dice che il post-2008 ha generato alcuni mostri.

In primis, proprio l’abuso dei bonds subordinati come strumento per dopare le ratio di capitale. Alcuni bond AT1 delle banche italiane stanno già patendo quotazioni in calo, di fatto prezzando implicitamente un aumento dei rendimenti da corrispondere all’atto di esercizio della call. Ma è un rischio per ora limitato. E teorico, stante il lasso di tempo che ci divide dalla fine del periodo non callable. Come si nota dalla tabella, tutti i grandi players europei sono ricorsi ai bond AT1 per migliorare il loro CET1, stante la natura stessa di ibrido fra debito e capitale di quelle securities. D’altro canto, l’Unione europea pare aver a più riprese ricordato come le regole siano chiare: azzeramento prima del capitale azionario e solo in un secondo dei bond, a partire dai subordinati. Ciò che sfugge e che la stampa, persino quella generalista, dovrebbe invece far notare è quanto emerso chiaramente oggi sui media svizzeri: Governo e Antitrust potrebbero, in linea teorica, bloccare l’accordo UBS-CS. La ragione? Formale, quasi un alibi. Ma inattaccabile: l’assenza di loro advisors in sede di formalizzazione dei termini dell’acquisizione. E, conseguentemente, di via libera ufficiale dei regolatori proprio al wipe-out dei bond AT1, deciso a tempo di record.

Non accadrà. Perché se quell’operazione ha già di per sé e per sua natura fatto storcere il naso ai mercati, una sua messa in discussione ex post genererebbe un contagio devastante. A quel punto, tutti i bond AT1 delle banche europee diventerebbero – e non più solo formalmente – delle mine vaganti. E volendo ampliare il quadro, il fatto che subito dopo CS a guidare la classifica di chi è ricorso con il badile al doping della propria ratio di capitale tramite bonds subordinati ci sia la britannica Barclays, fa pensare. Perché Londra ha appena dichiarato guerra aperta a Mosca e soprattutto alla proposta di pace cinese, rivendicando l’invio di proiettili all’uranio impoverito a Kiev. Financial warfare in vista, prima di arrivare al sempre più citato armageddon?

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.