Hanno vinto. Occorre ammettere la sconfitta e rendere onore ai trionfatori. Perché c’erano tanti modi per sancire l’ineluttabilità di un regime di Qe perenne – più o meno traumatici, più o meno teatrali. I signori della stamperia, semplicemente, hanno deciso di mettere in campo un capolavoro. Tanto drastico e spartiacque, quanto poco più che percepito dalle opinioni pubbliche. Perfetto, quindi. E non per il carattere sempre più catalizzante della pandemia, tornata guarda caso nella sua fase di ciclo rialzista, tanto da far sdoganare la formula della terza ondata e imporre nuovi lockdown soft, bensì per la perfezione caravaggesca della mossa. Come un calciatore che, dopo aver permesso con i suoi goal di raggiungere la finale, si concede anche il lusso da fuoriclasse puro di sfoderare proprio in quei 90 minuti make or break la prestazione perfetta.

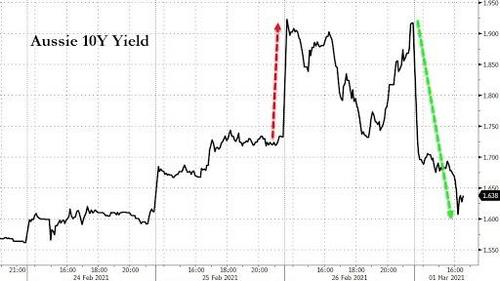

Per capire cosa intendo, occorre fare un passo indietro. Per l’esattezza, nella notte fra domenica e lunedì. A mettere in prospettiva l’accaduto, ci pensa questo grafico, il quale descrive l’andamento del bond decennale austrialiano, al termine della sell-off obbligazionaria della scorsa settimana e, appunto, nelle prime ore di contrattazioni nell’emisfero australe di quella appena cominciata.

Giovedì scorso, infatti, il bond di Canberra andò in overdrive sul rendimento appena tre settimane dopo l’annuncio da parte della Banca centrale di un ampliamento del programma di Qe per altri 100 miliardi e l’implicito rinvio del primo aumento dei tassi al 2024. Di fatto, il proxy di una politica di controllo sulla curva dei rendimenti alla giapponese. Inutile, però, a fronte della svendita globale sul reddito fisso. Detto fatto, quello stesso giorno il governatore, Philip Lowe, rese noto l’acquisto di 3 miliardi di dollari australiani di titoli sovrani a 3 anni sul secondario (un ammontare enorme per quel Paese e il controvalore del suo mercato), di fatto tre volte tanto il controvalore acquistato soltanto il lunedì precedente e il massimo dalle turbolenze di mercato legate alle pandemia del marzo 2020. Risultato? Lo mostra il grafico: un brodino, come descritto dalla linea rossa. Il target dello 0,10% di rendimento sulla note a 3 anni saltò come un tappo a Capodanno nel giro di poche ore, obbligando la Bank of Australia a sfoderare i pezzi forti dell’arsenale.

Ieri mattina, l’Istituto centrale australiano ha infatti annunciato acquisti per altri 4 miliardi di dollari di bond sovrani a lunga scadenza, il doppio dell’ammontare usuale in regime di Qe. Insomma, in tre giorni sono stati messi in campo 7 miliardi di dollari australiani di acquisti difensivi e una promessa nemmeno troppo implicita di sostegno a lunghissimo termine. Ed ecco che la linea verde nel grafico mostra come questa volta, quantomeno in apparenza, il messaggio sia stato recepito forte e chiaro dal mercato: il decennale aussie ha visto il proprio rendimento calare di botto di 32 punti base, mentre questo altro grafico mette in prospettiva la dinamica a più ampio spettro – di fatto, globale – messa sul tavolo da Canberra.

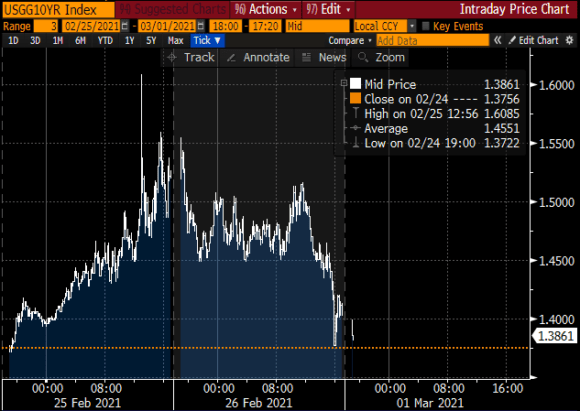

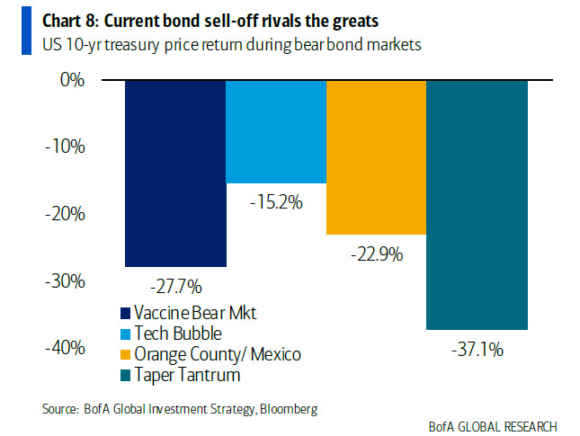

Nell’arco di 48 ore, oltretutto con i mercati istituzionali chiusi, la sell-off obbligazionaria della scorsa settimana è stata completamente digerita dal rendimento di riferimento mondiale, quello del Treasury Usa a 10 anni che dall’1,61% di giovedì scorso è sceso di botto a un più rassicurante 1,38%. Quando ancora negli Stati Uniti tutti dormivano. Futures in festa, spread in ritracciamento e Borse europee euforiche, nel frattempo. E in attesa dell’ennesimo record di Wall Street. Cosa ci dice tutto questo? Sostanzialmente due cose, la prima della quali è stata immediatamente ribattezzata dai traders con il nomignolo di Taperless tantrum. Ovvero, un effetto purga sui prezzi delle obbligazioni in perfetto stile 2013 ma senza dover ricorrere realmente a un tapering dei programmi di Qe. Anzi, al contrario, mostrando al mondo come la soluzione vincente contro il caos sia quella adottata dalla Banca centrale australiana: ovvero, più Qe! Un capolavoro, appunto. E lo mostra plasticamente questo altro grafico, il quale descrive appunto come a livello di controvalori (intesi come crollo dei return sul reddito fisso), la sell-off obbligazionaria della scorsa settimana sia stata seconda soltanto a quella innescata appunto nel 2013 dall’annuncio di Ben Bernanke di ritiro della politica di stimolo monetario. Ottenendo però l’effetto politicamente inverso: legittimare appunto l’espansionismo monetario come ulteriore e risolutiva risposta alle turbolenze.

E il tutto senza che la Fed abbia dovuto dire una sola parola e, soprattutto, giusto in tempo per far cadere anche le ultime critiche rispetto all’opportunità di un diluvio di liquidità come quella che il piano di sostegno di Joe Biden, appena approvato dalla Camera, sta per riversare su un’economia già in over-heating come quella statunitense. E oltretutto, questione tutt’altro che secondaria, alla vigilia dei board delle tre principali Banche centrali al mondo, previsti fra la prossima settimana e il 19 marzo prossimo: Fed, Bce e Bank of Japan. Quando si dice, operare con il vento in poppa.

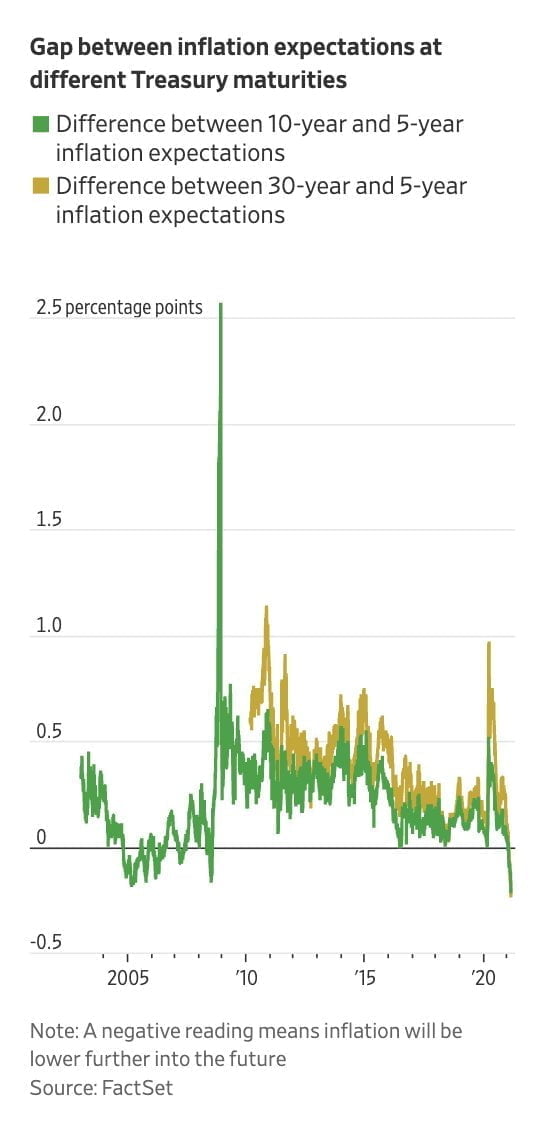

I rischi? Ecco il secondo messaggio implicito nell’accaduto. Ce lo mostra questo ultimo grafico, il quale mette in prospettiva la latente criticità sottesa da una sottovalutazione totale del reale trend inflattivo come quella che temo prenderà piede da oggi in poi, alla luce della soluzione a tempo di record dei tremori sull’obbligazionario. Di fatto, quasi un reset da oblio interessato.

Il grafico mostra infatti il gap fra diverse aspettative inflazionistiche riflesse da differenti scadenze sui Treasury: esistono infatti un’inflazione e un’inflazione che potremmo definire runaway, in fuga. Fuori controllo, più che altro. E cosa ci dice quell’altamente inusuale inversione sulla curva dei breakevens? Che il mercato si attende realmente un aumento dell’inflazione nei prossimi due anni, seguita però da un ritorno repentino alla lowflation. Quando non alla deflazione. Di fatto, la conferma implicita del fatto che il regime di Qe, oramai, è da considerasi più che permanente a livello globale: addirittura strutturale. Ed esiziale, poiché poggiato su una base che è prettamente politica e totalmente svincolata da reali logiche di mercato: i deficit possono essere finanziati solo attraverso la monetizzazione e le ratio di indebitamento dei governi sono già oggi talmente fuori controllo da non consentire logiche di tantrum come quella del 2013. Insomma, le Banche centrali sono riuscite – complice una pandemia che ha giocato un ruolo fondamentale – a imporre l’emergenzialità come new normal: persino una normale reazione di mercato all’abuso di liquidità e tassi ultra-bassi come quella sostanziatasi la scorsa settimana viene rivoltata come un calzino e tramutata paradossalmente in una kafkiana, ennesima riprova della bontà e della necessità di proseguire con lo stimolo a oltranza.

Ormai siamo dentro un labirinto. E come in Shining, l’epilogo è quello di un mercato – inteso come funzionamento di domanda e offerta, premio di rischio e price discovery – destinato a congelarsi nella disperata ma sempre meno convinta ricerca di una via d’uscita. Siamo all’era glaciale, Albert Edwards ha vinto con la sua previsione di almeno un decennio fa. Ma è una vittoria di Pirro, perché da oggi in poi entriamo ufficialmente nel cosiddetto uncharted territory. Diffidate, quindi, sempre più dei vari Caronte che vi si pareranno sul cammino. Nessuno sa più nulla, nessuno ha realmente più il controllo. Nessuno. Si naviga a vista, sperando nel bel tempo da Qe. E chi visse sperando…