Ok, ora che la pantomima è terminata, pare giunto il momento della verità. Il Governo ora ha l’obbligo, prima morale che politico, di dire ai cittadini come stanno le cose. Anche perché, per quanto nascosta tra le pieghe dell’inglese e del linguaggio tecnico dell’economia, la verità è già emersa plasticamente venerdì sera, sotto forma di analisi della review del nostro rating da parte di Standard&Poor’s. Ovviamente, già saprete che l’Italia non è diventata un fallen angel sovrano, ha tenuto il suo ultimo gradino di investment grade (BBB) e ha dovuto subire unicamente la rituale bacchettata sulle mani dell’outlook negativo. Di fatto, un sospiro di sollievo, ancorché il danno di un downgrade sarebbe stato – all’atto pratico – meramente reputazionale e di breve termine, visto che non si poneva come ostativo della partecipazione al programma di Qe. Anche perché, poche ore prima del giudizio di S&P’s, Moody si lanciava in un irrituale spoiler del proprio giudizio di credito sull’Italia (atteso ufficialmente per l’8 maggio), promuovendolo nonostante le previsioni da guerra legate alla crisi del Covid-19. Già qui, il gioco delle parti pareva abbastanza evidente. Ma si sa, mantenere un po’ di supense fa comodo a tutti. Governo e, soprattutto, opposizione, impegnata nel frattempo in una campagna dai profili dadaisti sugli ordini del giorno del decreto Cura Italia. Il livello è questo, prendiamo atto.

Per quanto noioso sia, leggere integralmente ciò che le agenzie di rating scrivono fa parte del mio lavoro, quindi venerdì sera ho diligentemente svolto il mio compito. E fra tante cifre e proiezioni, mi hanno colpito due frasi contenute nel report. Eccole: We could lower the ratings if government debt to GDP fails to shift onto a clearly discernible downward path over the next three years, or if there is a marked deterioration in borrowing conditions that jeopardizes the sovereign’s public finance sustainability, including for example due to insufficiently supportive policy measures at the eurozone level. Queste parole sono formalmente scritte dagli analisti di Standard&Poor’s, ma escono direttamente dalla Bce. Con il benestare di Bruxelles e il plauso di Mario Draghi, il quale a occhio e croce potrebbe aver offerto una consulenza implicita.

L’agenzia di rating, infatti, spiega per quali motivi potrebbe recedere dalla sua decisione di mantenere il nostro investment grade e operare un taglio al livello speculativo per il nostro debito sovrano: se entro 3 anni non si vedrà un abbassamento strutturale della ratio debito/Pil, un percorso di riduzione che sia credibile e di lungo termine. O se un deterioramento delle nostre condizioni di finanziamento sul mercato dovesse mettere a rischio la sostenibilità dei conti pubblici. Tradotto, spread alle stelle e con esso i costi impliciti di servizio del debito. Ma ecco la perla: Standard&Poor’s, stranamente, si sente anche in dovere di particolareggiare questa seconda criticità, esemplificandola con una possibile riduzione del supporto garantito dalla Bce ai nostri titoli di Stato. Come dire, attenzione a come giocate le vostre carte in Europa, perché senza gli acquisti dell’Eurotower siete morti. E noi saremmo pronti a emettere la sentenza.

Ora, al netto dell’atto pratico e della necessità di quattro valutazioni junk (Standard&Poor’s, Moody’s, Fitch e Dbrs) per precipitare davvero nel default automatico dell’impossibilità di accedere alle operazioni di rifinanziamento della Bce, questo è un segnale politico chiaro. Di fatto, un’ipoteca siglata in nome della sopravvivenza: il Mes è dietro l’angolo. E, nei fatti, è già stato siglato. Non a caso, ieri mattina il ministro degli Esteri, Luigi Di Maio, ha aperto a un dialogo con l’Europa rispetto all’attivazione del Fondo salva-Stati, di fatto sfidando l’ala movimentista del suo partito che fa riferimento ad Alessandro Di Battista. Da mai Mes a forse Mes, senza soluzione di continuità. Nell’arco di pochi giorni.

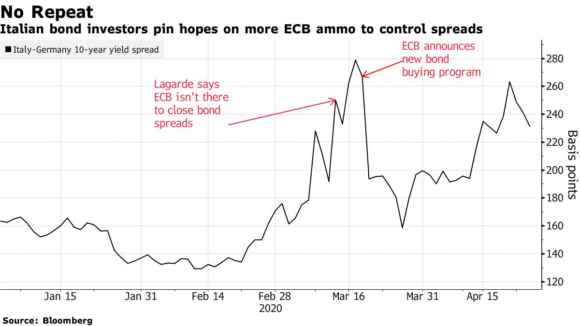

Cos’è accaduto? Ad esempio, questo: alle 16.10 di venerdì pomeriggio, Bankitalia ammetteva con un comunicato di aver operato sul mercato secondario dei nostri titoli di Stato su mandato Bce, acquistando un ammontare “un po’ più alto di quello dei giorni precedenti”.

Bank Of Italy Said To Be Purchasing Italian Govt Bonds On Behalf Of ECB – RTRS Citing Market Sources

– Purchases Are ‘Slightly Higher Than Recent Days’ Average’— LiveSquawk (@LiveSquawk) April 24, 2020

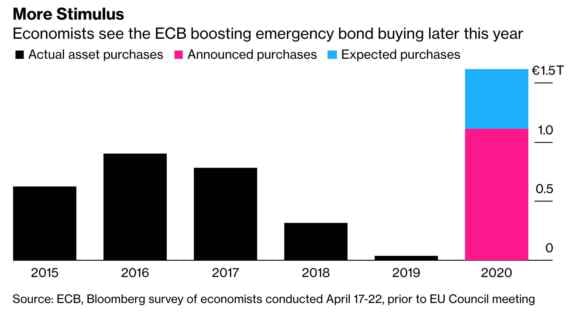

Non a caso, dopo l’impennata mattutina, il nostro spread è sceso da area 260 a 240 punti base, quella che viene vista a Francoforte come la nuova linea Maginot per i Btp a 10 anni. Ma non basta. Perché Bloomberg, quindi non l’ultima agenzia di stampa del mondo, ieri pubblicava questi grafici e un articolo molto paraculesco, nel quale si faceva notare come il mercato si aspetti un sostegno crescente e costante dell’Eurotower nei confronti del debito italiano, addirittura con un economista su quattro fra gli interpellati che si attende un ampliamento del programma Pepp già dalla prossima settimana. Ovvero, controvalori maggiori per acquisti maggiori. Uno scudo anti-spread più grande, nei fatti.

Volete che tutto questo non abbia un costo politico? Difficile crederlo, soprattutto dopo l’apertura di credito dell’ex leader M5S. Anche perché dire sì al Mes non garantirà soltanto 36-37 miliardi da usare per spese, dirette e indirette, in ambito sanitario, ma anche la possibilità automatica di accedere al programma Omt proprio della Bce, quello voluto da Mario Draghi e mai utilizzato. Significa acquisti diretti e illimitati di debito a breve termine, una sorta di respiratore per le esigenze di finanziamento del debito. Il quale, però, da qui a tre anni deve cominciare a scendere. E stante l’impossibilità in un arco temporale così breve di vedere salire in maniera decisa il Pil, alla luce delle previsioni catastrofiche per la nostra crescita economica di quest’anno, ecco che la strada sarà quella di una razionalizzazione di costi e spesa statale draconiani. Insomma, una Troika soft che non coinvolge – almeno formalmente – il Fmi (troppo impegnato a salvare il residuo della sua credibilità con l’affaire argentino), ma che vede la Bce tenerci in vita come mai prima nella storia dell’eurozona, con ovvio beneplacito della Commissione Ue.

Detto fatto, i presupposti di rigore dei conti e azzeramento degli azzardi politici (vedi reddito di cittadinanza e quota 100, per capirci) che Mario Draghi avrebbe posto come conditio sine qua non per la sua discesa in campo, più o meno formale. Non a caso, in perfetta contemporanea con il cambio di strategia di Luigi Di Maio, nel centrodestra Forza Italia ha clamorosamente rotto sul tema europeo (Mes in testa) con gli alleati di Lega e Fratelli d’Italia, scegliendo il profilo della responsabilità nazionale di fronte all’emergenza. Una strategia da “fronte repubblicano” francese, quello che si compatta di default ogni volta che compare all’orizzonte il rischio di una vittoria del Front National.

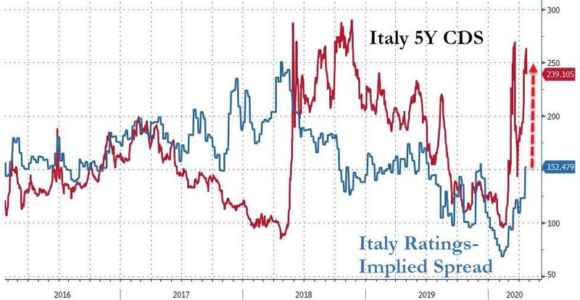

Signori, il Mes è ormai cosa fatta. Probabilmente, ci sono già intesa formale e firma. E non c’era altro da fare, perché siamo arrivati al tavolo della trattativa con piglio tronfio da Braveheart, ma totalmente esangui a livello di risorse: un bluff, clamoroso. E fatto saltare a tempo di record, senza nemmeno che i presunti “falchi del Nord” dovessero scomodarsi troppo. Questo ultimo grafico parla chiaro: la sostenibilità dei nostri conti pubblici è arrivata al limite, un livello superato il quale entra in area di pericolo la tenuta stessa dell’eurozona, già messa clamorosamente a rischio nel 2011 dall’economia frazionale della Grecia. Cosa accadrebbe se questa volta fosse la terza forza dell’Ue e rischia di andare a zampe all’aria, magari con il decennale che flirta con il 3-3,5% di rendimento per trovare un acquirente, nonostante il backstop della Bce?

Troppo alto il rischio, non a caso Bloomberg lascia intendere che il piano Pepp verrà ampliato. In stile Fed, si cerca di rassicurare i mercati a colpi di ciclostile. Ma quanto scritto nel report di Standard&Poor’s parla chiaro: ora il tempo delle promesse da marinaio è terminato, game over per certi azzardi. Roma e la sua politica devono dire addio alle rendite di posizione, alle clientele da soddisfare, alle logiche elettorali e di territorio: pena non un downgrade pressoché nullo a livello di conseguenze dirette, bensì la fine della luna di miele con la Bce. La quale, pur di salvare il salvabile, potrebbe scegliere la via shock and awe di inviare uno scossone senza precedenti al nostro spread. E chiudere i conti con la via di mezzo soft offertaci in queste ore, costringendoci ad accettare l’arrivo ufficiale della Troika.

Il Governo lo sa, l’opposizione anche. Forse, sarebbe il caso di renderne edotti anche quegli italiani cui, nei prossimi mesi e anni, verranno chiesti ulteriori sacrifici. Visto che, da ormai 50 giorni, ne stanno già facendo molti.