Time has come for policy to adjust. Nessuno se ne accorgerà. Più che altro, nessuno si farà domande. Perché tutto ormai è concentrato sulla Kamala-mania e la necessità di declinare ogni scelta economica in favore della candidata dei Democratici.

Parlando dal simposio annuale della Fed di Jackson Hole, Jerome Powell non ha perso tempo. Non ha giocato a nascondersi. Non ha tenuto i mercati con il fiato sospeso. La frase che tutti si attendevano, è arrivata in apertura: il tempo per il taglio dei tassi è arrivato. Boom! Archiviato il crash innescato dalla Bank of Japan e le criticità tech, il cielo su Wall Street è tornato sereno. Nemmeno una nuvola. Tutto come da copione.

Ma attenzione a un’altra frase pronunciata da Jerome Powell. Paradossalmente, più importante. Rivelatrice della strategia in atto. E destinata a ripetersi, all’infinito, stante un debito Usa salito di 38 miliardi solo nella giornata del 21 agosto, balzo record che ora ha portato da 100 a 90 giorni l’arco temporale di crescita di un nuovo trilione di dollari dello stock federale. Prima, una sorta di calumet della pace con gli americani: Sono fiducioso che il trend dell’inflazione sia ormai in direzione del 2%. Balle. Poi, il cavallo di Troia: We don’t seek or welcome further labor market cooling. Ovvero, non cerchiamo, né auspichiamo un ulteriore raffreddamento del mercato del lavoro. Et voilà. Ve l’ho detto chiaramente dopo l’ultimo dato occupazionale, quello relativo al mese di luglio. Si attendevano 180.000 posti, ne sono stati creati 114.000. Reazione dei mercati? Degna del 2008 per almeno due sedute. Panico generale. Titoli dei giornali. E soprattutto, questo: la certificazione che i gestori di fondi interpellato da Bank of America avessero capito quale fosse la strategia per giungere a un Qe mascherato attraverso il taglio drastico del costo del denaro in autunno.

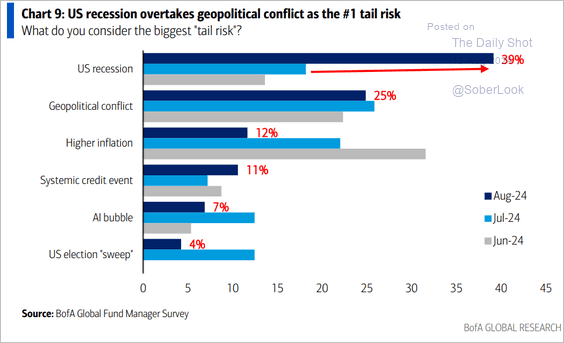

Nonostante mezzo mondo sull’orlo dell’escalation bellica, la recessione negli Usa era diventata di colpo il tail risk più temuto da chi manovra, sposta e investe qualche centinaio di miliardi di dollari. Con tanti saluti a Gaza e all’Ucraina. Mancava il sigillo del Papa laico del monetarismo. Mancava una parola chiara di Jerome Powell. Ed eccola arrivata. Dal palco più atteso, oltretutto. Roba da sceneggiatura di un serial.

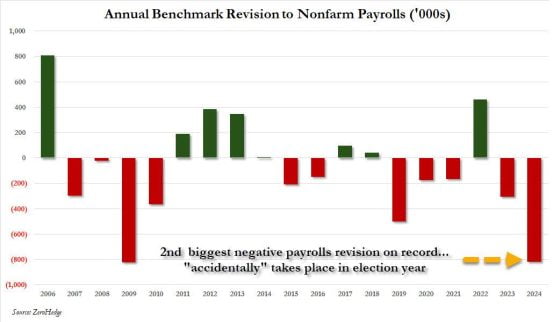

Ora, torniamo indietro di tre giorni e guardate questo grafico. Mercoledì scorso, ignorato totalmente da tutti i nostri media, il Bureau of Labor Statistics statunitense ha comunicato la revisione del benchmark occupazionale per il periodo che va da aprile 2023 a marzo di quest’anno.

La forbice di revisione al ribasso era ampia, molto ampia. Goldman Sachs stimava fra 600.000 unità e 1 milione di posti di lavoro in meno. Il BLS ha optato per un salomonico 818.000 unità in meno. Peccato che questo numero, come mostra il grafico, rappresenti la seconda peggior e più drastica revisione al ribasso da quando viene tracciata la serie storica. Peggio di così, solo quella da 824.000 unità occorsa nel 2009. Ovvero, nel mezzo del caos Lehman e della crisi finanziaria globale da subprime. Per capirci, quindi, gli Usa non hanno creato 2,6 milioni di posti di lavoro ma 1 milione e 782mila nell’ultimo anno concluso il 31 marzo scorso.

Il problema? Semplice. Se fino a non più tardi dello scorso luglio, gli Usa (e il 99% dei media) vivevano nella Fantasilandia del soft landing, come si giustifica ora una correzione al ribasso che, a conti è fatti, è migliore solo per 6.000 unità rispetto a quella di un annus horribilis da enciclopedia come il 2009?

E non basta. Guardate questo altro grafico. Ci mostra come una voce esiziale del Pil statunitense come i consumi personali (70% di incidenza sul tasso di crescita) abbia subito a sua volta revisioni al ribasso per 7 degli ultimi 9 mesi.

Solo quest’anno, 4 aggiustamenti in downgrade di 0,2-0,3%. Insomma, prima si offre il dato ufficiale in favore di taccuini e telecamere, in modo da propagandare al massimo la narrativa del soft landing. Poi, revisioni pressoché sistemiche. Di fatto, un ribaltamento del paradigma che mostra uno stato di salute da pre-recessione. Ma solo per gli addetti ai lavori. Nulla che finisca sui giornali, nei siti o in tv. Il giochino ormai è strategia consolidata.

Ora, però, questa contabilità creativa è base e fondamento di un ciclo di taglio dei tassi che, quasi certamente, spedirà in orbita con gli steroidi il mercato azionario. Ma che, contemporaneamente, amplificherà le dinamiche debitorie e di azzardo di un mercato globale che quasi si schianta al suolo per il mero ritorno in positivo dei tassi giapponesi dopo 10 anni sottozero e con acquisti di assets da pianificazione sovietica.

Andrà tutto bene? Sicuramente fino al 5 novembre. A meno che a qualcuno non serva un altro crash come quello di inizio agosto. Magari per spaventare a dovere Mr. Smith, lasciando intendere che l’incertezza di un possibile ritorno alla Casa Bianca dell’inaffidabile Donald Trump è un lusso che l’America non può permettersi. Non a caso, il focus delle prezzature è impazzito e si è immediatamente indirizzato sull’entità del primo taglio. Un quarto di punto o mezzo punto?

Attenzione, perché l’entusiasmo per quella frase tanto attesa creerà aspettative (e pricing) enormi in vista del Fomc del 17-18 settembre. Se per caso verranno deluse con un ritocco al ribasso inferiore alle attese, il rischio di una reazione di pancia degli indici diverrà enorme. E pressoché garantito.

La morale? Tutto quanto è stato creato a tavolino. Narrativa indulgente e contabilità creativa. È il libero mercato, bellezza! O, almeno, lo chiamano così. Ora i dadi sono pronti per essere lanciati. Il croupier ha dichiarato aperto il tavolo verde. Il pollo da spennare, però, fa ovviamente parte del copione. Indovinate chi? Perché non so se vi siete accorti, ma con l’approssimarsi del 20 settembre, la deadline per la prima comunicazione all’Europa rispetto i contenuti della Manovra, di colpo in questo Paese si è tornati a parlare di debito. Fino a Ferragosto, silenzio. Oblio. Oppure rassicurazioni in punta di numero di Btp già collocati per il 2024, di fatto specchietto per le allodole di una richiesta reale stagnante. Estero in testa. E, come ho scritto già mille volte, il Signor Rossi non ha più né euro, né fiducia per garantire pienoni alle aste con vocazione retail o indicizzate. Prendiamo quindi nota del playbook di oltre Atlantico. Perché può essere utile. Visto che Bce e Bundesbank ci vorranno sull’altare del sacrificio.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.