Cosa sa il sistema bancario, principalmente europeo, che noi comuni mortali ancora ignoriamo? Anzi, sarebbe meglio porre la domanda utilizzando un altro verbo: cosa prezza già da mesi, quasi certamente nell’attesa di uno sviluppo che i continui record degli indici azionari e la pace dei sensi degli spread sovrani paiono silenziare con la compiacente complicità – o, forse, solo la crassa ignoranza di chi non capisce e si beve quindi volentieri la versione ufficiale – del sistema mediatico?

Domanda tutt’altro che peregrina, stante l’ultimo sviluppo reso noto da una minuziosa spulciatura dei bilanci compiuta da Bloomberg. E che, magra soddisfazione, porta con sé una certezza: le banche italiane saranno anche sottocapitalizzate, provinciali nel modello di business e schiacciate strutturalmente fra l’incudine del doom loop di detenzione di BTP e il martello delle sofferenze ma, quantomeno, provano a continuare a fare le banche. Non i fondi speculativi. O, peggio, i casinò. E stavolta, proprio la Germania dovrebbe dare qualche spiegazione. Perché al netto del sacrosanto rigore sui conti richiestoci in sede europea e degli scandali da quattro soldi tipo Wirecard, roba per gonzi che serve solo a dimostrare l’inutilità ontologica e la disfunzionalità assoluta degli enti di vigilanza statali, stavolta Deutsche Bank si è fatta beccare come Gatto Silvestro: con il canarino in bocca.

Di cosa parliamo? Del Level 3. Per i non addetti ai lavori, ammetto che possa suonare come arabo. Ma, in realtà, è semplicissimo: è il corrispettivo bancario del cassetto con il doppiofondo in cui si nasconde ciò che non si vuole venga scoperto. Ma qui non parliamo di giornalini a luci rosse da occultare alla vista indiscreta di qualcuno, bensì di assets ad alto rischio, i più opachi e illiquidi del mercato, quelli quasi impossibili da prezzare. E che, nemmeno a dirlo, in caso di instabilità o turbolenza, sono i primi ad andare in sofferenza. Se non direttamente in default, trascinando con sé chiunque abbia avuto la disgrazia di incapparci. E, conoscendo le banche e i fondi che utilizzano come braccio armato del trading più spinto, attenzione: perché finiranno – ben occultati – in piani di investimento presentati come plain vanilla, sicurissimi. Ma che tali non si riveleranno alla prova dei fatti.

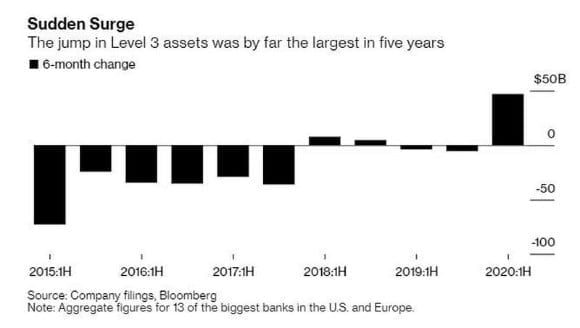

Parliamo, in parole povere, di assets che includono il cosiddetto distressed debt, il debito in sofferenza, i famigerati MBS (bond legati a mutui immobiliari), prestiti ad alto rischio e derivati su tassi di interessi o debito corporate. Insomma, potenziali bombe a mano senza spoletta. Bene, ora guardate questo primo grafico:

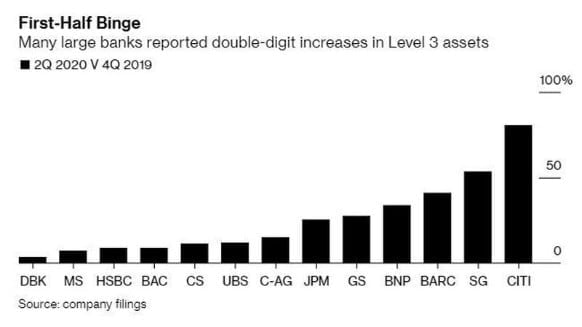

nella prima metà di quest’anno, il controvalore degli assets iscritti a bilancio come Level 3 per banche come Barclays, Citigroup, BNP Paribas e Société Générale è salito di oltre il 20%. Tradotto, ci si è caricati di assets a rischio. Attività tipica dei periodi di vacche grasse, quando tutto sembra rose e fiori e nessuno si preoccupa della prossima recessione. Capibile, quindi, fino al primo trimestre dell’anno in corso ma dopo, quando la pandemia ha colpito talmente duro da obbligare la BCE ha entrare in campo con il bazooka, come si giustifica un atteggiamento simile? A complicare la faccenda, poi, il fatto che nessuno sappia spiegare il perché di questo trend. Decisamente generalizzato, visti i nomi coinvolti. E i controvalori a doppie cifre della nuova esposizione, come mostra questo grafico:

perché?

Qualcuno azzarda che una simile dinamica possa essere stata influenzata proprio dalla magnitudo di intervento delle Banche centrali, letta come uno scudo invincibile al caos finanziario generato dalla pandemia e dai tonfi di correzione di marzo. Insomma, ci si carica di immondizia ad alto rendimento perché tanto ci sono le varie FED e BCE pronta a intervenire, in caso di bisogno. Un bell’azzardo. E, soprattutto, una scelta eticamente e professionalmente poco edificante, non fosse altro per il grado di sofferenza dell’economia reale cui si dovrebbe garantire credito senza condizioni capestro e per il controvalore di liquidità a costo zero ottenuta per 3 anni dalla BCE solo lo scorso giugno, nel caso delle banche europee che hanno partecipato all’ultima asta TLTRO.

Sapete con quale definizione si riferiscono le banche al Level 3 e alla valutazione degli assets in esso parcheggiati? Based on historical trends and their own risk assumptions. Davvero esilarante. Tradotto? Mark-to-unicorns. Ecco la vera, grande, enorme distorsione del processo di QE che denuncio da settimane: di fatto, amplifica a dismisura la propensione all’azzardo morale, non fosse altro per il lassismo totale dei cosiddetti regolatori rispetto all’utilizzo della liquidità elargita a pioggia, in nome dell’emergenza di turno cui si è chiamati a dare risposta. Se studiassimo un po’ più Von Hayek e un po’ meno Keynes a questo mondo, forse non ci ritroveremmo ciclicamente – e sempre più frequentemente, quasi a livello sistemico – dentro verminai simili.

Difficile non accorgersi di quanto sta accadendo, d’altronde. A meno di non volere. Perché stiamo parlando del più grande incremento di controvalore in assets a rischio da oltre 5 anni a questa parte. Nel pieno di un caos finanziario in progress e per contrastare il quale le Banche centrali hanno già sfoderato narrativa e armamentari degni del 2008. Ed ecco la parte davvero interessante, come mostra questo grafico:

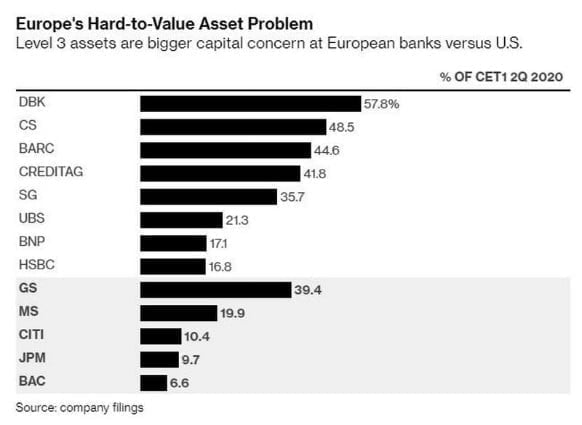

chi è il campione di detenzione di porcheria ad alto tasso di profitto ma anche di rischio sistemico? Deutsche Bank. Ma non è da sola a livello di esposizione quantomeno rischiosa, come potete notare.

Per gruppi come quello tedesco ma anche come Credit Suisse, Barclays, Société Générale e Credit Agricole SA, infatti, le detenzioni di questi assets sono superiori del 30% rispetto al Tier 1 di capitale sul common equity. Ecco come ha descritto la situazione a Bloomberg un veterano come Michael Huenseler, uomo che sovraintende a investimenti per 28 miliardi di euro per la Assenagon Asset Management di Monaco di Baviera: “Gli assets di Level 3 hanno chiaramente una reputazione di strumenti tossici e proni alle perdite e per questo sono tenuti nascosti al pubblico”. Non a caso, questi assets hanno giocato un ruolo enorme nell’ultima, grande crisi finanziaria. E il fatto che oggi giacciano nei bilanci di grandi banche con un controvalore pari al PIL della Finlandia (il net worth cumulativo è infatti pari a 250 miliardi di dollari, stando alle valutazioni ufficiali), stante anche la situazione generale di instabilità da Covid e bolla da liquidità in eccesso, non dovrebbe affatto farci dormire sonni tranquilli. Non a caso, in gergo vengono definiti – con un garbato eufemismo – assets hard-to-value. Di difficile valutazione. E per una volta, non sono gli USA a guardare il mondo dal gradino più alto del podio di questa poco edificante gara al rischio in nome del mero profitto, dei soldi fatti sui soldi. Come mostra questa ultima tabella,

sono infatti i principali gruppi bancari del Vecchio Continente a recitare la parte del leone e il fatto che la BCE abbia di fatto prolungato il periodo di free money per tutti fino al giugno 2021, utilizzando l’alibi della lotta alla pandemia, dovrebbe preoccupare: in questo modo e se non si mette un freno in tempo (obbligando le banche a darsi un limite, a livello legislativo o, giocoforza, attraverso tonfi di mercato non gestibili che polverizzino il valore intrinseco di quelle posizioni), c’è ancora spazio per dilatare ulteriormente il cosiddetto pricing process, il processo di prezzatura degli assets, al fine di generare enormi profitti prima che quegli stessi strumenti diventino talmente tossici – al netto delle reali condizioni di mercato – da dover essere venduti a qualsiasi prezzo o piazzati in qualche piano di investimento (ben nascosti come le fragole marce sul fondo di un cestino). Il tutto, un attimo prima che il cerino bruci le dita.

Ancora una volta, azzardo morale. Come nel 2008. Anzi, peggio, stante le ratio di indebitamento e leverage generale a cui siamo esposti come sistema finanziario globale. Di cosa dobbiamo aver paura? Di terminologie esotiche come risk management o mispricing: formule molto chic per dire che, alla fine, quella porcheria a rischio finisce iscritta nei bilanci in base a modelli di VaR che la ritengono praticamente solida e sicura come un Bund a 10 anni. Peccato che, in realtà, sia più simile a un panetto di Semtex. Qualche numero, limitato ai players europei di questo chicken game decisamente irresponsabile e rischioso? Deutsche Bank, al netto dell’ennesimo e draconiano processo di ristrutturazione in atto, resta l’istituto con il livello di detenzione di assets Level 3 più alto: allo stato attuale dei conti, pesano infatti per oltre la metà del capitale CET1. La britannica Barclays nei primi sei mesi di quest’anno ha visto aumentare la sua esposizione a quegli strumenti di qualcosa come il 40%, mentre la francese Société Générale addirittura del 53%. Infine, Credit Suisse, la quale forse ha fiutato l’aria prima degli altri e che nel secondo trimestre di quest’anno ha visto un calo di detenzioni degli assets Level 3. A far riflettere, però, al di là degli ammontare contabilizzati a bilancio, in questo caso è il securities turnover della banca, ovvero la sua velocità nel comprare e rivendere quel tipo di assets a rischio. Il più alto dell’intera industria di settore. Tutti avvisati, insomma, in caso – dalla sera alla mattina – ci ritrovassimo dentro un brutto sequel del 2008-2009.

Per una volta, l’Italia appare – come sistema creditizio – fra i Paesi davvero virtuosi. E se, invece di perdere tempo nel proporre idiozie come i bond perpetui o altri magheggi da tipografia Lo Turco, andassimo in sede di Commissione UE, BCE ed EBA a far pesare questo, prima di finire per l’ennesima volta sul banco degli imputati, quando la crisi potenzialmente generata da questo casinò si abbatterà sugli spread e, di conseguenza, sulle detenzioni di BTP delle nostre banche?