Da pivot a tantrum. In meno di un trimestre. E apparentemente senza nemmeno passare per il via. Il dato dei nuovi occupati non agricoli Usa ha colpito ancora. Dopo lo shock al ribasso di luglio, quello al rialzo di settembre. Un rialzo record. Risultato concreto? Di fatto, ha reso totalmente inutile il jumbo-taglio dei tassi deciso dalla Fed non più tardi di quindici giorni fa.

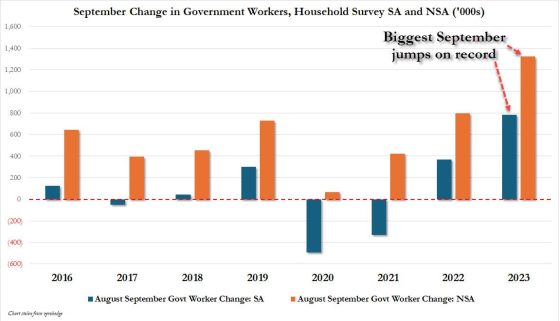

Tutto da capo, tutto da rifare. Tutta una colossale partita di giro a favore dei mercati azionari. Chissà che prima o poi lo capiate. Partiamo dai particolari. Partiamo da questo grafico, il quale mette la situazione in prospettiva e conferma l’ormai acclarata natura manipolatrice di pressoché qualsiasi dato occupazionale esca dalla fucina numerica del Dipartimento del lavoro Usa (Bls).

A settembre, gli Stati Uniti hanno visto arruolati 785.000 nuovi dipendenti statali. Roba da forestali calabresi, altro che patria del libero mercato. Il record assoluto a livello di base mensile. Sia su base stagionalizzata che non. D’altronde, fra un mese si vota. Ora invece veniamo alla cartina di tornasole del colossale gioco delle tre carte in atto. E lo facciamo attraverso queste cifre, ovvero la simpatica esplosione dei rendimenti obbligazionari seguita al dato record di settembre.

Questi sono gli yield su tutte le durate dei titoli di Stato Usa registrati alla chiusura delle contrattazioni di venerdì scorso. La Fed taglia e fa tanto rumore. Il mercato, in silenzio, implicitamente rialza. Pensate a un broker di mutui. O a un agente immobiliare. Cosa credete che farà, al netto di un tasso a 30 anni – il benchmark del mattone – salito di 40 punti base a dieci giorni dal taglio di 50 punti della Federal Reserve? In molti, probabilmente, giocheranno la carta della call to action. Ovvero, convincere tutti che questo è il momento di comprare. Prima che la situazione peggiori, però. Accidenti che successone la Fed! E le prezzature dei futures, in effetti, sembrano segnare cattivo tempo all’orizzonte.

La scorsa settimana le possibilità di un taglio di altri 50 punti base a novembre erano date al 53%. Subito dopo il dato dei nuovi occupati sono letteralmente precipitate. A 0% tondo. E, poi, cosa vogliono dirci i +22 punti base del Treasury a 2 anni? O, forse, l’unico tasso che interessa è quello a un mese, quello che quando l’Asia chiude, l’Europa apre e Wall Street comincia i magheggi, diventa essenziale? Perché quel titolo rappresenta il bancomat per la liquidità immediata a brevissimo termine. Un repo fatto in casa.

Adesso cosa farà Jerome Powell? Perché questo balzo sembra telegrafare la convinzione di un ritorno dell’inflazione a breve. Un colpo di coda. Casualmente, lo stesso che da una decina di giorni tutte le principali Banche centrali – Fed, Bce, Boc, Boe e Boj – stanno preannunciando come pressoché certo. Ancorché transitorio. E vuoi vedere che Jerome Powell, quando a inizio settimana da Nashville ha gettato acqua gelida su quel 53% di possibilità di un nuovo taglio elettorale, avesse subodorato un possibile boom occupazionale? Tradotto, la Fed chiede, il Bls prontamente consegna a domicilio. Il Glovo della manipolazione dati.

Da qui al 5 novembre, occorrerà utilizzare le presine come quando si toglie una pentola dai fornelli. Perché l’incognita petrolio potrebbe mettere le ali a quel rinculo dell’inflazione. E bloccare tutto. Magari, persino regolamentazioni – Basilea 3 in testa, ormai sulla soglia di casa dell’affaire legato al collaterale Usa – che creerebbero attrito con una situazione nuovamente emergenziale. Ve lo dico da una vita, ormai. Il Sistema sta in piedi soltanto a colpi di emergenze. Guerre. Pandemie. Crisi commerciali innescate da dazi o sanzioni. L’importante è ottenere una reazione pavloviana sull’immediato, qualcosa che scomodi le dita stanche di chi digita sulle autorevoli tastiere dei media autorevoli. Bastano 24 ore. Al massimo, 48. Poi nessuno si interesserà più. Il messaggio sarà passato, l’alibi servito in tavola pronto all’uso.

Ormai sembra una serie di Netflix. Con poca fantasia. Ma, magari, questa volta con un finale che la riscatterà. Perché immagino vi siate accorti del silenzio tombale che giunge dalla Cina in materia geopolitica. Pechino si sta muovendo solo in ambito economico-finanziario. Sta stimolando attraverso mosse che continuano a mettere le ali agli indici azionari. Oggi, poi, riaprono i mercati interni. Shanghai in testa. Terminata la Golden Week che ha visto operativa solo Hong Kong, oggi avremo una prima prova del nove. Le Banche centrali occidentali e quella giapponese stanno semplicemente operando in modalità designata per evitare uno schianto azionario. Fed in testa, costretta a tenere insieme un vaso ormai in cocci fino al 5 novembre. Altrove si ragiona in altri termini. Altrove, soprattutto, ci si è caricati di hard assets. Oro. Petrolio. Terre rare. E adesso, argento. Se anche il meraviglioso mondo delle equities dovesse regalarci un botto, Pechino avrebbe il suo backing.

Anzi, forse potrebbe anche essere tentata da questo trailer del mondo che verrà. Un mondo in cui gli swaps vengono valutati per ciò che sono. Carta. Spesso senza garanzia. Mentre un lingotto d’oro o un barile di petrolio, un valore ce l’avranno sempre. Ora che lo ha confermato implicitamente anche il numero uno di Eni, ci credete? Attenti a chi chiederà interventi della Bce o la utilizzerà come capro espiatorio per giustificare manovre lacrime e sangue, chiaramente dipinte come richieste dall’Europa. La Bce oggi come oggi può fare solo danno. L’unica cosa che conta è il reinvestimento titoli del Pepp. E per averlo, dobbiamo ratificare la riforma del Mes. Il resto sono balle e cortine fumogene. Esattamente come quel taglio da 50 punti base della Fed.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.