Un colpo di Stato organizzato come una caccia al tesoro in un villaggio Valtur. Senza armi, senza militari nelle piazze e nelle strade, senza infrastrutture e comunicazioni messe immediatamente sotto controllo dagli insorti. Probabilmente, ora va di moda il golpe in stile flash mob. Ma ancora più interessante è rendersi conto di come il mitologico mercato sembri amarli, i colpi di Stato. O, probabilmente, gli sviluppi che il loro scontato e farsesco fallimento potrebbero garantire.

Perché il crollo del credit default swap brasiliano a 5 anni registrato venerdì scorso appare quantomeno inspiegabile, come mostra questa immagine. E sospetto, alla luce dei fatti accaduti sole 48 ore dopo. E l’ulteriore miglioramento della percezione creditizia del Brasile registrato lunedì pare suggerirci come qualcuno si diverta a fare l’indovino. O, magari, che esistano algoritmi settati su chat e social più che su spread e dati macro, i quali prima e meglio dell’intelligence hanno tracciato i segnali di rivolta che apparentemente pullulavano sul web da settimane. In ogni dove ed en plein air. E li hanno prezzati. O, forse, semplicemente che quanto accaduto non era poi così inaspettato. Né pericoloso come vogliono raccontarci. E che il ritorno alla normalità in meno di 12 ore appariva scontato.

Qualcuno conosce forse il destino toccato agli arrestati per l’assalto a Capitol Hill? Lo stesso sarà per gli insorti brasiliani. Ciò che interessa è appunto l’effetto che l’accaduto garantirà alla politica di Brasilia da ora in poi. Un qualcosa che il mercato pare gradire. Molto. Paradossalmente, un epilogo meno traumatico di un golpe vecchio stile. Ma decisamente più inquietante, perché potenzialmente replicabile pressoché ovunque. E al momento più opportuno, stante il non utilizzo di alcunché, se non un apparente passaparola. Un’attività social, insomma. Che il mercato osserva e prezza. Per poi muoversi. O che altro? Forse che addirittura genera?

Questa premessa appariva doverosa. Perché i canarini nella miniera, a volte servono. Gli indicatori resi totalmente inutili dalla manipolazione della Banche centrali a volte operano ancora come gli orologi rotti. Due volte al giorno, segnano l’ora esatta. E se quel credit default swap parla chiaramente la lingua di un qualcosa che certo non si può definire eversivo, ecco che il crollo dello spread registrato lunedì sul rendimento del nostro Btp ci dice altro.

Chiaramente, tutti hanno legato quella mossa al ribasso al clima di collaborazione e cortesia che ha caratterizzato l’incontro fra Giorgia Meloni e Ursula Von der Leyen. Eppure, si è parlato di Pnrr e immigrazione. Almeno stando ai resoconti ufficiali. Temi di cui il mercato si interessa quanto il sottoscritto all’uncinetto. Forse quel rientro così netto sotto quota 200 punti base sta tutto nel sostanziale via libera alla ratifica parlamentare del Mes che sarebbe scaturita dal parallelo incontro fra Giancarlo Giorgetti e il presidente dell’Eurogruppo, Paschal Donohoe, ottimamente raccontato ieri da Antonio Fanna su queste pagine. O, forse, a garantire in favore del nostro debito pubblico ci ha pensato altro. Quantomeno in modalità coté. Nella fattispecie, l’incontro fra Romano Prodi e Ursula Von der Leyen, avvenuto sempre lunedì a Roma. Perché per quanto lo si voglia relegare al ruolo di padre nobile ed editorialista di lusso della domenica, l’ex Premier è uno dei pochi che ancora detta i tempi a Bruxelles. Detta e non si fa dettare. Paradossalmente, lo spread è sceso per questo?

Lo spread scende per mille motivi. Spesso totalmente artificiali. A volte no. Esattamente come accaduto con il credit default swap brasiliano. E per capire quanto l’Italia sia stata messa silenziosamente con le spalle al muro dall’Europa nelle ultime settimane, a tal punto da aver imposto a palazzo Chigi la mordacchia per le incursioni su temi extra-nazionali al ministro Salvini e un ridimensionamento degli eccessi verbali del ministero della Difesa, basta un grafico. Questo: apparentemente, nulla che possa interessare il nostro spread.

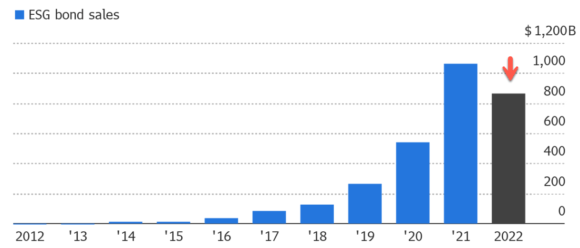

Si tratta infatti dell’andamento temporale nel controvalore di emissioni di bond ESG, quelli ambientalmente e socialmente corretti e sostenibili. Il vero business degli ultimi anni. Il quale, apparentemente, pare aver patito e non poco lo scandalo – ancorché debitamente silenziato dai media – del cosiddetto greenwashing, ovvero bond spacciati per verdi ma che di verde avevano solo il pendant con la tonalità del dollaro. Brutta faccenda. Perché a questo calo delle emissioni che sembra confermare la fine dell’El Dorado ambientalista e della via politicamente corretta al business più sfrontato vanno unite un paio di variabili: la crisi del mercato automotive e le sempre più nette critiche alle tempistiche suicide imposte alla transizione ecologica proprio dal Green New Deal di Ursula Von der Leyen.

Insomma, le parole di fuoco del Ceo di Toyota di qualche settimana fa rispetto a un futuro di auto solamente elettriche non erano ascrivibili a un momento di rabbia. Erano un segnale, un canarino nella miniera: attenzione, il settore sta schiantandosi. Ma se andrà a fondo, porterà con sé tutto il carrozzone. Non a caso, era esploso il Qatargate. Ma tale era l’inconsistenza dell’intero impianto scandalistico e tali i rischi reali di ritorsione energetica da parte di Doha che, come avrete notato, l’intero affaire è passato dalle prime pagine ai trafiletti interni di cronaca.

Direte voi, cosa c’entra quella dinamica nel mercato dei bond ESG con l’Italia, il Mes e la sostenibilità del debito? Semplice, l’ennesimo errore di calcolo del Governo, esattamente come per il suicida taglio allo sconto sulle accise dei carburanti o l’eccesso di fiducia nei confronti dei gestori del mercato tutelato dell’energia. Stando alle linee guida pubblicate a dicembre dal Mef per il 2023, Roma intenderebbe infatti puntare forte proprio su emissioni di cosiddetti Btp Green. Lo scorso anno, il Tesoro raccolse 8 miliardi di euro attraverso i collocamenti ambientalmente sostenibili, mentre l’anno precedente erano stati 13,5, grazie a due emissioni sulla medesima scadenza. Per quest’anno, invece, il Tesoro sarebbe intenzionato a valutare sia una nuova emissione tout court, sia la riapertura dei bond già in circolazione sul mercato. E a confermare l’enorme rischio insito in una strategia che vada a collocarsi contrarian rispetto a un trend globale come quello mostrato dal grafico, ci pensano le parole di Davide Iacovoni, responsabile per il debito pubblico del Tesoro. A detta del quale, i Btp Green attirano il 20% di investitori in più rispetto a quelli che altrimenti sarebbero interessati a partecipare alle emissioni. Il vero obiettivo del governo è sostanzialmente questo: trovare strumenti finanziari che attirino quanti più capitali possibili. Ad essere interessati nello specifico sono gli investitori istituzionali, laddove per le famiglie conta esclusivamente il fattore rendimento. Banche, fondi e assicurazioni devono guardare, invece, anche alla propria reputazione e rispondere alle sollecitazioni che arrivano dal mercato. Un mercato che ha appena archiviato il 2022 con un netto calo dei controvalori di quelle stesse emissioni ESG.

Tradotto, uno dei conigli che il Governo pensava di avere nel cilindro per i quasi 500 miliardi di debito a medio e lungo termine da rifinanziare quest’anno si è dimostrato invece una cavia da laboratorio. E nemmeno in perfetta forma. Insomma, il Governo ha preso atto della sua impossibilità di combattere l’Europa, di farle finire la pacchia. Perché l’unica, vera dote lasciata dall’esecutivo dei Migliori è l’insostenibilità dei conti nella loro traiettoria. E lo spread scende. Per una ragione, stavolta. Occulta ma non troppo. Esattamente come per il cds del Brasile.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.