«Da secoli i costruttori navali progettano scafi e vele con grande cura sapendo che, nella maggior parte dei casi, il mare è tranquillo. Sanno anche che esistono i tifoni e gli uragani. Dunque, i loro progetti non riguardano solo il 95% dei giorni di navigazione in cui le condizioni atmosferiche sono clementi, ma anche il 5% in cui infuria la tempesta e la loro capacità viene messa alla prova. I finanzieri e gli investitori di tutto il mondo sono, al momento, come marinai che non prestano attenzione al bollettino meteorologico». Queste righe, degne di un’incisione sulla pietra, Benoit Mandelbrot le ha scritte prima che il Qe diventasse il motore immobile del mercato. Le si trova a pagina 24 del suo Il disordine dei mercati – Una visione frattale di rischio, rovina e redditività (Einaudi, 2005), ma si adattano alla perfezione a ogni singolo giorno di trading dei tempi che stiamo vivendo.

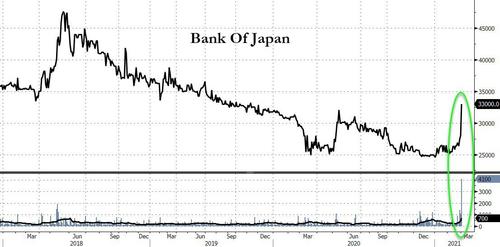

Volete un esempio? Guardate questo grafico: forse non tutti sanno che, esattamente come la Banca centrale svizzera, la Bank of Japan è quotata in Borsa. Per la precisione, nella sezione Jasdaq della Tokyo Stock Exchange.

Bene, lunedì il titolo dell’Istituto centrale nipponico è stato sospeso brevemente per eccesso di rialzo, avendo toccato il limite massimo consentito sulla giornata del 18%, livello che non raggiungeva dal 2005. Perché? Questo è interessante. Le azioni della BoJ, tecnicamente certificati al sottoscrittore, infatti non offrono dei benefici reali, visto che non garantiscono diritto di voto al Consiglio e soprattutto distribuiscono dividendi davvero limitati. Perché allora quella corsa all’acquisto? Lo spiega, fra lo sconsolato e il rassegnato, Tomoichiro Kubota, senior market analyst alla Matsui Securities: «Agli investitori retail sul breve termine non interessano i dividendi, sono nel gioco unicamente per i capital gains. Vedono una security come attraente fino a quando il prezzo del titolo sale e ci sono acquirenti». Ecco il mondo in cui viviamo. Un mondo che, apparentemente, Mandelbrot aveva previsto. In pieno. Ma c’è di peggio. Molto peggio. Perché fino a quando a muoversi in ordine sparso come mosche impazzite in un bicchiere capovolto sono gli investitori, sopratutto quelli retail, si può ancora cercare una sorta di bandolo della matassa che renda quella frenesia riconducibile a una ratio di breve termine, a una mania destinata a sparire con la prima correzione reale. Più serio appare quando a lanciare messaggi a dir poco contraddittori è una Banca centrale con i suoi più alti funzionari.

Tutti ricorderete come il 21 gennaio scorso, a fronte dei primi tremori sull’obbligazionario a livello globale, Christine Lagarde stupì tutti con la sua dichiarazione: «Non guardiamo al rendimento specifico dei Paesi, il nostro approccio al tema è olistico». Detto da chi esordì dicendo che il suo compito non era di chiudere gli spread e poi li ha addirittura sigillati, può starci. Il problema è che nella giornata di lunedì, quella del grande sospiro di sollievo dopo la paura della sell-off sui bond, l’intero board della Bce sembra essere andato nel pallone più totale sul tema.

Ecco, nell’ordine, le dichiarazioni di alcuni membri riguardo alla questione dei tassi. A detta di Christine Lagarde, «occorre guardare ai rendimenti nominali». Per Isabel Schnabel, invece, «bisogna tenere sotto osservazione quelli reali». Per Philip Lane, capo economista, «l’approccio migliore è quello granulare, ovvero dalla prospettiva a monte basata sul mercato fino agli effetti a valle riconducibili all’ambito bancario». Infine, per Louis De Guindos, «appare fondamentale focalizzarsi sugli spread periferici». Il tutto, partendo da un presupposto: per la prima volta, la pubblicazione dei dati settimanali di acquisto in seno al Pepp è stata seguita da una dichiarazione ufficiale al riguardo da parte di un membro del board Bce. E quale membro, nientemeno che il numero uno della Banque de France, Francois Villeroy de Galhau. A detta del quale, «la Bce deve reagire contro qualsiasi ingiustificato aumento dei rendimenti obbligazionari, sia attraverso il Pepp che rendendo noto e chiaro come non si escluda, se necessario, un taglio dei tassi per assicurare condizioni finanziarie favorevoli». Insomma, stranamente hanno parlato tutti.

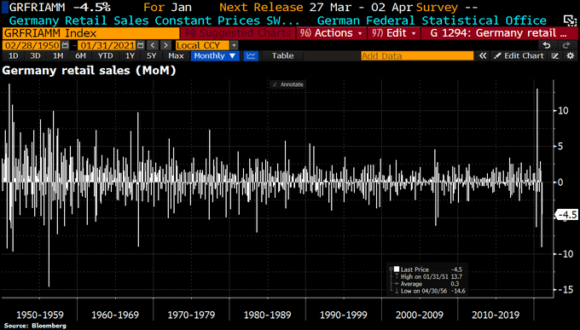

Anzi, ne manca uno. Chi, a vostro avviso? Jens Weidmann, numero uno della Bundesbank. E il suo è un silenzio che fa un baccano del diavolo. Non fosse altro, per almeno un paio di buoni motivi. Primo e scontato, il suo attacco frontale contro le deroghe del Pepp e la sottovalutazione dei rischi inflattivi già lanciato con l’intervista del 13 febbraio, quella cui il board rispose con il famoso tweet in rima per San Valentino. Secondo e più serio, quanto sta accadendo sottotraccia in Germania. Ieri, infatti, fin dal mattino è circolata sulla stampa (Focus) una bozza di proposta governativa, il cui fulcro era basato sull’ulteriore prolungamento del periodo di lockdown duro fino al 28 marzo. Di per sé, già una decisione drammatica. Ma questo grafico mette ulteriormente in prospettiva il quadro in cui va a inserirsi: a gennaio le vendite al dettaglio sono crollate del 4,5% su base mensile e in termini reali contro l’attesa del consensus tracciato da RTBS di un -0,3%.

Insomma, il lockdown sta picchiando duro. Durissimo. Eppure, nonostante la bozza preveda alcune riaperture settoriali a partire dalla prossima settimana, in seno al governo di coalizione (e in vista delle politiche del 26 settembre, elemento da tenere sempre presente) si sarebbe concordi sulla necessità di tenere il Paese bloccato ancora per un mese. E con un esplicito invito a non viaggiare, né all’interno del Paese, né tantomeno all’estero, in occasione delle vacanze di Pasqua. Nessuno lo ha trovato irrispettoso da quelle parti. Certo, sempre da quelle parti, i ristori e le politiche di sostegno non rappresentano un problema come in Italia, stante una ratio debito/Pil che consente ulteriore indebitamento. Ma attenzione: la Germania sta spingendosi decisamente oltre anche alle sue più tetre aspettative, quasi con il passare dei giorni il quadro, invece che rasserenarsi, tendesse a incupirsi. Il tutto in un contesto di totale repressione finanziaria, visto che a fronte di un’inflazione salita all’1,3% a febbraio dall’1% di gennaio, i tassi reali sono scesi al -1,64% dal -1,0% di gennaio, sancendo il 58° mese di fila di permanenza in territorio negativo. Record assoluto.

In questo contesto, quindi, non stupisce il silenzio di Jens Weidmann. Anzi. Parla in maniera chiara e forte. In vista del board dell’11 marzo, meglio prepararsi a qualche sorpresa. Non a caso, come mostra questo grafico, la scorsa settimana, proprio quella della sell-off obbligazionaria, la Bce ha rallentato il ritmo dei suoi acquisti settimanali, scendendo sotto quota 12 miliardi.

Ora, al netto del dato che non contempla le giornate di trading di giovedì e venerdì scorsi, appare chiaro come una scelta simile risponda a un unico obiettivo: quello di rendere palese la necessità di sostegno dell’Eurotower rispetto alle condizioni finanziarie dell’eurozona, soprattutto in tempi di possibile turbolenze. Insomma, il classico caso di incidente controllato. Talmente platealmente preparato da aver visto la Bce affrettarsi a comprare Btp con il badile già lunedì sul mercato secondario, alla riapertura delle contrattazioni: non sia mai che termini anzitempo anche il placebo dell’effetto Draghi. Senza contare lo strano affollamento di pareri in difesa del Pepp sostanziatosi nella stessa giornata, ancorché in grottesco ordine sparso di contenuti e ricette.

La mia impressione? La stessa di Benoit Mandelbrot: tantissimi marinai che non prestano attenzione al bollettino dei naviganti. E, anzi, solcano il mare in ordine sparso e apparentemente senza meta, né porto sicuro. E qualcuno, invece, che a Berlino passa le proprie giornate ossessivamente concentrato sulle previsioni meteo. Lo strappo sui vaccini dell’Austria, poi, parla chiaro: Sebastian Kurz non avrebbe mai osato attaccare il fulcro stesso della strategia di gestione von der Leyen in questo modo, senza un via libera – più o meno esplicito – dalla casa madre di riferimento. Qualcuno vede il Covid come l’inaspettato e drammatico collante che ha riunito e reso più solidale l’Europa: temo si rivelerà l’esatto contrario. E non ci vorrà molto per averne la riprova.