L’ironia verrebbe spontanea. Passare dal dittatore necessario all’amico, alleato e partner rappresenta una capriola di quella notevoli, un vero e proprio carpiato. Ma la Canossa di Ankara a cui Mario Draghi ha dovuto sottoporsi, sballottato controvoglia tra photo opportunity e camminate scandite da marcette ottomane, portato a spasso come un trofeo di guerra da un Recep Erdogan in vena di vendetta, parla chiaro: la situazione sta precipitando. E alla velocità della luce. Altro che bizze dei Cinque Stelle, mal di pancia della Lega o tensioni con i sindacati. L’Italia è in prima linea su un fronte che si credeva agitato ma non pericoloso. E invece, da un giorno con l’altro, hanno cominciato a fischiare i proiettili. Ad altezza d’uomo. E non a salve.

Nel giorno in cui il presidente del Consiglio stringeva giocoforza accordi con il politico meno affidabile del globo, tradendo con l’espressione del viso l’amarezza di chi sa di aver firmato un assegno in bianco a un protestato cronico, ecco cosa accadeva sul mercato: l’anticipazione del diluvio. Una selva di bandiere rosse si è alzata di colpo a segnalare impatto imminente, quasi il patetico ottimismo sfoderato finora a più livelli fosse diventato impresentabile. Un po’ come andare a un ricevimento in ambasciata indossando solo il costume da bagno e le ciabatte da mare.

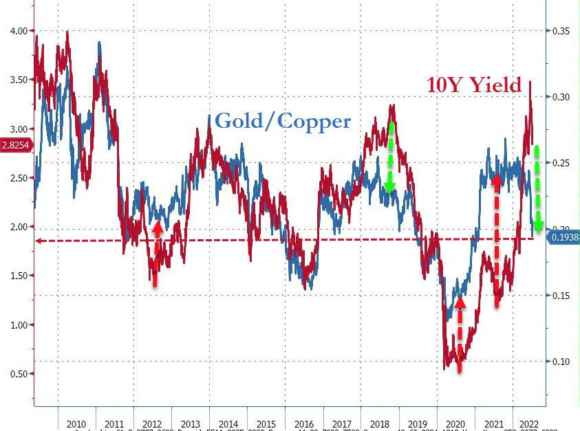

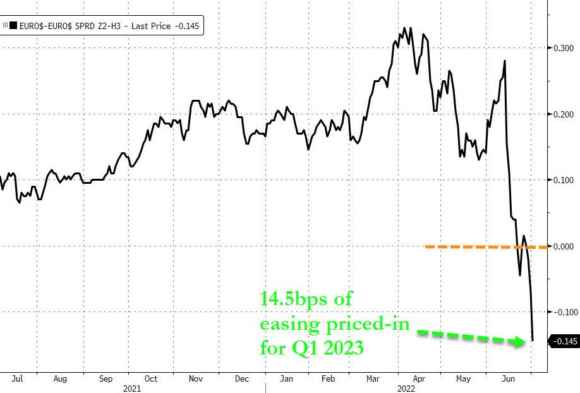

Per la prima volta dal marzo 2020, ovvero prima della crisi globale dei lockdowns, negli Usa si è assistito all’inversione dei rendimenti fra titoli a 2 e 5 anni. E non basta, perché se il prezzo del rame ormai da settimane ci sta annunciando recessione senza speranza, ecco che la ratio con l’oro offre un quadro ancora più chiaro: il rendimento del Treasury a 10 anni, a meno di un improbabile decouple, è destinato a precipitare molto più in basso del livello attuale. Tradotto, espansione in arrivo. Ulteriore traduzione, la Fed sta per dire addio con largo anticipo alle sue millantate dichiarazioni di normalizzazione dei tassi. E, infatti, la terza immagine fissa l’obiettivo: a oggi, i futures prezzano un 50% di probabilità di un primo taglio dei tassi già nel primo trimestre del 2023.

Signori, se da un lato stiamo per assistere al ritorno in scena del Qe, dall’altro è inutile fingere di non conoscere a quale prezzo avverrà questa ennesima inversione di marcia: quella prima linea di difesa dal mercato, quella in cui è schierata l’Italia con il suo debito monstre e le sue banche di nuovo nel mirino, sta per diventare un inferno di ferro e fuoco.

Mario Draghi, stante il suo passato, lo sa. E non a caso, prima ancora di preoccuparsi dell’incontro con Giuseppe Conte, ha messo mano al portafoglio e fatto scorta di melatonina per combattere stanchezza e continui spostamenti: quel Canazei-Ankara è stato il tragitto obbligato di un uomo che pensava di poter menare le danze e che ora, invece, deve fare i conti con il suo stesso passato di demiurgo dell’enorme indigestione di liquidità del sistema. Un contrappasso dantesco da manipolazione monetaria.

Tutto grida crisi: il petrolio che crolla del 12% intraday e torna sotto quota 100 dollari al barile, altro chiaro segnale di prezzatura di un rallentamento dell’economia globale (di qualche long troppo ottimistico e sfrontato che rischia di tramutarsi in margin call) e l’euro che ormai flirta con la parità sul dollaro, ulteriore conferma dell’incapacità ontologica di Christine Lagarde di fare altro che non sia abbinare foulard e borsette (datemi pure del misogino, non me ne frega nulla). Il nostro spread, non a caso, ha ricominciato a traballare al rialzo. E certamente la crisi dell’economia tedesca, talmente strutturale a causa di caro-energia e rottura del vincolo con la Russia da aver spedito in negativo la bilancia commerciale di maggio, non aiuta. E non ci aiuterà.

Quando vi dicevo che avremmo rimpianto l’accoppiata Merkel-Weidmann, di fatto un duo che abbaiava molto, ma alla fine cercava sempre la mediazione di fronte alla ciotola delle crocchette, qualche premio Nobel rideva. Godetevi i compagni Scholz e Nagel adesso, veri progressisti ed europeisti convinti. I quali – dopo aver millantato per bene la loro repulsione verso il rigore – oggi hanno sfoderato tempismo perfetto nel sabotare quel già raffazzonato salvagente chiamato scudo anti-spread: dopo che il mercato aveva cominciato ad auto-convincersi del fatto che, in un modo o nell’altro, la Bce ce l’avrebbe fatta ancora una volta. Hanno lasciato che le varie indiscrezioni su modi e tempi si stratificassero, hanno lasciato che il reinvestimento titoli del Pepp venisse testato nella giornata del 1° luglio e poi, a freddo, ecco uscire la notizia riguardo il no della Bundesbank in sede di ultimo Consiglio al nuovo strumento anti-frammentazione dei rendimenti. Di fatto, una clamorosa smentita anche dell’operato e delle dichiarazioni di Christine Lagarde, la quale in conferenza stampa aveva infatti confermato l’assoluta unanimità al riguardo.

Signori, sta saltando tutto. E qualcuno dovrà fungere da agnello sacrificale, affinché la recessione venga a salvarci dall’inflazione galoppante e soprattutto da un’impossibile normalizzazione dei tassi in un mondo strutturalmente dipendente dal Qe. Indovinate chi sarà? Se volete un indizio, guardate la faccia di Mario Draghi negli ultimi tre giorni.

Siete preoccupati per quanto sta già attraversando il Paese? Tranquilli, in confronto a quanto ci aspetta in autunno, quando la crisi industriale tedesca colpirà l’intero comparto di sub-fornitura e componentistica delle PMI del Nord Italia, è nulla. Ma quando già si registrano code agli sportelli di banche e finanziarie per indebitarsi e andare in vacanza viene da dire che forse ce lo meritiamo. E che forse, un po’ di crisi – quella vera – magari ci servirà a rimettere i piedi per terra dopo la stagione lisergica del Pil al 6%. Quello garantito in toto dal generatore di malaffare, distorsione di mercato e truffe chiamato superbonus.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.