La palla di neve sta prendendo velocità. Meglio accorgersene subito. E prendere contromisure. Nel mio articolo di ieri descrivevo il crollo della fiducia dei consumatori cinesi e il rischio di un apprezzamento shock dello yuan, a fronte di possibili tagli dei tassi da parte della FED a partire da settembre. Ebbene, nemmeno 24 ore ed è accaduto questo: la Banca centrale cinese, per la prima volta dal 2022, ha comprato sull’open market un controvalore di 56,3 miliardi di dollari di titoli di Stato a 10 e 15 anni. Di fatto, prove tecniche di QE. Iniezioni di liquidità per cercare di stabilizzare il mercato e le sue condizioni interne. Un primo tremore. Serio. E questo accade dopo che il Financial Times ha confermato ciò che gli scettici continuano a bollare sarcasticamente come mito della de-dollarizzazione. Ovvero, nel mese di luglio l’uso del renminbi per transazioni cross-border ha toccato il suo massimo storico, sospinto dalle deliranti sanzioni occidentali contro la Russia.

Come fa notare il quotidiano della City, uno sforzo per l’internazionalizzazione dello status valutario e un ulteriore taglio alla dipendenza dal dollaro a livello commerciale. Stando a dati ufficiali, la percentuale di scambi denominati in moneta cinese è stata pari al 53% contro il 40% del luglio 2023.

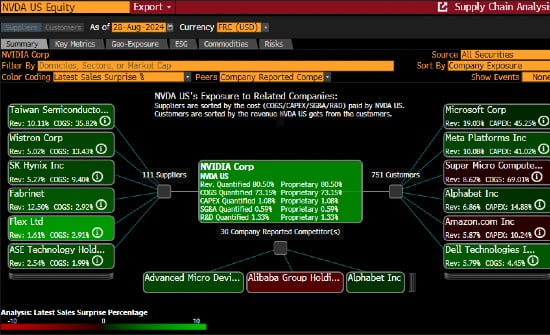

Segnali. Enormi. Ma che non finiscono sui giornali. Esattamente come lo stockpiling record di rame che la Cina sta proseguendo imperterrita e a prescindere dalle condizioni di mercato e delle valutazioni. Come se si stesse preparando a un conflitto su larga scala o a una crisi sistemica a livello macro. O, forse, alla fase terminale della guerra del tech? Perché tutti quanti avrete sentito parlare dei numeri trimestrali di Nvidia, leader al mondo di quella chimera chiamata AI, il nuovo ESG ma con effetti ancora più devastanti di manipolazione. Ciò che i media autorevoli non hanno detto è che rispetto ai numeri resi noti tre giorni fa, Nvidia ha inanellato due sedute di cali consecutivi e sostanziali. Trascinando al ribasso il NASDAQ. Come mai, se profitti e utili hanno sfondato altri record? Lo mostra questo altro grafico,

il quale sul lato destro riporta i 5 principali clienti di Nvidia. Al terzo posto compare MSCI, altro leader del settore tech, il cui titolo fino all’altro giorno aveva fatto gridare al miracolo con aumenti a tre cifre. Perché fino all’altro giorno? Perché, casualmente, in attesa della pubblicazione dei numeri di Nvidia, Hindenburg Research ha deciso di intrattenere il mercato con un report nel quale accusava di manipolazione contabile MSCI. E annunciava il suo conseguente posizionamento short sul titolo. Crollo a -8% nelle contrattazioni di mercoledì, salvo chiudere a -2,5%.

Effetto Nvidia? Al contrario, però. Perché il giorno seguente alla dichiarazione di guerra dell’azienda che con i suoi rating ribassisti nel gennaio di due anni fa mise nel mirino il conglomerato indiano Adani Group, azzoppandolo, MSCI si è letteralmente sparata nel piede, annunciando un ritardo nella presentazione dei conti finanziari per il 2024 (il cosiddetto modello 10-K, obbligatorio da presentare alla SEC da parte di tutte le aziende quotate a Wall Street). La causa? “Necessità di maggior tempo per completare una valutazione dei controlli interni sull’attività di reporting finanziario”. Praticamente, un’ammissione di colpa rispetto alle accuse di manipolazione. Giù MSCI. A piombo. E con esso, giù Nvidia. Perché quest’ultima nella trimestrale di mercoledì, per la prima volta ha reso pubbliche le percentuali di dipendenza dei propri risultati dai primi 5 clienti. E MSCI da sola pesa per l’11% del totale. Detto fatto, le banche USA si sono telefonate e il Plunge Protection Team è entrato in azione. Basta guardare la price action di MSCI nella seconda metà di contrattazioni di giovedì per vedere chiaramente l’intervento della manina.

La colossale bolla tech comincia a presentare forellini sempre più diffusi. E tremori di sgonfiamento sempre meno controllabili. Come vi dicevo nell’articolo di ieri, il mercato sta subendo scossoni e assestamenti da tettonica a placche in questi giorni. Ma, apparentemente, nessuno pare accorgersene. Nessuno si aspetta il Big One. Ma la Cina sta creando le condizioni per un’alluvione di deflazione verso il mondo. E se la FED tagliasse i tassi, tutto diverrebbe a rischio di crollo immediato. Perché con l’inflazione giapponese tornata a salire, le Banche centrali di mezzo mondo stanno per ritrovarsi dalla parte opposta e sbagliata del trade di politica monetaria, un pivot che diventa put senza accorgersene. E andare contro la PBOC, quando la Cina vede messa a rischio la propria tenuta economica interna, equivale a un suicidio annunciato.

La FED ha ancora tempo. Fino al 17-18 settembre può ancora inventarsi qualche alibi che faccia digerire il rinvio ulteriore del primo taglio del costo del denaro. Ma la BCE? Sfortuna vuole che il board sia atteso per la settimana precedente a quello della Banca centrale USA. Esattamente 11-12 settembre. Quasi certamente, tassi fermi e solite panzane legate alla data-dependency. Ma l’inflazione dell’eurozona in calo ad agosto al 2,2%, minimi da metà 2021 e quella tedesca addirittura scesa nell’ultimo mese sotto la soglia psicologica del 2%, appaiono variabili che remano contro.

Ora il gioco si sta facendo davvero pesante. La mano di poker è di quelle che possono mandarti in rovina. E attenzione, perché a porre ulteriore criticità sul carico già da 90, ci pensa il fatto che il board dell’Eurotower si terrà fra i due turni di amministrative tedesche. Il primo atteso per domani in Turingia e Sassonia e il secondo per il 22 settembre in Brandeburgo. Se come preconizzano i sondaggi, il governo Scholz dovesse patire una sconfitta epocale, nonostante la goffa e tardiva svolta sull’immigrazione, la Bundesbank metterà in campo la sua moral suasion. E allora, caos totale. Qualcuno avvisi il governo e l’opposizione. Le ferie sono finite. E anche la tregua garantita dallo scudo salva-spread europeo, forse. Perché il fatturato dell’industria che a giugno cala del 3,7% su base annua ci telegrafa che le cose non vanno affatto bene.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.