Per chi fa il mio mestiere, l’insonnia presenta anche dei lati positivi. Tramutandosi in involontario alleato. Ad esempio, aiuta a focalizzarsi giocoforza sui mercati asiatici. E al netto di un Giappone che va col pilota automatico della Boj, la Cina sta offrendo grandi spunti in questo ultimo periodo. Ad esempio, ieri mattina.

Date un’occhiata a questo grafico: il CSI 1000 aveva aperto sotto di 2 punti percentuali. E poi? Ha chiuso a quasi +8%, il maggior balzo intraday di sempre.

Ma cos’è successo? Cos’hanno scoperto o annunciato? Un insieme di cose. In primis, regolatori hanno fatto filtrare la notizia in base alla quale il fondo sovrano aumenterà i suoi acquisti di Etf. Detto fatto, algoritmi e cani di Pavlov si sono alleati. E spuntò l’arcobaleno. In contemporanea, poi, i medesimi regolatori facevano sapere che sempre nella giornata di ieri avrebbero incontrato nientemeno che Xi Jinping in persona, al fine di aggiornarlo proprio sulle strategie pronte per essere messe in campo al fine di evitare brutti déjà vu equity.

Ma ecco che la vera perla arriva da Hong Kong. Dove le autorità hanno reso nota la decisione di innalzare le garanzie sui depositi bancari da 64.000 a 102.000 dollari, mossa che offrirà garanzia al 92% della popolazione residente. Inoltre, il board ha reso noto il proprio approccio open-minded alla materia. Di fatto, preannunciando ulteriori aumenti delle garanzie.

Ora, l’approssimarsi del Capodanno cinese (con i suoi prelievi bancari di massa per finanziare gli acquisti) e la natura stessa del Partito comunista sembrano togliere dal tavolo ogni elemento di stupore rispetto a questo indulgere in pratiche alla Lauro verso un’opinione pubblica sempre meno indifferente ai tonfi di mercato. Ma è l’ambiente globale in cui questi sviluppi vanno a sostanziarsi che inquieta. Mentre il National Team salvava il CSI 1000 e Hong Kong, di fatto, tratteggiava sullo sfondo l’ipotesi di crisi bancarie, ecco che Nvidia nel trading overnight superava i 700 dollari per azione. Il turbo di Goldman Sachs e della sua previsione a 12 mesi di target price a 800 dollari hanno operato da fulfilling prophecy. Già oggi, il market cap dell’azienda leader in campo di Intelligenza artificiale è superiore a quello dell’intero settore energetico dello Standard&Poor’s 500. E avanti di questo passo, entro il fine settimana che vedrà l’America paralizzata di fronte al Super Bowl, l’azienda potrebbe valere più di Amazon, Google e Saudi Aramco messi insieme.

Non vi basta? Dal 31 ottobre a oggi è passata da un market cap di 950 miliardi all’attuale valutazione di 1,7 trilioni. Solo +79%. Solo 750 miliardi di market cap in 70 giorni di trading. Ovvero, 10,7 miliardi di market cap al giorno per 70 giorni. Di fila. Tutto tremendamente sostenibile. Cosa può andare storto?

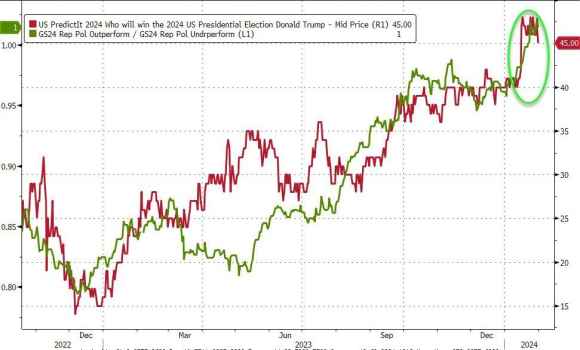

Semplice, il cambio di narrativa sottostante. In un mondo che vede il rendimento del Treasury decennale di nuovo sopra il 4% e, contemporaneamente, il Nasdaq in positivo. Quasi la domanda di chip per ChatGPT e il suo universo di unicorni equity fossero entrati in loop. Parlando di inflazione, Joe Biden ha infatti espresso per la prima volta il seguente concetto: A bit of corporate greed going on. Dove non è arrivato il mantra del ricatto energetico di Putin, ora potrebbe prevalere l’agenda di sinistra contro le multinazionali avide. Il perché? Lo mostra questo secondo grafico: a oggi, il tracciatore dell’out-performance repubblicana di Goldman Sachs parla di un Donald Trump già a Pennsylvania Avenue. E di una price action di mercato sostenuta proprio da questa certezza.

Insomma, da un lato tocca rincorrere. Dall’altro, cosa accadrebbe se da qui all’autunno qualche tribunale interrompesse la corsa e togliesse certezze e sostegno al mercato più esposto al leverage e in bolla di sempre?

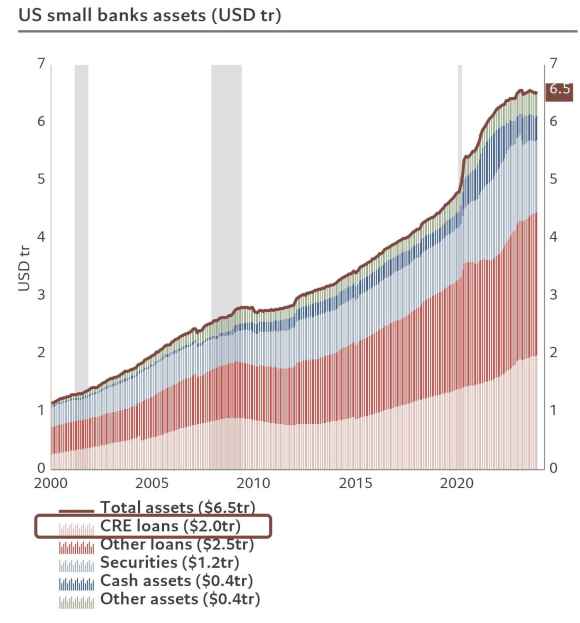

Domande. Questi sono tempi di grandi interrogativi. A meno che non ci si accontenti delle versioni ufficiali, nel qual caso tutto appare sfumato sui toni del rosa. Ad esempio, perché Jerome Powell ha scelto una platea TV per annunciare il rinvio del taglio dei tassi e, soprattutto, il dimezzamento rispetto alle aspettative e prezzature di mercato (3 confermati contro i 6 attesi)? Se lo crede davvero, allora c’è un problema. Perché basta vedere il rialzo immediato nel rendimento dei tassi statunitensi per rendersi conto di come stiamo pattinando su una lastra di ghiaccio trasparente. Decennale sopra il 4%. Nuovamente. E tasso benchmark sui mutui che ora rischia di tramutarsi in detonatore di quel subprime 2.0 che risponde al nome di commercial real estate. E che vede le banche regionali esposte per 2 trilioni di dollari. In vista dello stop al Btfp, come mostra il grafico.

Ma il problema è strutturale. E di paradigma. Come mostra quest’altra immagine

A oggi, quello iniziato nel 2022 e ancora in atto è il regime di inversione dei tassi Usa più lungo e drastico da quando vengono tracciate le serie storiche. Ben 468 giorni e un -1,89 di ratio fra rendimento del Treasury a 10 anni e Bill a 3 mesi. Storicamente, una dinamica simile prima inverte, poi normalizza e infine sfocia in recessione. Ma parliamo di un altro mondo. Di cicli economici. Non a caso, le grafiche mostrano come le bande grigie rappresentino appunto le fasi di recessione ufficiale. Quando arriverà la nostra? O stiamo vivendo già oggi in un ibrido senza precedenti di recessione inflazionistica? Soprattutto, cosa accadrà quando quell’inversione dei tassi finirà?

Sarà per questo che Jerome Powell tratta la realtà come uno jo-jo, destinato a un perenne movimento verso estremi opposti, al fine di rimandare in eterno ciò che, in realtà, sarebbe soltanto il naturale epilogo del ciclo? Ma un ciclo con 34 trilioni di debito è differente. Non ha paragoni. Esattamente come quella striscia di inversione della curva. La quale non rimanda solo la recessione e la definizione della sua natura, necessaria per approntare le contromosse monetarie e fiscali. Anche il crash di mercato che una situazione simile renderebbe pressoché inevitabile. Schumpeterianamente necessario, forse.

In compenso, attenzione all’effetto iceberg. Ovvero a non concentrarsi troppo sulla punta, tralasciando il corpaccione che si muove sotto il pelo dell’acqua. Il Wall Street Journal annunciava come l’azienda biomedica controllata da Softbank, Invitae, abbia ingaggiato Kirkland and Ellis e FTI Consulting per gestire la sua procedura di bancarotta. Nel frattempo, in India continuava a inabissarsi la sussidiaria locale di PayTM, One 97 Communications Ltd, altra controllata di Softbank. La quale ha infatti appena ridotto la sua partecipazione al 5%, dopo almeno tre trimestri di deleverage passata inosservata tra un rally e l’altro.

Tanto per capire la situazione, le autorità indiane hanno emendato il circuit breaker del titolo da -20% a -10% per tentare di rallentarne l’implosione. Tutto questo sta accedendo proprio adesso. Proprio là fuori. Mentre tutto sembra assolutamente tranquillo. Capodanno cinese. Super Bowl. Sanremo. Chi ha tempo di preoccuparsi, d’altronde?

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.