Vi anticipo già che domani ci occuperemo della recessione Usa, partendo dall’ultimo dato sull’inflazione. Ovviamente, a meno di novità sconvolgenti.

Oggi, invece, parliamo di un qualcosa che è ancora totalmente assente dai riflettori degli analisti. Ma che, a mio modesto avviso, già oggi si delinea come il driver di quanto accadrà da qui alla prossima primavera.

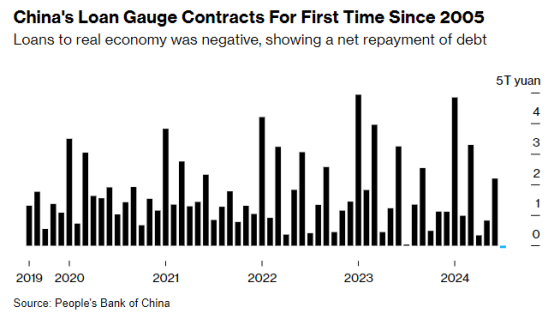

Di fatto, sta tutto in un grafico. Questo. Per la prima volta in quasi 30 anni, esattamente dal 1995, la metrica chiave per quanto riguarda la tracciatura dell’erogazione/richiesta di credito in Cina è negativa.

E questo apre interrogativi enormi. E uno scenario da uncharted territory che va ben oltre i dati macro manipolati della Bidenomics.

Come va letta, infatti, questa contrazione storica? Forse l’economia cinese è già in uno stato di stagnazione tale da vedere le imprese totalmente disinteressate a richieste di finanziamento? O magari a generare un’inaspettata e poco gradevole sorpresa sarà la voce dello shadow banking, da qui a qualche mese? In questo caso, occorrerà prendere atto del primo, strategico fallimento dell’intera strategia finanziaria di Xi Jinping per lo sgonfiamento della bolla debitoria. O, al contrario, le banche hanno scelto di stringere i cordoni della borsa, proprio in ossequio a una sorta di deleverage che si sostanzierebbe come il secondo step della Lunga marcia economica messa in atto come risposta alla crisi immobiliare generata da Evergrande? In quel caso, la mossa sarebbe tutta politica. Perché le banche cinesi sono lo Stato. E se stessimo invece vivendo un insieme di tutte queste ipotesi, questo cosa significherebbe? Che Pechino sta per vivere con 30 anni di ritardo la sua lost decade in stile giapponese. Meglio sperare che non sia così.

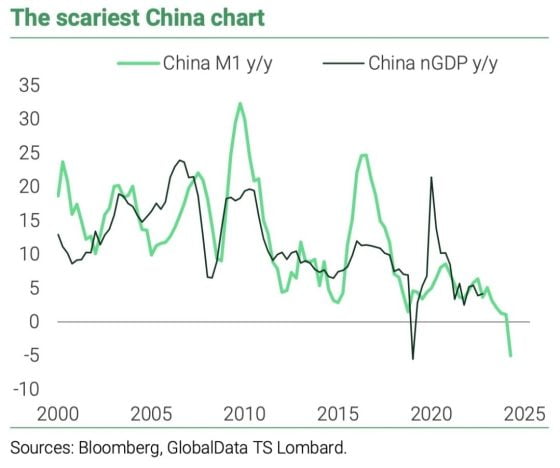

Una sola cosa appare fin da ora certa. Se il dato occupazionale Usa di due settimane fa ha stravolto la narrativa ufficiale, passando dal soft landing alla recessione senza passare per il via, questa contrazione creditizia cinese sposta ancora più in alto l’asticella del paradigma. Se così fosse, infatti, il mondo dovrebbe prepararsi a un cambio di priorità che veda come prima emergenza la preparazione a un regime di deflazione. E non più di inflazione. Perché stante queste metriche, Pechino potrebbe prepararsi a un’alluvione di liquidità, come mostra questo grafico che compara gli andamenti di massa monetaria M1 e Pil del Dragone.

Ovviamente, gli indici azionari già si fregano le mani. Ma le Banche centrali e le loro politiche, come reagiranno?

L’esportazione di deflazione cinese certamente non è una novità. Ma non in un caos monetario come quello attuale. Il Giappone che con due rialzi ha quasi fatto deragliare il rally più lungo di sempre, la Bce e la Bank of England che invece tagliano il costo del denaro con la timidezza tipica di chi non è affatto convinto della bontà della scelta. E la Fed ferma. In attesa. Quasi stesse aspettando qualcosa di epocale. Più che altro, forse, qualcosa di esiziale. E questo qualcosa potrebbe appunto arrivare dalla Cina. E da quel dato sull’erogazione di credito. O la richiesta di prestiti, se preferite.

Ed ecco che in questo contesto con pochi precedenti, arriva l’allarme. Debitamente riportato dal Financial Times. Hu Wangming, numero uno del gruppo leader cinese dell’acciaio, Baowu Steel Group, ha infatti rotto gli indugi e con mossa decisamente inusuale – e per questo, chiaramente concordata con il potere politico, trattandosi di ammissione di debolezza e difficoltà – ha preannunciato una crisi senza precedenti per il comparto. Queste le sue parole al quotidiano della City: Di fronte a noi abbiamo una crisi di settore molto severa per l’acciaio, la cui durata e gravità rappresentano un qualcosa che non abbiamo mai dovuto affrontare prima. E per sopportare la quale occorrerà prepararsi a sacrifici inaspettati.

Dunque, mentre Donald Trump minaccia dazi e protezionismo e l’Ue, quando avrà una Commissione, appare pronta a seguirne l’esempio, ecco che il leader cinese dell’acciaio preannuncia ufficialmente una crisi nera del settore. Quale dinamiche di prezzo innescherà, tutto questo? E quanto impatterà sulla supply chain globale del materiale chiave di ogni economia avanzata e industrializzata?

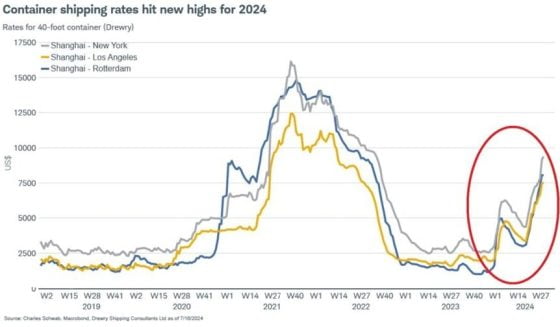

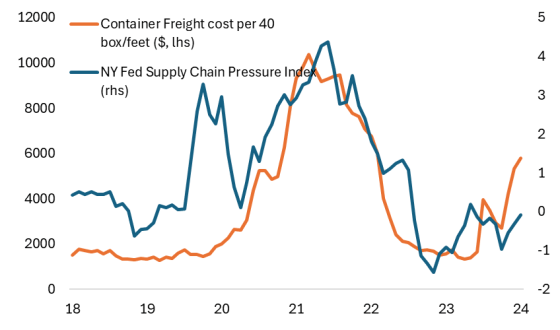

Ora guardate questi altri due grafici: come mai i costi dei noli per trasporti di container via mare stanno risalendo a livelli che ricordano, quantomeno nel pattern, la crisi epocale della pandemia, quel vero e proprio lockdown del mondo che devastò la catena di fornitura mondiale e, ad esempio, diede vita ai costosi e inflattivi processi di re-shoring?

Forse tutto si tiene, questa volta ancora di più. Non a caso, a 82 giorni dal voto Usa, l’Oms ufficializza la pandemia legata al vaiolo delle scimmie. Certamente non una priorità solo delle ultime settimane. Esattamente come i dati macro da mani nei capelli degli Usa, una volta depurati dalle manipolazioni. Proprio come per il Covid, il mondo ha appena ottenuto l’accelerante dell’incendio doloso da recessione che tutti attendevano, Fed in testa? La fase preparatoria della madre di tutti i Qe è forse entrata nel vivo? Una cosa è certa. Quel grafico sul credito cinese cambia tutto. Game changer. E per chi non se ne fosse accorto, sotto il pelo dell’acqua stanno muovendosi iceberg destinati a cambiare equilibri e assetti per almeno i prossimi 50 anni. Capito perché servono tante e cicliche idiozie woke a riempire media e social?

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.

SOSTIENICI. DONA ORA CLICCANDO QUI