Unlikely. Improbabile. Sta tutto in questo piccolo aggettivo il senso dell’ultima decisione attendista della Fed. E, soprattutto, della reazione positiva di Wall Street all’ennesimo calcione al barattolo rispetto al primo taglio dei tassi, ancora una volta giustificato da un’inflazione la cui persistenza sta rendendo il cammino verso un allentamento monetario più lungo del preventivato.

Questo grafico mostra plasticamente l’ennesima reazione da cane di Pavlov degli algoritmi, ormai settati su parole chiave che li fanno sobbalzare o sprofondare in automatico. In realtà, se Wall Street pare aver digerito bene quella conferma di prezzi ancora troppo surriscaldati per operare un taglio dei tassi in sicurezza, dipende sostanzialmente da altro. Molto più strutturale. E molto più chiarificatore dell’ulteriore avvicinamento al muro delle spalle di Jerome Powell. Il quale, infatti, ha confermato come dal prossimo giugno, la Fed ridurrà le operazioni di alleggerimento del proprio bilancio da 60 miliardi di controvalore al mese a 25 miliardi. Tanto per capirci, le più rosee previsioni degli analisti speravano in 30 miliardi al mese.

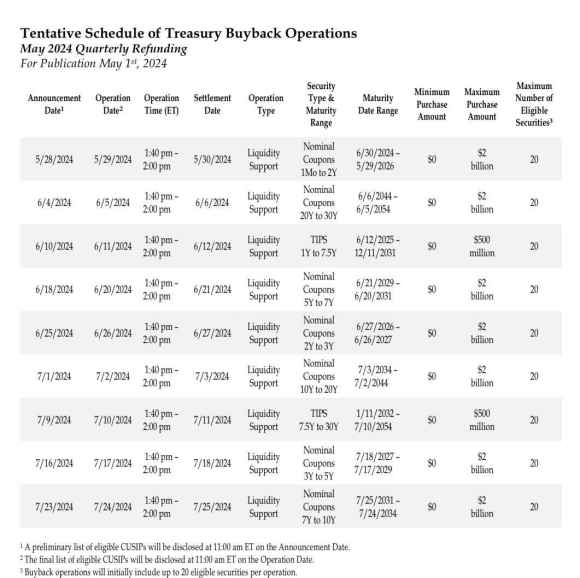

Di fatto, Jerome Powell ha telegrafato al mercato che i tassi sono troppo alti. Ma a tenere brioso l’umore del casinò azionario ci ha pensato Janet Yellen nel pomeriggio, prima ancora che la Banca centrale comunicasse la sua decisione di mantenere fermi i tassi. La ragione? I titoli legati all’AI stavano letteralmente inabissandosi un’altra volta. E cos’ha comunicato? Questo: a partire dal 29 maggio prossimo, il Tesoro darà vita a operazioni settimanali di buyback dei titoli di Stato in circolazione.

La ragione? Supporto alla liquidità del Sistema. Eppure, le condizioni finanziarie sono ottime. Almeno ufficialmente. Ma attenzione ai dettagli. Ogni settimana si opererà in base a un controvalore di 2 miliardi in Treasuries e 500 milioni in Tips (i bond indicizzati all’inflazione). Non accadeva dal 2002 che il Tesoro Usa desse di fatto vita a uno swap.

Operation Twist 2.0? In realtà, a guardarlo bene pare più uno schema Ponzi in piena regola per comprarsi ancora qualche mese prima del redde rationem con il taglio dei tassi, dopo trimestri di magheggi col bilancino contabile tra reverse repo e riserve. Mesi preziosi. Mesi che portano all’appuntamento elettorale di novembre senza il rischio di far saltare Wall Street e la bolla immobiliare che finora si è in qualche modo riusciti a tamponare.

Il Governo USA, infatti, paga interessi troppo alti su quei bond. Quindi, li toglie dal mercato con la scusa della liquidità e li sostituisce con altri che corrispondono tassi di interesse inferiori. Un tecnicismo per accorciare la maturity circolante. E qui subentra lo schema Ponzi. O la scatola cinese, se preferite. Poiché i medesimi Usa che stanno emettendo debito col badile da inizio anno attraverso aste sempre più frequenti e con ammontare record per sostenere un deficit stellare e costi per interessi da 1 trilione di dollari l’anno, ora reinvestono parte di quanto incassato per riacquisto di Treasuries. Ovvero, ricomprano il debito sul mercato secondario dai Primary Dealers, di fatto liberandone i bilanci. Tutti felici, insomma.

La speranza? Sopprimere artificialmente i rendimenti. Ricetta giapponese. D’altronde, se le medesime banche che devono per forza comprare le nuove emissioni del Tesoro si ritrovano già stracariche di vecchi titoli di Stato, occorre alleggerirli un po’. Come si chiama questo, se non Qe? Capite perché tutti i media si focalizzano unicamente sui tassi fermi e sulla possibilità di un primo (e unico) taglio a novembre?

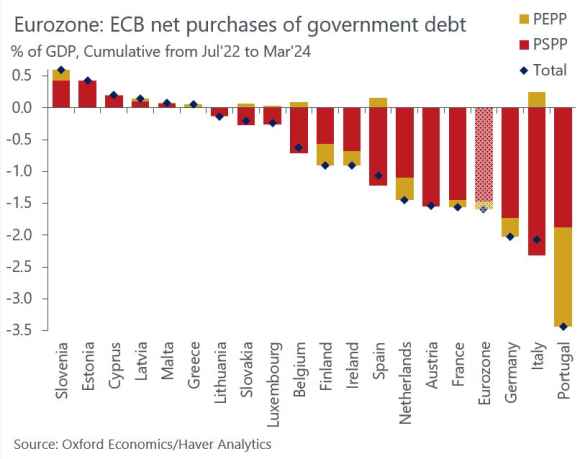

Primo, perché dovrebbero capire certi meccanismi. E già qui, sorgono seri dubbi. Secondo, perché una volta spiegato per bene il giochino ai lettori, questi potrebbero cominciare a essere colti da un vaghissimo dubbio: non ci staranno prendendo tutti per i fondelli con questa storia dell’inflazione e della data-dependency? Il Sistema tutela solo se stesso. Non a caso, ricomincia a pompare liquidità in maniera più o meno implicita, onde evitare il rischio che qualche meccanismo grippi. Ma ovviamente, nessuno può permettersi il lusso di ammetterlo. Altrimenti addio narrativa del soft landing statunitense. E magari, occhi puntati in maniera più critica verso le potenziali mosse della Bce. La quale sta operando il Qt esattamente come la Fed, ma ufficialmente non pare intenzionata a rallentarne il ritmo attraverso il taglio del controvalore di assets scaricati mensilmente dal bilancio.

Attenzione, però. La Fed non ha un redde rationem con il nuovo Patto di stabilità da far coincidere con gli occhi di riguardo finora riservati a soggetti fragili come i conti pubblici italiani. Fino a oggi, infatti, la Bce ha scaricato solo Btp legati al programma Pspp. Ma ha mantenuto a bilancio tutti quelli acquistati in seno al programma pandemico Pepp, come mostra il grafico.

Comprati col badile come ricorderete, ben oltre il vincolo di capital key e acquisto pro quota. Vuoi vedere che a qualcuno potrebbe venire in mente un magheggio stile Fed, un’Operation Twist europea che veda la Bce conciliare certe richieste sempre più pressanti di emissioni comuni con swap sulla maturity dei debiti pubblici in mano alle banche italiane e a quelle spagnole, tornate da qualche giorno nel mirino dei mercati? Sarebbe una boccata d’ossigeno per il povero Mef, costretto ormai a inventarsi un’emissione di Btp Valore alla settimana.

Il problema? Semplice. La Germania post-Europee, quasi certamente destinata a vedere il Governo Scholz ridimensionato e a rischio di tenuta in vista dei voti nei Lander d’autunno, potrebbe tornare matrigna del rigore, al fine di drenare consensi all’austerità teutonica propagandata a piene mani da Alternative fur Deutschland? Quasi certamente, sì. Non a caso, il ministro Giorgetti punta a incassare tutto il possibile, il prima possibile. In un contesto simile, se la Bce taglierà i tassi prima della Fed, sarà caos. Totale.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.