In principio, fu il Covid. Il 12 aprile scorso, l’Alto rappresentante Ue per la politica estera, Josep Borrell, comunicò di essere positivo al virus e di dover così rinviare la sua missione ufficiale in Cina, prevista dal 13 al 15 aprile. Ovvero, il giorno prima del decollo il “ministro degli Esteri” europei fa saltare tutto. Ovviamente, utilizzando un alibi inattaccabile. Martedì, la Cina ripaga quello che – con tutta evidenza – ha letto e vissuto come una scusa. E quindi, uno sgarbo diplomatico. Probabilmente dettato dalla solita moral suasion eterodiretta. Le autorità cinesi ci hanno purtroppo informato che le date già fissate per la visita non erano più praticabili e che occorre ora cercare un’alternativa, ha precisato la portavoce di Borrell. Il tutto a sei giorni dalla partenza. Ma, soprattutto, a meno di un mese dall’entrata in vigore delle limitazioni cinesi nell’esportazione di gallio e germanio, due elementi rari usati per produrre semiconduttori, radar e altri componenti elettronici, allo scopo di salvaguardare la sicurezza e gli interessi nazionali.

La mossa, annunciata alla vigilia della visita del segretario al Tesoro Usa, Janet Yellen (6-9 luglio), si profila come una risposta al blocco Usa sulle forniture di componenti ad alta tecnologia alla Cina. Insomma, l’Europa sta lucidando le maniglie sul ponte del proprio Titanic diplomatico. Perché nonostante le mosse e contromosse protezionistiche, Washington ha inviato due pezzi da novanta come il segretario di Stato e quella al Tesoro in Cina in meno di 15 giorni. L’Alto rappresentante Ue viene trattato come un testimone di Geova che citofona alle 7 della domenica mattina. Prenda il numeretto come dal salumiere e fissi un’altra data. L’Europa ha la forza per reggere una battaglia commerciale e industriale contro la Cina, da sola? No. Ma Bruxelles conta sul fronte comune contro il “pericolo giallo”. Proprio sicuri che gli Usa, una nazione con il 70% del Pil basato sui consumi personali, intenda alienarsi le simpatie di una potenza esportatrice che necessita di un supermarket a cielo aperto per scaricare sovra-produzione ed esportare deflazione? Proprio sicuri che gli Usa intendano dichiarare guerra all’unica Banca centrale che tratta i dati macro come variabili assolutamente non vincolanti e operi in modalità tipografia Lo Turco de La banda degli onesti ogni volta che il Sistema necessità impulso creditizio per non grippare o morire di sete?

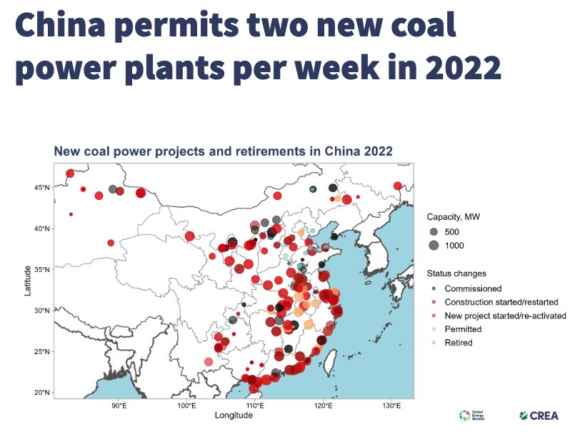

Il grafico ci mostra la realtà, quella che Josep Borrell pensava di negare con il suo forfait virale di aprile e ora intendeva vendere ribaltata, una volta tornato tronfio da Pechino: mentre l’Ue – su ordine Usa – devastava il suo comparto automotive, aprendo la strada alla dittatura EV proprio di Pechino e imponeva alla sua industria la follia ESG (in cambio di un bel greenwash finanziario in grado di gonfiare i bilanci in nome della lotta al cambiamento climatico), la Cina apriva o riapriva miniere di carbone a ritmi settimanali da romanzo di Charles Dickens, come mostra questo grafico.

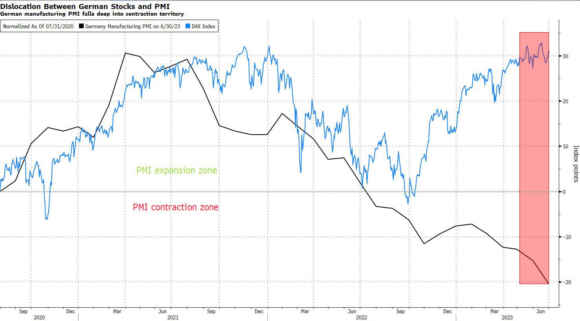

L’autunno sarà di quelli difficili da scordare. Il motivo? Guardate quest’altro grafico: chi guiderà il re-couple? Sarà il PMI manifatturiero tedesco a rialzare prepotentemente la testa oppure sarà il Dax a recitare il protagonista principale del simbolico film intitolato Something’s gonna give?

Una cosa è certa: questo non è un mondo normale. Non lo sarebbe da nessuna parte. Ma in Germania, ancora di più. Perché se ormai nemmeno i bambini credono più alla favola delle equities che rispecchiano lo stato di salute dell’economia, qui il problema diviene esiziale e sistemico: le equities si disinteressano totalmente dei fondamentali sottostanti. Tutto fa riferimento solo e soltanto all’operatività delle Banche centrali. Nel bene e nel male, perché ormai la narrativa è unidirezionale: long only. Se tagliano i tassi e danno vita al Qe, ovviamente si festeggia. Se al contrario alzano il costo del denaro e drenano liquidità, ci si prepara al botto che resetterà nuovamente tutto verso politiche espansive. E via che la giostra gira. Perché comunque, qualche mini-crisi che garantisce veicoli emergenziali in grado di limitare le perdite e sacrificare agnellini più piccoli e indifesi sull’altare del “bene supremo”, si trova sempre.

Pensate infatti che le facilities della Fed per il finanziamento emergenziale delle banche regionali Usa siano state chiuse? No. Perché se levi quei veicoli, tutto torna a ballare. Come le aste repo. Come il reverse repo per parcheggiare gli eccessi di liquidità pandemici, oltretutto ben retribuiti. Tutto è manipolato nei minimi particolari, serve davvero talento autolesionistico per riuscire a farsi male.

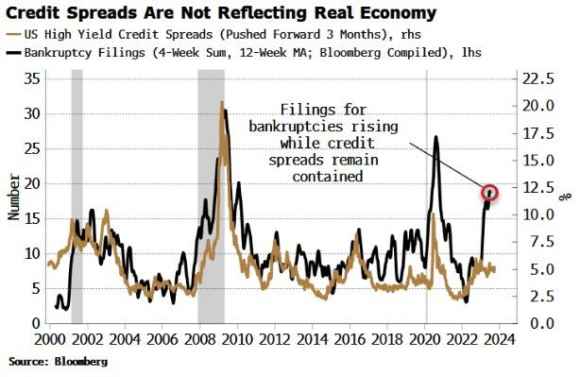

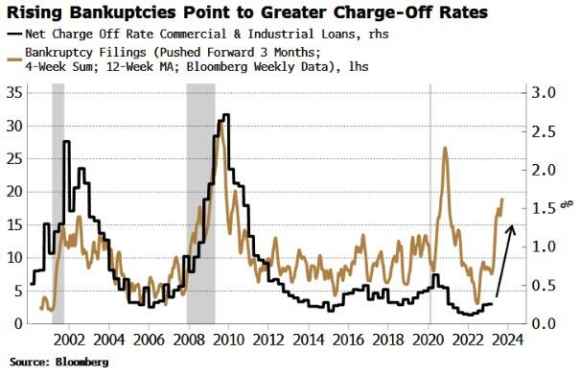

E l’economia reale? Un dettaglio. Anzi, l’alibi nel cassetto, lo spettro della recessione per mettere in discussione la normalizzazione monetaria, il ciclo rialzista. Altrimenti, la retorica dell’inflazione da Qe – debitamente travisata dal blame on di turno – continua a prevalere. E come accaduto ieri con le minute della Fed, dopo una pausa meramente decorativa, si torna ad alzare. Ora guardate questi altri due grafici: in questo caso, le dinamiche sono relative agli Usa. Ma valgono per tutto il mondo, al netto di una globalizzazione del casinò.

La fiera del re-couple: se da un lato gli spread creditizi dell’alto rendimento Usa appaiono ignorare totalmente il numero di richieste per bancarotta in atto, dall’altro il trend in continuo aumento di queste ultime pare destinato a spedire alle stelle il livello di charge-off sui prestiti bancari al settore corporate. Tradotto, incagli e sofferenze fuori bilancio e costrette a fare i conti con le riserve. Cortocircuito, insomma. Tempesta perfetta. Perché se le Big 4 ancora sguazzano nella liquidità accantonata in eccesso, le piccole banche che stanno in piedi con la colla delle facilities emergenziali rivedranno i sorci verdi. E il 70% del debito legato al commercial real estate Usa fa capo proprio a quegli istituti regionali. Gli Usa, però, hanno la Fed. Quel accident waiting to happen in Germania, quali conseguenze porterà nell’Eurozona e in casa Bce?

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.