Prendete il calendario e cerchiate in rosso queste date: 8-11 novembre. No, non si tratta dell’ennesimo board dell’ennesima Banca centrale che dovrebbe cambiare i destini del mondo. In questo caso, di fronte a noi, ormai a portata di mano, c’è il davvero il potenziale punto di svolta per capire quale direzione prenderanno gli equilibri globali dei prossimi anni: in quei giorni, infatti, a Pechino si terrà il Sesto Plenum del Partito comunista. Di fatto, la consacrazione di Xi Jinping al rango non più solo di leader ma di statista, la presentazione in pompa magna dell’applicazione pratica nel breve, medio e lungo termine del concetto di prosperità comune che sta alla base della nuova, lunga marcia della Cina.

Dimentichiamo la mera campagna di regolamentazione forzata cominciata la scorsa primavera con il giro di vite da Inquisizione finanziaria su Alibaba e sulle mire espansionistiche di Jack Ma, all’orizzonte c’è molto di più: l’impostazione stessa del concetto di leadership che Pechino intende perseguire a livello globale, la mossa sullo scacchiere internazionale che obbligherà – giocoforza – tutti gli altri soggetti a posizionarsi di conseguenza. E, questa volta, senza la possibilità di ricorrere a bluff o politiche attendiste.

Sta accadendo molto in Cina in queste ore, moltissimo. Non a caso, la stampa mainstream tace. Dopo la presa d’atto rispetto al più che atteso rallentamento dell’economia del Dragone, tutto sembra rientrato in un alveo di tesa normalità. Ma così non è. Ad esempio, Evergrande non solo non è andata a fare compagnia a Lehman Brothers, ma attraverso Hengda Real Estate Group, la sua flagship unit, ha staccato un assegno da 121,8 milioni di yuan (19 milioni di dollari) per pagare un coupon obbligazionario in scadenza. Puntualmente. Ma attenzione, la notizia è un’altra. Quella carta è onshore, ovvero denominata in yuan e in mano a investitori domestici. I bond offshore, quelli in dollari e giacenti nei portfolio dei fondi stranieri, possono attendere. Probabilmente, fino alla loro forzata ristrutturazione. La casamadre ha parlato chiaro: i pochi fondi presenti vedranno priorizzati i pagamenti verso cittadini cinesi attraverso securities domestiche, tutti gli altri dovranno avere pazienza. E non a caso, domenica scorsa il CeO di Evegrande, Xia Haijun, era a Hong Kong per una riunione di massimo livello con entità finanziarie, in cui si è appunto discusso di ristrutturazione del debito. Non su una singola scadenza obbligazionaria, bensì nella sua interezza. E portando in dote un immediato atto concreto di buona volontà: la vendita del palazzo che ospita il suo quartier generale nell’ex colonia britannica, al fine di massimizzare e generare liquidità di cassa per onorare i prossimi coupon.

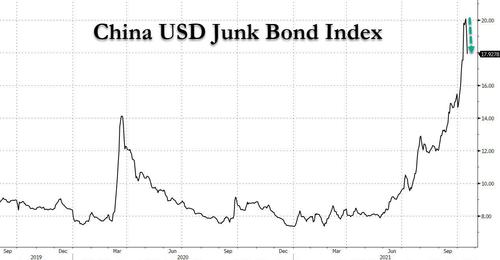

Direte voi, investitori stranieri non pagati e discussioni su pressoché certi haircuts già in atto, il mercato avrà reagito facendo il pazzo. Invece no, come dimostra questo grafico, quelle due mosse hanno visto il rendimento medio del debito junk cinese denominato in dollari (quello in mano a investitori stranieri) scendere immediatamente dai livelli record raggiunti la scorsa settimana. Insomma, Pechino detta le regole. Piaccia o meno. Ed Evergrande non è la Lehman cinese. Certo, ha inviato scossoni pesanti al settore real estate, talmente esiziale per l’economia cinese (circa 26%) da imporre la discesa in campo di Banca centrale e regolatori con la loro moral suasion (garbato eufemismo in un regime comunista) ma anche un segnale chiaro a tutti, Stati Uniti in testa: non venite a farci lezioni sull’azzardo morale, sia perché i subprime non sono stati cosa nostra, sia perché se i vostri investitori ora rischiano la ghirba è perché hanno accettato di far parte di quello che tutti sapevano essere un casinò.

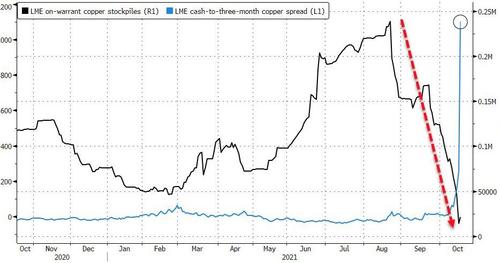

Attenzione, quindi, a cosa uscirà dal Plenum di novembre a livello di regolamentazione. Perché un primo passo ufficiale potrebbe essere il divieto di operatività per i fondi di private equity nel settore immobiliare residenziale: a quel punto, qualcuno sentirà veramente una fitta di dolore. Ma non basta. Guardate questo grafico, il quale tratteggia vividamente una dinamica che non si sostanziava dallo storico squeeze del 2006, quando proprio l’iper-attivismo industriale cinese spedì le scorte di rame della LME (la Borsa dei metalli londinese) quasi ai minimi storici. Bene, due giorni fa a Londra i contratti spot/cash sul rame scontavano uno spread di 1.000 punti di premio rispetto a quelli con maturazione a 3 mesi. Per trovare un differenziale simile tocca tornare indietro fino al 1994, tanto per capirci.

Cosa significa? Di fatto, la London Metal Exchange stava trattando un contratto fisico che non era però garantito da sufficiente metallo fisico. Insomma, alla faccia della crisi della supply chain che sarebbe una bazzecola e dell’inflazione su commodities che sarebbe transitoria, al mondo non c’è quasi più rame disponibile. E quello presente costa come platino. Delivery debacle in vista oppure sintomo di qualcosa che stava andando talmente fuori controllo da diventare paradossalmente quasi auspicabile, in modo tale che qualcuno sia costretto a intervenire?

Ce lo dice questo altro grafico, il quale mostra come a generare quello squilibrio sia stato uno dei grandi player di materie prime al mondo, Trafigura Group, multinazionale svizzera che ha letteralmente fatto incetta di metallo fisico per consegna dalle scorte della LME, spedendo queste ultime ai minimi, stante la commercializzazione forzata di rame che ancora non era classificato come pronto al ritiro.

Per capirci, nell’ultimo mese il rame tracciato nei depositi della LME in attesa di eligibilità per la consegna è calato di volume dell’89%. Praticamente, la corsa all’oro. Rosso. Ecco il mondo in cui viviamo. E di cui la Cina è player assoluto, potendo contare su una leadership riconosciuta in campo di commodities. E su un potere politico che può imporre limiti, divieti e obblighi senza l’orpello limitante della democrazia e del residuo di libero mercato. Ma la questione, paradossalmente, è un’altra ancora. Quello stesso mondo – inteso come società civili e opinioni pubbliche – pare non accorgersi di cosa stia accadendo sottotraccia. L’economia reale, sì. Perché mentre Doctor Copper vede esplodere le dinamiche di un’escalation che nulla a che fare con le tradizionali doti di predizione della crescita economica globale riconosciutegli, alcuni traders stanno già scommettendo su contratti petroliferi con strike price a 180 e 200 dollari al barile. Entro la fine di quest’anno, per capirci. Mentre le calls sul WTI a 100 dollari, dal canto loro, sono già letteralmente esplose negli ultimi cinque giorni. Viaggiano come plain vanilla, contratti a colpo sicuro.

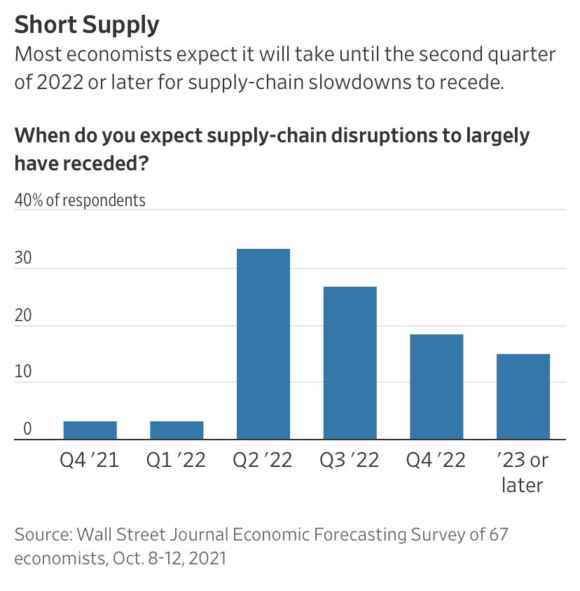

L’inflazione è transitoria, quindi? I colli di bottiglia sulla supply chain sono esagerati nella loro criticità, tanto che certamente si auto-bilanceranno entro il 2022 e tutto tornerà ai fasti di questa estate? Stando a questo ultimo grafico, basato su un sondaggio del Wall Street Journal e relativo alle aspettative degli analisti per un arco temporale di risoluzione del problema delle forniture globali, meglio prepararsi alla recessione, perché più di un esperto già esonda con i timori di criticità irrisolte addirittura fino al primo trimestre del 2023. Sperando che non sia stagflazione, come invece già appare negli Usa. Ieri, poi, l’addio a sorpresa di Jens Weidmann dalla guida della Bundesbank. Se volete un consiglio, allacciate la cintura e il casco. Molto stretti.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.