Chi ha comprato quasi 300 tonnellate di oro fisico nel terzo trimestre di quest’anno, il controvalore più alto da 55 anni a questa parte? Una Banca centrale? O chi per suo conto? La questione non è affatto di secondaria importanza. E non tanto per il mero aspetto che riguarda la valutazione – più che depressa, stante il livello di tensione globale in atto – del metallo prezioso. E nel ribadirvi come ciò che scrivo rappresenti informazione e non consigli di investimento, materia quest’ultima da cui i giornalisti dovrebbero stare deontologicamente lontani mille miglia, vi invito a non credere a una parola di chi mette in dubbio lo status di bene rifugio dell’oro fisico. Lasciateli parlare, erano gli stessi che ritenevano l’inflazione mero frutto di speculazione da commodities sul breve periodo. La famosa transitorietà. Oggi siamo transitoriamente in doppia cifra. A livello globale. E con i tassi in rialzo che stanno generando più danni di uno tsunami.

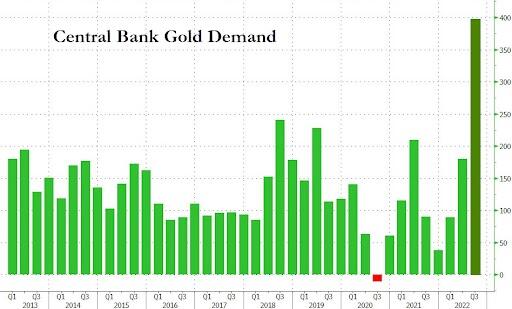

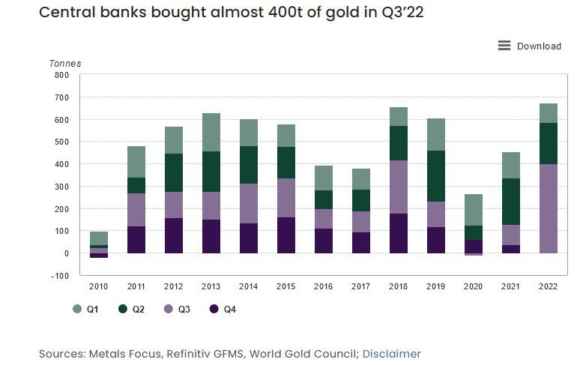

Ora, questi due grafici mostrano la situazione in prospettiva: nel terzo trimestre dell’anno in corso sul mercato grandi soggetti hanno acquistato 399 tonnellate di oro in lingotti e barre. Ma solo un quarto del totale ha come acquirente una Banca centrale a cui fare riferimento certo.

Chi ha operato in modo tale da portarsi a casa i tre quarti, quindi circa 300 tonnellate? E attenzione a sottovalutare il numero nel suo complesso: stando alla tracciatura storica del World Gold Council, ci troviamo a che fare con un dato doppio del precedente record trimestrale. Insomma, utilizzo del badile. Chiaramente facilitato proprio dalle quotazioni basse. Resta un fatto: sono pochi i soggetti che possono operare in quel modo e su quei controvalori. E gli indizi del mercato restringono il campo a Cina, Russia, India o Paesi esportatori di petrolio, di fatto un proxy dell’Arabia Saudita. Da inizio anno le importazioni cinesi di oro sono state pari a 902 tonnellate, ma al netto dell’ammissione del 2015, quando il mondo fu colpito al mento dalla notizia di un acquisto da 600 tonnellate d’oro divenute riserve, la Banca centrale cinese non comunica mutamenti delle stesse dal 2019. Tradotto, a detta di molto un chiaro indizio di acquisti a radar spenti.

Poi c’è la Russia, secondo produttore di oro al mondo con qualcosa come oltre 300 tonnellate di output all’anno. In questo caso, acquisti di oro fisico di quell’ammontare avrebbero una spiegazione strategica: contrastare il regime sanzionatorio, di fatto legando implicitamente il rublo a oro fisico e presentando quindi al mercato un più che credibile gold standard implicito per la propria valuta, in caso di nuove tempeste.

C’è poi l’India, storicamente mercato fondamentale al mondo per la lavorazione dei gioielli e dei monili preziosi, la quale, però, dopo le 200 tonnellate acquistate nel 2009 ha scelto una politica di intervento più graduale e in punta di piedi. Infine, quello che potremmo chiamare soggetto Opec, di fatto un proxy delle riserve dell’Arabia Saudita. Un Paese che vanta il record di riserve auree nel mondo arabo, ma che, in via ufficiale, non aggiorna il dato al riguardo dal 2010. Una cosa sola è certa: da quella data a oggi, le detenzioni in lingotti e barre di Ryad sono raddoppiate, raggiungendo le 323 tonnellate.

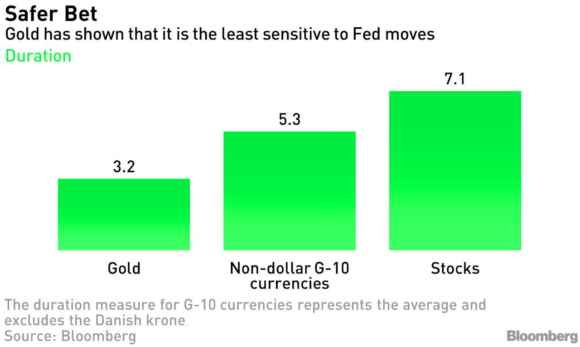

Ora, questo grafico parla chiaro: a livello di duration implicita, di fatto il tasso di sensibilità e correlazione in negativo a una politica di aggressivo e prolungato rialzo dei tassi da parte della Fed, l’oro è il cosiddetto place to be. Il posto in cui essere, il bene rifugio. La duration empirica del lingotto è infatti di poco più di 3 anni contro gli oltre 7 dei titoli azionari, non a caso the worst place to be in situazioni come quelle attuale. Il peggiore posto in cui trovarsi. E il fatto che le valute che fanno riferimento al G-10 e che non siano il dollaro Usa ricoprano una posizione di medietà con i loro 5,3 anni spiegherebbe il perché, a livello generale, una corsa al currency backing tramite oro fisico oggi rappresenti non solo una strategia di hedging a medio-lungo termine più che efficace, ma anche un omen rispetto al futuro del dollaro come valuta benchmark globale, quantomeno a livello di scambi commerciali bilaterali o denominazione delle commodities come il petrolio.

Qualcuno sta quindi preparandosi in grande stile a un mondo non più denominato dal biglietto verde? Qualcuno riempie le trincee di simbolici sacchetti di sabbia, in realtà pieni di lingotti, in vista di uno tsunami di ridenominazione? Difficile escluderlo a priori, soprattutto in tempi di enormi stravolgimenti geopolitici. Vedi il viaggio in Cina di Olaf Scholz che, di fatto, sancisce un’apertura senza precedenti della prima economia europea a una partnership diretta e sistemica con Pechino. Come dire, se il Governo Conte 1 ha speso molte parole scritte e posato una firma in favore di telecamere con il memorandum sulla Nuova Via della Seta, la Germania è passata direttamente ai fatti. E in un momento storico nemmeno paragonabile al 2018.

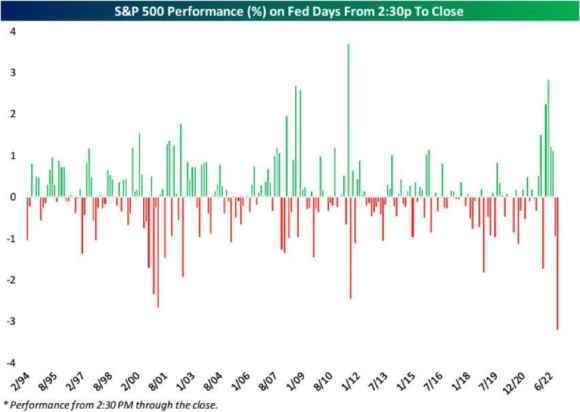

E quest’ultimo grafico certifica i rischi che quotidianamente il mondo finanziarizzato corre nel tentativo di riequilibrio in tempo reale di azzardi ormai strutturali legati al Qe perenne. Quelli registrati mercoledì sera sono stati i peggiori 90 minuti di Wall Street in un giorno di conferenza stampa Fed sulla politica monetaria. Di sempre. Un tonfo senza precedenti.

E cos’ha garantito quello sprofondo, di fatto attivato quasi a freddo da un Jerome Powell che con poche parole – La possibilità di fermare in rialzi non è contemplata, né possibile – ha smontato l’entusiasmo pavloviano e iniziale del mercato per i toni concilianti del comunicato ufficiale? Insomma, quella mossa alla Dr. Jekyll e Mr. Hyde in cosa si è sostanziata? Nel fatto che il colossale short squeeze che incombeva da trimestri su Wall Street e che ha garantito rialzi insperati e un vero e proprio rally da recessione, si è esaurito. La spremitura delle posizioni ribassiste si è finalmente spremuta. Ora, il playbook è davvero un foglio bianco. E, ovviamente, a discrezionale necessità politico-finanziaria del post elezioni di midterm.

Qualcuno lo ha capito. E ha comprato oro. Come mai avvenuto prima. Qualcosa si muove. Già adesso.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.