Questo articolo è la naturale prosecuzione, lo sviluppo teorico, di quello pubblicato ieri. Perché per quanto convenga a molti banalizzarlo, il tema del debito è fondamentale per capire i tempi che viviamo e, soprattutto, delineare i profili di quelli che stiamo progettando per il futuro. Più o meno consapevolmente e volontariamente. Il dato di fatto da cui partire, a mio avviso, è tanto netto quanto ormai incontrovertibile: nato come risposta emergenziale, temporanea e necessaria alla crisi finanziaria del 2008, il principio stesso di Qe è divenuto con il tempo un laboratorio socio-economico degno dell’eugenetica più deteriore e distopica. Di fatto, siamo in balia dei dottor Frankenstein della monetizzazione del debito, del mondo senza più responsabilità, né premi di rischio da pagare. Il tutto, in nome di un supposto diritto di cittadinanza e di redistribuzione della ricchezza.

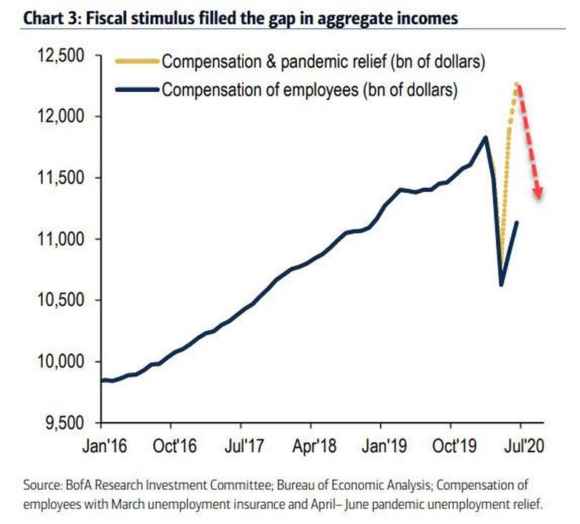

E già qui, normalmente, si drizzerebbe più di un’antenna. Perché il fatto che le Banche centrali diventino di colpo un misto fra Robin Hood e Che Guevara qualche sospetto dovrebbe farlo sorgere. Anche nei soggetti più predisposti alla ricerca universale della buona fede. Nel mio articolo di ieri pubblicavo il grafico contenuto nell’ultimo report di Bank of America che mostrava come l’attuale processo di stimolo fiscale sia il maggiore mai messo in campo in tempo di pace. Bene, ancora più interessante è questo altro grafico, presente nel medesimo studio e plateale dimostrazione di quale sia la natura reale, l’agenda nascosta che sta dietro quella messe di denaro stampata con il ciclostile e diffusa a pioggia tra il manzoniano e riconoscente sollievo del mitologico 99% della società, di fatto tagliato fuori dall’accumulazione di benessere post-Lehman.

E cosa ci dice questo grafico? Tutto. Mostra come l’intervento di sussidio federale messo in campo negli Usa come risposta al lockdown primaverile da pandemia sia divenuto qualcosa di più di un sostegno: paradossalmente, nell’immediato, ha addirittura rappresentato un miglioramento reddituale rispetto alle dinamiche salariali stagnanti del pre-lockdown (alla faccia della retorica obamiana del decennio miracoloso). Insomma, i 600 dollari la settimana che il Governo ha deciso di gettare a pioggia sulla società Usa sono divenuti il calmante di ogni rabbia, un Valium monetario che nemmeno le fiammate di scontro razziale alimentate ad hoc da Black Lives Matter sono riuscite a eliminare dalle vene della Main Street. Non a caso, guardando i dati di vendita di grandi catene come Walmart, si scopre che la prima, netta flessione negli acquisti da parte delle componenti socio-economiche medio basse si è registrata attorno alla metà dello scorso mese di luglio. Ovvero, a ridosso della scadenza del programma di sussidio, terminato il 1° agosto e prorogato d’urgenza (seppur con un ammontare settimanale sceso a 400 dollari) dalla Casa Bianca con quattro ordini esecutivi, stante l’impasse tutta elettorale sul tema al Congresso. Insomma, senza l’assegno di Washington, la fine del mese diventa un miraggio per qualche milione di americani.

E cosa ci mostra la freccia rossa nel grafico? Appunto lo strapiombo potenziale a livello reddituale che si sarebbe sostanziato in caso di ritorno alla normalità pre-sussidi dal 1° agosto: di fatto, i prodromi della guerra civile. La questione però persiste. Anzi, si complica: fino a quando si potrà andare avanti di proroga in proroga, di sussidio in sussidio? E, soprattutto, di emergenza in emergenza, poiché serve comunque un alibi formale che giustifichi quegli interventi straordinari di welfare universalitstico e a pioggia, a meno di non voler abolire il concetto stesso di stato patrimoniale della Fed. Perché più passa il tempo, più le condizioni macro vengono prima dopate e poi stabilizzate dall’eccesso di liquidità, più sarà impossibile tornare a un regime di dinamiche socio-economiche normali e funzionali. Ovvero, lavoratori che attraverso salari equi sono in grado di provvedere ai loro bisogni fondamentali.

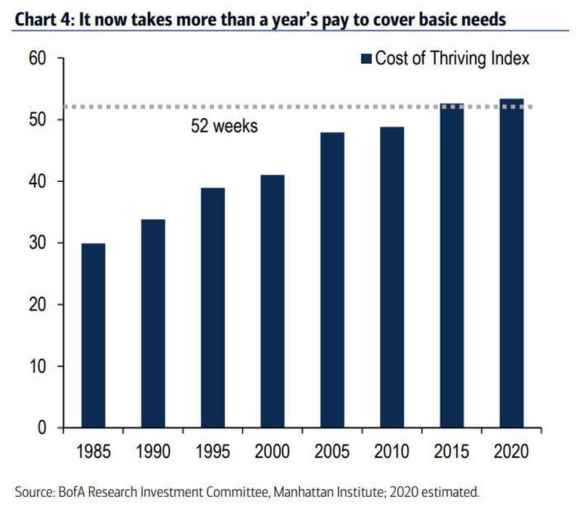

Ed ecco un altro grafico fondamentale che ci viene incontro, sempre tratto dal report di Bank of America: di fatto, la plastica rappresentazione dell’annichilimento totale del concetto stesso di classe media statunitense. Se nel 1985 servivano 30 settimane di lavoro con uno stipendio medio per onorare le spese fisse più onerose (affitto o mutuo, sanità, auto, educazione), oggi ne servono ben 53. Peccato che in un anno ci siano solo 52 settimane. Et voilà, capite perché ormai è prassi consolidata e narrativa mainstream, persino fra i Nobel, sdoganare l’indebitamento? Perché senza carte di credito, credito al consumo, mutui, prestiti e fidi non si campa più. Quindi, ecco la grande intuizione. Siccome il sistema finanziario è ormai totalmente insostenibile a livello di leva mondiale, serviva inventarsi un giochino che garantisse liquidità a getto continuo alle scommesse speculative e alle valutazioni lisergiche che tengono sui massimi gli indici equity: ecco che arriva il Qe, meravigliosa risposta alla crisi creata dalla finanza e con cui la finanza sta continuando ad arricchirsi, come mostrano i deliranti record di Wall Street di queste settimane.

E il 99%, perché non si ribella e monta ghigliottine in piazza? Perché dopo averlo proletarizzato con un mondo del lavoro talmente figlio del debito strutturale da aver perso la connessione con il vero motore degli aumenti delle dinamiche salariali, ovvero la produttività, ora lo si stordisce con emergenze a getto continuo e lo si blandisce con sussidi a pioggia parassitari. I quali, nel breve periodo, sembrano addirittura migliori a livello reddituale delle dinamiche salariali precedenti, quelle da vita reale. Peccato che abbiano una sgradevole conseguenza di fondo: ti rendono schiavo. E controllabile, poiché ricattabile.

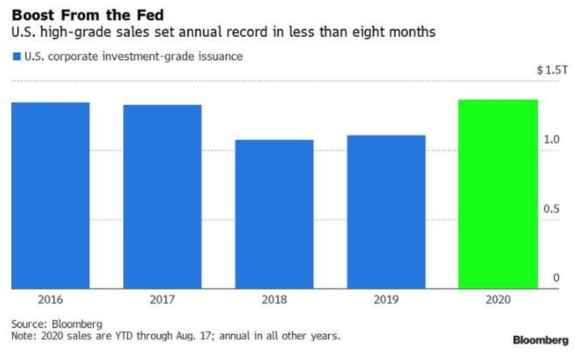

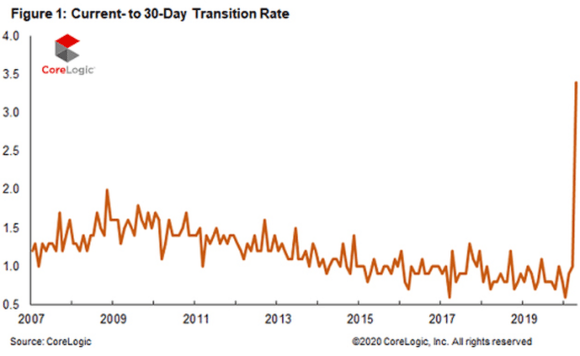

Guardate questi due grafici, i quali mostrano splendidamente le due facce della stessa medaglia statunitense. La scorsa settimana, le emissioni di debito corporate investment grade hanno sfondato il record del 2017 in soli otto mesi, quindi con ancora davanti i tre mesi che portano a dicembre e che solitamente sono i più concentrati a livello obbligazionario.

Avanti di questo passo, il finanziamento tramite indebitamento da parte della corporate America toccherà i 2,5 triliardi di dollari per l’anno 2020. In contemporanea, un altro record: il tasso di insolvenze su scadenze immobiliari superiori ai 30 giorni e destinate a entrare in dinamica di cronicità sono salite del 60% nel secondo trimestre di quest’anno rispetto al primo, passando dal 9,7% al 15,7%, la lettura più alta dal 1979, stando alla tracciatura della Mortgage Bankers Association. Insomma, senza l’intervento di Donald Trump e dei suoi ordini esecutivi di proroga ai sussidi federali, l’America si sarebbe approcciata al voto di novembre con un tasso di insolvenze immobiliari (quindi, potenziali sfratti e ripossessioni) peggiore di quello della crisi subprime. Capito adesso, in soldoni e tagliando la questione con l’accetta del pragmatismo, a cosa serva il Qe perenne e lo sdoganamento del concetto di debito, più o meno “buono”?

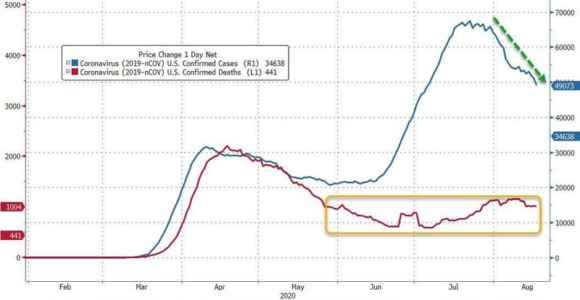

Ma attenzione a questi ultimi due grafici, i quali mostrano quale potrebbe essere la prossima criticità in agenda per l’Amministrazione Trump: i numeri del Covid, in America, stanno rapidamente stabilizzandosi a livello di decessi e hanno preso addirittura un netto trend ribassista per quanto riguarda i contagi.

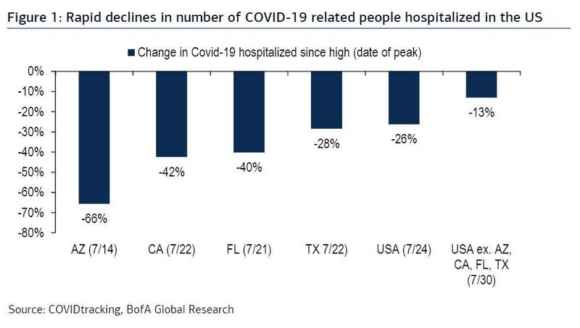

Di più, il secondo grafico mostra come i ricoveri in ospedale stiano calando al tasso dell’1% al giorno, arrivando a oggi a una diminuzione del 26% negli ultimi 23 giorni. Insomma, c’è il forte rischio che serva una nuova emergenza. Guarda caso, la Casa Bianca ha annullato le trattative sul commercio con la Cina e, di colpo, la questione bielorussa pare diventata di preminenza mondiale assoluta. Tanto da rendere necessario addirittura il “caso accessorio” del secondo, presunto avvelenamento di Aleksej Navalny in sedici mesi, proprio nel momento in cui Vladimir Putin paradossalmente ne trarrebbe il minor beneficio politico in assoluto. Anzi, l’esatto contrario. Guarda un po’ che dèjà vu. E che poca fantasia.