L’inaspettato taglio della produzione petrolifera deciso dall’Opec non ha impressionato particolarmente i media. Basso profilo. Qualche vago riferimento al rischio che una fiammata del greggio possa vanificare gli sforzi della Banche centrali nel contenere l’inflazione. La ricostruzione del Financial Times in base alla quale Ryad avrebbe rotto gli indugi dopo il no di Joe Biden ad acquisti per rimpolpare le ormai esangui riserve strategiche Usa, poiché rinviati quando il prezzo sarà più basso. Detto fatto, ora il rischio è di un rinvio pericolosamente più a lungo termine. O di un salasso.

Certo, tutto interessante. Ma durata meno di 48 ore, nonostante l’enorme peso specifico di questa mossa a livello geopolitico. Ma si sa, tutto ciò che smentisce o disturba la retorica Nato tendenzialmente sparisce in fretta. Quando non viene direttamente omesso.

Nessuno, infatti, ha fatto notare come la decisione dell’Opec sia giunta a strettissimo giro di posta dall’ingresso della stessa Ryad nella Sco, la Shanghai Cooperation Organization. Di fatto, il prodromo dell’aggiunta di un’altra S all’acronimo Brics. Immediatamente, gli analisti più raffinati hanno sottolineato come questa mossa non si profili come un game changer negli equilibri globali. Ryad starebbe solo cercando una sponda per penetrare con maggiore facilità i mercati asiatici, ma mai metterà strutturalmente in discussione il suo asse con Washington.

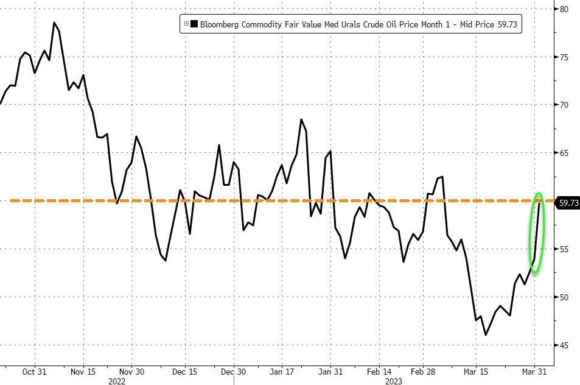

E se lo dicono gli esperti, c’è da crederci. D’altronde, le loro previsioni su una Cina impantanata in una fallimentare Belt and Road Initiative e alle prese con l’hard landing dell’immobiliare sono passate alla storia. Così come il default russo, d’altronde. Attenzione, però, a quest’ultimo particolare. Se la decisione dell’Opec viene poco sviscerata nelle sue conseguenze potenziali, è per la dinamica rappresentata nel grafico: il prezzo al barile del greggio degli Urali. Ovvero, il petrolio russo sotto sanzioni, embargo e price cap.

Ciò che maggiormente verrà nascosto è quanto riportato invece dal Wall Street Journal: il Giappone, alleato di ferro della Nato nel contrasto alle mire espansionistiche cinesi, ha chiesto e ottenuto una deroga in sede di G7 per acquistare proprio petrolio russo, a causa di esigenze energetiche interne non rinviabili. Nei primi due mesi di quest’anno, Tokyo ha comprato circa 748.000 barili di petrolio russo per un prezzo di 6,9 miliardi di yen, stando ai dati ufficiali. Il problema? Al cambio attuale significa che il Giappone ha pagato poco meno di 70 dollari al barile a Mosca. Ovvero, l’alleato chiave nell’area asiatica, la punta di diamante del Quad, la fibbia della cintura che insieme a Usa, GB e Australia dovrebbe strozzare la Cina (e la Russia), di fatto non solo acquista petrolio da Mosca con il beneplacito del G7, ma lo fa a un prezzo superiore al price cap globale di 60 dollari al barile. Imposto dallo stesso G7. Oggi, poi, la mossa dell’Opec. Ovviamente destinata a far salire le valutazioni, almeno nel breve. A meno di una Fed che, a questo punto, torni ad alzare i tassi su mandato diretto della Casa Bianca per generare una recessione che blocchi la corsa del greggio, stante le riserve ai minimi. Ma se Mosca torna player energetico globale, l’Europa che fine farà?

Spiacevole. Non a caso, Emmanuel Macron è corso da Xi Jinping scodinzolando. E, soprattutto, cercando il più possibile incontri bilaterali che non contemplassero anche la presenza di Ursula von der Leyen. Della serie, siamo solo qui in contemporanea, ma certamente non la penso come lei. Volete uno spoiler della prossima, geniale intuizione con la quale l’Europa ci trastullerà, in attesa che la prima fiammata delle bollette a causa dell’aria condizionata sveli il segreto di Pulcinella della famosa indipendenza dal gas russo? Se pensate che ESG sia ancora la buzzword per chi investe, reputatevi dei reperti archeologici. E attenzione, perché anche ritenere l’Articolo 9 la nuova frontiera della sostenibilità – oltretutto, a prova di greenwashing – non vi mette al riparo da una carta d’identità degna di Fred Flinstones.

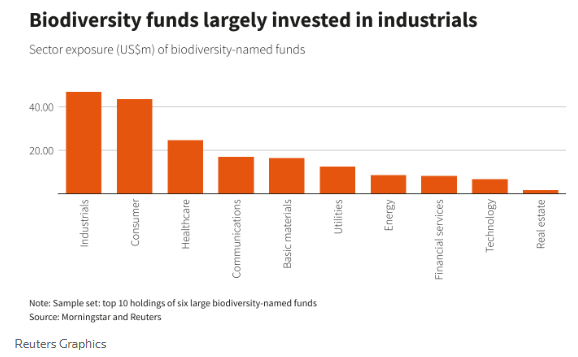

Signore e signori, il nuovo ESG si chiama biodiversità. E i dati parlano chiaro. Ingrid Kukuljan, capo delle valutazioni di impatto e investimento sostenibile presso Federated Hermes, non ha dubbi: «I movimenti di capitali che abbiamo finora registrato in quel segmento sono dieci volte più veloci di quelli legati alla prima ondata sulla lotta alle emissioni. E trovo che sia giusto, poiché quella relativa alla biodiversità rappresenta la minaccia sistemica più grande che dobbiamo affrontare». D’altronde, il piatto era decisamente troppo ricco per non gettarcisi a pesce. Per tre ragioni. Primo, istituzionale. Quando la COP15 dello scorso dicembre dedica l’intera sessione al Global Biodiversity Framework e vede 200 nazioni concordi nello stanziare almeno 200 miliardi di dollari l’anno per salvaguardare il mondo naturale e le sue diversità, come si fa a stare con le mani in mano? Secondo, quanto deciso a Montreal garantisce una scappatoia politicamente corretta proprio da quei principi ESG ormai totalmente svalutati e sorpassati dalle troppo stringenti clausole dell’Articolo 9. Terzo, la biodiversità è di per se stessa a prova di greenwashing. Per la semplice ragione che non lo necessita, essendo totalmente manipolabile alla base!

Alla voce biodiversità, la Treccani scrive: L’insieme della differenziazione, della variazione e della complessità della vita sulla Terra. Insomma, il paradiso della manipolazione! E infatti, come mostra il grafico i fondi che fanno riferimento alla biodiversità come criterio di investimento sono concentratissimi sui titoli industriali. Come dire, cosa c’è di meglio di una fabbrica metalmeccanica per tutelare gli organismi monocellulari del Borneo?

ME-RA-VI-GLIO-SO. Non serve più nascondersi come mariti fedifraghi, non serve più millantare o rivendicare la tessera del Wwf o di Greenpeace che negli anni Ottanta faceva capolino dal portafoglio dell’attuale Ceo di un’industria fossile per giustificare le proprie scelte. La biodiversità è la coperta di Linus del politicamente corretto, il Pi greco di ogni millantato credito a livello di investimento etico, l’Alfa e Omega della pesca a strascico di ogni portfolio di investimento o piano previdenziale. Non a caso, Wijnand Broer, program manager alla Partnership for Biodiversity Accounting Financials e partner presso l’azienda di consulenza olandese Crem, sentenzia: «Stiamo assistendo a un diluvio di nuovi data providers che immettono sul mercato ipotesi e presupposti relativi alla biodiversità ma non sempre, in realtà, è chiaro quale sia la sottostante tesi a conferma della loro veridicità». Praticamente, l’El Dorado che incontra il Bengodi e diviene Klondike della mitomania etica. In attesa del redde rationem con Gazprom. E con il Cremlino.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.