L’avevo scritto in chiusura di un mio articolo della scorsa settimana: ora è guerra vera. E così è stato. Dopo la forzatura di Donald Trump sui nuovi dazi del 10% su 300 miliardi di beni cinesi dal 1 settembre prossimo, evidente tentativo di andare all-in su un bluff rischioso che ormai da strategia di attacco si è tramutato in eccesso necessario, ecco che Pechino ha reagito. E quasi al massimo livello. Non solo ha bloccato l’import di tutti i prodotti agricoli Usa, picchiando chirurgicamente sul nocciolo duro della base elettorale trumpiana già in difficoltà economica e violando così apertamente una delle pre-condizioni poste al proseguimento dei colloqui, ma ha anche (e soprattutto) varcato il Rubicone di quota 7 nel cambio fra yuan e dollaro. Tramutando di fatto e ufficialmente la guerra commerciale in ciò che – in fieri – è sempre stata: il proxy di una guerra valutaria globale per la supremazia benchmark.

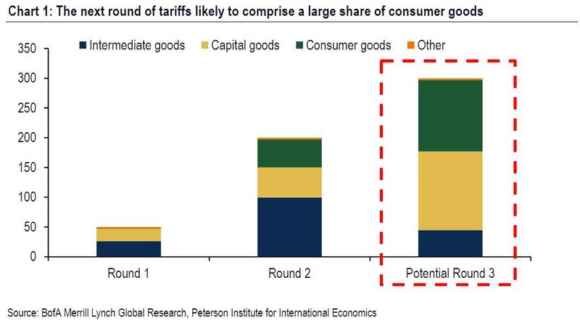

Ora, alla luce dello scarso controvalore di importazioni cinesi dall’America rispetto alla controparte, a Pechino resta in mano solo la vera opzione nucleare: il bando totale sull’esportazione di terre rare, ovvero un colpo mortale al comparto tech Usa. E al Nasdaq. La situazione è precipitata rapidamente. E ce lo mostrano questi grafici, il primo dei quali ci sottolinea chiaramente come la mossa a sorpresa di Donald Trump rappresenti davvero il classico game changer. O, almeno, questa è la percezione che di esso si vuole offrire alle opinioni pubbliche e agli investitori.

Rispetto a quanto accaduto finora con le prime due tranche di dazi, quella appena annunciata e che entrerà in vigore fra meno di un mese, colpisce infatti direttamente beni di largissimo consumo negli Stati Uniti come computer, abbigliamento sportivo e non, giocattoli, calzature e telefoni cellulari. Insomma, su 300 miliardi di controvalore, stando ai calcoli di Bank of America, oltre 120 faranno diretto riferimento a prodotti che gli americani comprano quotidianamente e in massa nei negozi e nei centri commerciali. Solo i telefoni cellulari pesano per il 17% e i giocattoli per il 10% del totale. Insomma, come vi avevo preannunciato, ora è davvero guerra. Ma attenzione. Per due ragioni.

Primo, è guerra aperta, ma per ora solo annunciata. I nuovi dazi entreranno infatti in vigore dal 1 settembre, mentre la Cina è stata costretta – proprio dalla discrepanza di controvalore nei beni importati (e quindi nell’efficacia “bellica” delle proprie contromosse e rappresaglie, se limitate unicamente alle tariffe) – a giocarsi quasi tutte le sue carte subito. E in modo concreto. Blocco dell’import agricolo e, soprattutto, rottura del tabù sulla svalutazione dello yuan, chiarissima sconfessione di quanto dichiarato per l’ennesima volta dalla Pboc non più tardi della scorsa settimana. Insomma, Washington può recedere dal suo utilizzo dell’arsenale pesante, tenendolo a disposizione. Pechino invece lo ha già sfoderato: e anche in caso tornasse sui propri passi per l’ennesima volta, il mercato ne avrà già prezzato l’efficacia. Un brutto colpo per il Dragone, perché a uscire con le ossa rotta da quella prezzatura è stato proprio lui.

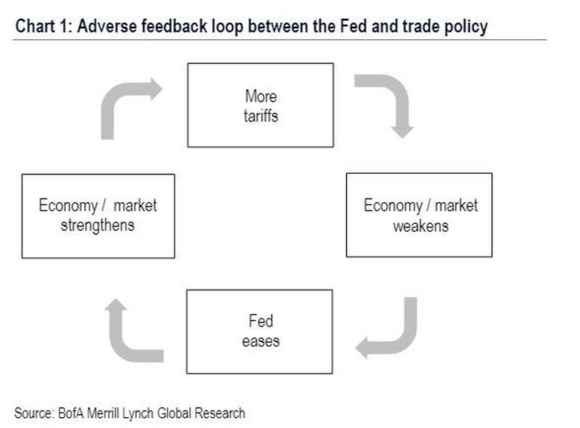

Ed ecco poi il secondo grafico, pubblicato nel fine settimana sempre da Bank of America all’interno del suo report e, di fatto, conferma di quanto vi dico dall’inizio stesso della guerra commerciale o presunta tale. Lo ammetto, stavolta sono orgoglioso del mio lavoro e mi concedo una pacca sulla spalla, autoreferenziale. Perché ormai è chiaro e palese che tutto questo caos serve unicamente a uno scopo di fondo: costringere la Fed a una resa senza condizioni sul fronte della politica monetaria. Non è un caso che la mossa a sorpresa di Donald Trump sia giunta il giorno seguente alla decisione del Fomc di tagliare i tassi soltanto di un quarto di punto. E se avete notato, rispetto al fuoco di fila di tweets inanellato fino a oggi sull’argomento dal Presidente, la Casa Bianca si è limitata a un singolo cinguettio di riprovazione verso l’operato di Jerome Powell e soci. Perché è ciò di cui aveva bisogno per poter passare dalle parole su social ai fatti in sede di guerra commerciale: alzare l’asticella dello scontro, tra gli applausi inconsapevoli delle conseguenze reali dell’americano medio. E, contemporaneamente, mettere la stessa Fed con le spalle al muro, garantendosi – oltre la fine del Quantitative tightnening rivendicata nel tweet di Donald Trump – anche un Qe in piena regola, forse già prima che i bambini negli Usa comincino a intagliare le zucche per la festa di Halloween e prima che i tacchini comincino a tramare per la Festa del Ringraziamento.

Lo schema di Bank of America è addirittura elementare nella sua semplicità, ma, se ci fate caso, ripropone pedissequamente ciò che io vi sto dicendo da almeno un anno: quel conflitto commerciale scatenato da Donald Trump senza un apparente motivo reale e con l’economia statunitense che all’epoca era ritenuta da tutti in forma smagliante, rappresentava soltanto una strategia elaborata a tavolino e di lungo corso per arrivare in piena modalità di stimolo monetario nel vivo della campagna elettorale per le presidenziali del 2020. E così sarà. Piaccia o meno, Pechino è ormai in modalità Re nudo. Stracarica di debito corporate, costretta a continue iniezioni di liquidità e senza più alcuna leva sul mercato obbligazionario sovrano, stante la dinamica globale di tassi sotto zero. Certo, ha ancora in mano opzioni potenti, ma, per la maggior parte, destinate a tramutarsi in colossali boomerang. In primis, l’arma della detenzione di Treasuries, i quali se venissero scaricati in massa porterebbero con sé l’ovvia conseguenza di assets denominati in dollari che vengono ora monetizzati e posti a bilancio come cash in yuan, portando quindi a un netto apprezzamento della valuta cinese. Esattamente il contrario di quanto vuole e serve a Pechino per restare concorrenziale nell’export, come la mossa della Pboc di varcare il Rubicone di quota 7 dimostra plasticamente.

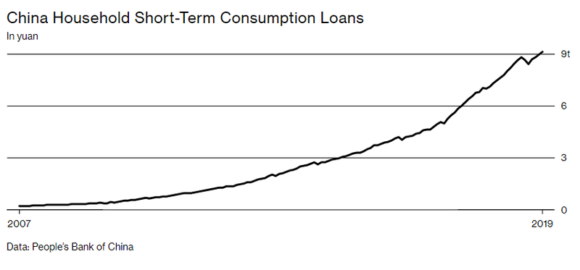

Insomma, fino adesso occorre levarsi il cappello di fronte alla strategia apparentemente folle di Donald Trump nella conduzione del gioco: non ha praticamente sbagliato una mossa. E attenzione, perché come ci mostra questo ultimo grafico, Pechino non può esagerare più di tanto nemmeno dell’arma storicamente strategica della svalutazione competitiva della valuta. Il perché è presto detto: a fronte di fughe di capitali che in giugno sono tornate a farsi sentire pesantemente, oggi la Cina deve fare i conti con una società arretrata ancora di decenni rispetto all’Occidente, ma che di quest’ultimo ha assorbito da subito i lati deteriori. Come l’abuso di credito al consumo sul breve termine, come mostra appunto il grafico, soprattutto fra i giovani e giovanissimi, i Millennials o Generation Z. Americanizzazione della società, per paradosso.

Ed ecco che una valuta eccessivamente svalutata renderebbe il carico debitorio di quello stock privato sempre più ingestibile da parte di larghissimi strati della società, ora più benestanti di dieci anni fa, ma non certo attrezzata per shock sul potere d’acquisto. E con le tensioni già in aumento a Hong Kong, tutto può permettersi Pechino tranne che un’ondata di malcontento popolare anche nella mainland China, soprattutto nelle zone rurali più povere. La profezia di Edward Luttwak, di fatto e del suo libro di una decina di anni fa: la volontà di Pechino di affermarsi come economia di mercato potrebbe trasformarsi anche nella sua tomba, se a quello del mercato non seguirà anche lo sviluppo della democrazia interna.

Ve lo dico da settimane: siamo a uno snodo epocale. Lasciate stare tutto il resto, lasciate stare le polemiche da pollaio di casa nostra. E godetevi ciò che gli anglosassoni chiamano history in the making. Siate almeno testimoni, se – come europei – non potete essere protagonisti.