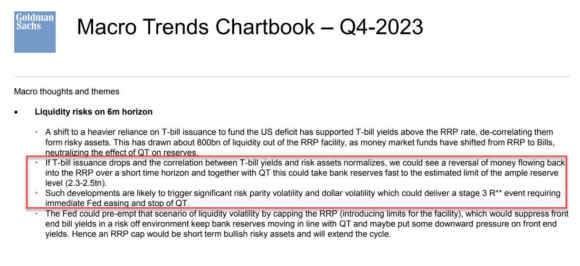

It escaleted quickly. Se Goldman parla, c’è sempre un motivo. E sono bastate 48 ore per capire il perché del report sibillino di settimana scorsa, così particolareggiato nel tratteggiare il rischio di un nuovo tonfo dei Treasuries, tale da innescare un cosiddetto “3 R*** event” che imponesse alla Fed un Qe d’emergenza e lo stop al Qt.

Certo, il fatto che Jerome Powell avesse deciso di indossare nuovamente i panni del falco sui tassi non aveva facilitato il lavoro al cosiddetto mercato. Ma l’esplosione al rialzo del rendimento di titoli Usa a 2, 5 a 30 anni registrata giovedì scorso aveva ragioni molto serie. E proxies sottostanti ancora peggiori.

In prima battuta, infatti, la giustificazione per quei rinnovati tremori era quella di un attacco hacker contro la banca cinese Icbc, la quale sarebbe stata inibita dall’operare il settlement dei trades. Peccato che il deterioramento fosse avvenuto quando l’attacco hacker era già terminato. E l’operatività ripresa. Le vere ragioni? Primo, un’asta da incubo dei titoli a 30 anni, capaci di segnare un tail price di 5,3 punti base, il più alto dal 2016. Di cosa si tratta? L’indicatore che mostra il differenziale fra il prezzo medio e il cosiddetto cut-off price, ovvero il più basso pagato nel corso dell’asta. Più quel numero è alto, più emerge la mancata volontà del compratore marginale di pagare. Tradotto in parole povere, se vuoi collocare il debito, sale il premio di rischio da corrispondere.

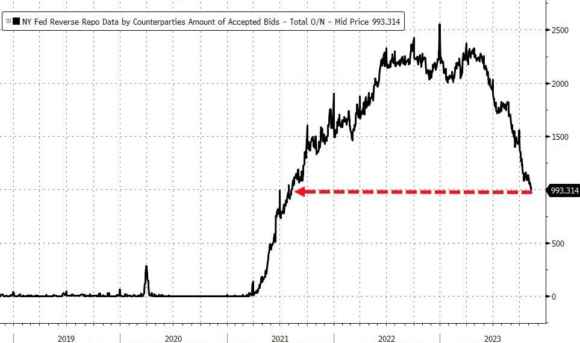

Ma non basta. Perché quel teatro degli orrori era solo il canarino nella miniera del vero problema: la liquidità in ulteriore calo nel mercato dei Treasury Usa. Ed ecco che il grafico ci viene incontro: per la prima volta dall’agosto del 2021, venerdì scorso il controvalore di utilizzo della facility di reverse repo della Fed di New York è sceso sotto quota 1 trilione di dollari. Tradotto, meno liquidità parcheggiata overnight. Sintomo che serviva altrove. Pronta cassa.

Ed ecco che a piantare il proverbiale chiodo nella bara ci ha pensato il dato di utilizzo di un’altra facility. Quella di prestito bancario di emergenza della Fed attivata dopo il crollo di Svb e relativo alla scorsa settimana: 113 miliardi, qualcosa come 3,9 miliardi in più rispetto alla settimana scorsa (maggior balzo da giugno) e nuovo record assoluto.

La terra comincia a mancare sotto i piedi? Quel calo netto dell’utilizzo del reverse repo parla chiaro e sembra recitare il copione descritto da Goldman Sachs: a oggi, solo un’accelerazione nel drenaggio delle riserve dalla Fed di New York può garantire al mercato dei Treasuries la liquidità necessaria a non deragliare. Altrimenti, boom. Ovvero, Fed in campo con l’idrante dei dollari e stop a Qt. Il quale, stranamente, la scorsa settimana ha visto il livello di securities detenute tornare a salire.

Stavolta qualcosa sta per accadere. D’altronde, l’indicatore Hawk/Dove a 1 anno di Bloomberg parla la lingua di un mercato pronto a reclamare il primo taglio dei tassi. Ma non basta. Al netto della credibilità delle ricostruzioni che vogliono addirittura attribuire a una chiavetta USB la ritrovata ed emergenziale operatività di Icbc, c’è dell’altro che fa riflettere. Ancora di più.

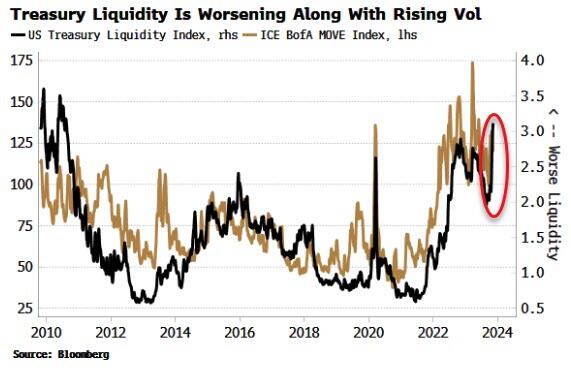

Certo, il grafico ci dice che, in base al modello di volatilità sul reddito fisso di BofA. il basso (e deteriorante) livello di liquidità del mercato dei Treasuries rischia di portare con sé nuove aste da incubo come quella del titolo a 30 anni, il cui tail price ha segnato un netto spartiacque fra narrativa e realtà.

Tutto vero. Ma ecco che sempre Bloomberg sente il bisogno di interpellare Marcus Murray, fondatore della compagnia di cyber-security svedese Truesec. E cosa dice? Quanto accaduto è stato un vero shock per le grandi banche a livello globale. Il caso di hackeraggio di cui è stata vittima Icbc farà scattare una gara fra gli istituti sistemici per migliorare le loro difese. E questo a partire da oggi. Che strano timing. L’ultimo ransomware attack di questo genere avvenne 8 mesi fa e colpì la misconosciuta Ion Trading Uk, piccola compagnia che si occupa di clearing su derivati. La paralisi fu quasi totale e si dovette procedere manualmente alle esecuzioni. Certo, passare dalla Ion Trading Uk a Icbc rappresenta un bel salto di qualità. Un po’ come scendere dalla Panda della scuola guida e salire sull’auto di Verstappen. Oltretutto, in un momento in cui il mercato dei Treasuries Usa ha gli occhi del mondo intero incollati addosso. Insomma, il colpaccio della vita. Una bella fortuna per gli hacker. Ma anche per le aziende che si occupano di cyber-security, come confermato da Marcus Murray.

Forse il warfare aveva bisogno di un nuovo comparto tech su cui far leva, dopo i troppi mesi di dipendenza da armamenti pesanti e obsoleti fondi di magazzino per l’Ucraina? Il Nasdaq ha bisogno di hackers. Avessi interessi nel ramo o nell’investimento, drizzerei le antenne. Ma, soprattutto, mi chiedo e vi chiedo: al netto della minaccia, la notizia non dovrebbe essere che una banca cinese sovrintende a circa 75 trilioni di valore nozionale di mercato del debito Usa, formalmente il nemico giurato? Il fatto che tutto questo sia accaduto alla vigilia dell’incontro fra Joe Biden e Xi Jinping a San Francisco, ovviamente, ricade a pieno nella categoria delle coincidenze.

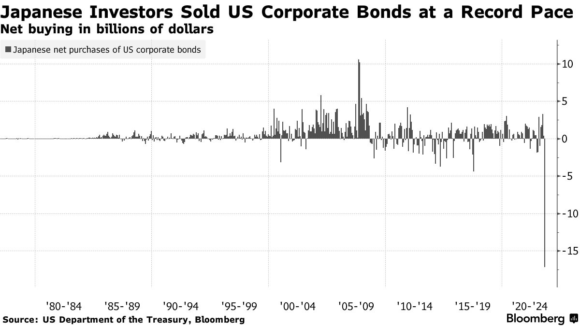

Coincidenze a leva, probabilmente. E mentre prende piede l’idea che il prossimo shock sistemico globale sarà generato proprio da un Cyber 9/11, Moody’s decide di cambiare l’outlook Usa. Causa deficit eccessivo. Ma ci sono segnali ben più seri di quelli di un’agenzia di rating che getta sabbia negli occhi. Questo ultimo grafico ci mostra come il Giappone abbia deciso che fosse ora di scaricare anche la corporate America. Non più solo il suo debito sovrano.

Miss Watanabe ha guardato in faccia il suo gestore di fondo pensione e lo ha fulminato con lo sguardo: visto che non possiamo nemmeno più fidarci della nostra Banca centrale, almeno vediamo di non restare con in mano il cerino bruciacchiato della Fed. E qui occorre capire a cosa sia dovuto quel pessimismo. Timori di un processo di rialzo dei tassi che, al netto delle pause, abbia generato un tantrum di costo del denaro più alto e più a lungo che, da qui al 2026, diverrà tsunami di fallimenti da rifinanziamenti insostenibili?

Certamente è un’ipotesi, al netto di un wall of maturities da 1,8 trilioni di dollari da qui a fine 2025 solo per le aziende Usa. Quando poi il Financial Times nella sua elegante edizione del weekend dedica al tema un articolo irridente, nel quale il concetto stesso di wall of maturities viene paragonato al mostro di Loch Ness, state certi che più di un Cfo sta già sudando freddo. La seconda ipotesi? Non meno brutale. I tassi scenderanno. E più fretta del previsto, magari davvero tramutando il babao del rifinanziamento in una leggenda metropolitana. Ma il costo per ottenere questo epilogo sarà uno scenario da walking dead corporate, un’apoteosi di fallen angels che cadono come Lucifero dall’ultimo gradino dell’investment grade all’inferno del junk. Altrettanto credibile.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.