Nello scorso articolo ho puntato i riflettori sulla gravità della crisi immobiliare. Questa volta cercherò di mostrare quanto questa gravissima crisi ha già iniziato ad avere impatto sul settore bancario.

Vi ricordate quando proprio un anno fa (marzo 2023) vi fu il fallimento della americana Silicon Valley Bank? C’era il pericolo reale che la crisi si diffondesse a macchia d’olio presso tante altre piccole banche, poiché sono le più esposte in finanziamenti nel settore immobiliare commerciale, quello denominato Cre (Commercial Real Estate).

I problemi del settore immobiliare sono iniziati col rialzo dei tassi delle banche centrali per due motivi: il primo è che il costo dei mutui è diventato più alto e questo ha ovviamente scoraggiato i possibili acquirenti; il secondo è che i costruttori non costruiscono mettendo mano al portafogli (spesso vuoto), ma prendono a prestito il denaro necessario, confidando poi di restituire il prestito con la vendita o con gli affitti. Ma col rialzo dei tassi i locali commerciali sono rimasti vuoti, i fallimenti di imprese edili si sono moltiplicati e le banche che avevano concesso i prestiti si sono trovate con immobili il cui valore era in picchiata e con problemi di liquidità.

Per questo, per evitare il contagio e l’inizio di una crisi bancaria devastante, come al solito è intervenuta la Fed, con un programma apposito di 2,2 trilioni di dollari (si avete capito bene, 2.200 miliardi di dollari, un 30% di meno di tutto il debito italiano, per dare un riferimento) per prestare soldi alle banche in difficoltà per un anno.

Ora tale prestito è in scadenza e le banche dovranno restituirlo, senza che la situazione sia migliorata. La Fed ha fatto il solito gioco sporco, cioè ha messo una pezza temporanea al problema e non lo ha risolto. La soluzione sarebbe stata quella di finanziare (a tassi irrisori, quelli chiesti alle banche) i compratori, in modo da rilanciare l’economia. Ma questa sarebbe stata una violazione clamorosa dei sacri dogmi del libero mercato, sarebbe stata una soluzione che avrebbe scandalizzato tutti, perché sarebbe stato un intervento di tipo sociale, una cosa inaccettabile per l’ideologia liberista americana.

Una mossa del genere, oltretutto, farebbe crollare i profitti bancari, perché in questo periodo, grazie al rialzo dei tassi, le banche hanno innalzato il costo delle rate dei prestiti, mentre a chi deposita non danno quasi nulla. E le grandi banche non vogliono farsi mancare questo lauto e facile profitto.

Ora c’è un altro grande pericolo: che questo meccanismo malato si trasferisca all’Europa, che questa crisi intacchi anche l’economia europea. Ma questo è già avvenuto: ricordate il fallimento del gruppo immobiliare austriaco Signa? Ebbene, proprio in questi giorni il curatore fallimentare ha proposto ai finanziatori, cioè le banche, di accontentarsi di riprendere il 30% di quanto investito

E in Italia? Come siamo messi? Sembra meglio per due motivi: il primo è che c’è una grossa percentuale di proprietà degli immobili, per cui la percentuale di quelli che ricorrono a prestiti è inferiore (siamo al 40% del Pil per i privati, al 60% per le imprese, mentre in Europa le percentuali sono rispettivamente al 90% e al 100%). Certo, il nostro problema è il debito pubblico, perché ovviamente se è lo Stato a investire, ai privati e alle imprese non serve investire e prendere a prestito. E pure il rapporto debito/Pil è in calo. Tutto bene quindi?

Manco per sogno, purtroppo. Ma partiamo dai numeri. L’ultimo dato sul Pil italiano (2023) si attesta al +0,9%, addirittura meglio della media europea che si ferma al +0,4%, soprattutto perché pesa il dato negativo della Germania, dove il Pil è calato dello 0,3%.

Il debito italiano è a 2.863 miliardi (dicembre 2023), mentre dodici mesi prima era a 2.758: quindi è cresciuto di 105 miliardi, pari ad una crescita del 3,8%.Il rapporto debito su Pil è ora ufficialmente circa al 137%, in calo rispetto al 140% di dodici mesi prima.

Leggendo solo quest’ultimo dato, verrebbe da dire che va tutto bene, no? Invece no, se viene letto insieme agli altri due. Ma com’è possibile che si abbiano dati così divergenti: un Pil in leggero aumento, un debito in sostenuto aumento e al contempo un rapporto debito/Pil in calo? Semplicemente perché il Pil contiene anche la crescita dei prezzi dovuti all’inflazione (e non a una maggiore produzione) e quindi viene depurato da questa componente quando si paragona con l’anno precedente. Quindi se un anno ho un Pil pari a 100 e l’anno dopo a 105, ma con un’inflazione del 5%, la crescita del Pil reale è pari a zero. Ma tale componente dell’inflazione non viene tolta nel paragone col debito. Quindi il Pil sembra crescere molto e quindi il rapporto debito/Pil cala. Ma nella realtà si sta pagando il debito con l’inflazione.

Questo è il danno combinato dai Governi precedenti (e attuali) e dalle Banche centrali: con le sanzioni hanno fatto salire l’inflazione, mentre le Banche centrali intervenivano per soccorrere banche e speculatori in eventuali difficoltà. Intanto le banche più robuste fanno affari d’oro prestando denaro a tassi alti e accettando depositi sui quali pagano quasi zero interessi. Nel frattempo, tramite l’inflazione la popolazione paga il debito, o meglio gli interessi sul debito, che in buona parte è in mano a… banche e speculatori.

Ma il danno vero è che quando c’è una fiammata inflativa e poi un calo dell’inflazione, questa è sempre positiva e il danno rimane. Faccio un esempio in modo che sia chiaro a tutti, prendendo il prezzo della benzina. Quando è salita l’inflazione, il prezzo è passato da circa 1,4 euro al litro a circa 2. Poi l’inflazione si è fermata (per ora) e il prezzo è rimasto a 2 euro circa, quindi il danno finanziario per imprese e famiglie rimane nel tempo.

Ma questa “soluzione” non può continuare a lungo e prima o poi il sistema economico ha uno scossone brusco, che metterà in crisi tutto il sistema economico e finanziario.

I grafici che seguono mostrano quello di cui sto parlando.

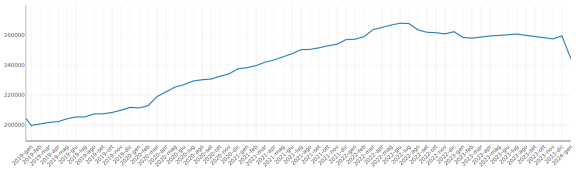

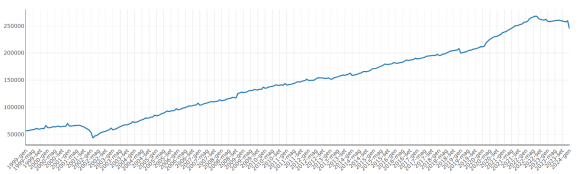

Il primo mostra l’andamento dei contanti in circolazione in Italia. Come risulta evidente, per tentare di tamponare la crisi le Banche centrali hanno immesso nel sistema economico finanziario una sempre crescente quantità di denaro contante, il quale ha fatto crescere l’economia molto poco perché questa “immissione” non è gratis, ma è denaro creato a debito che prima o poi deve essere ripagato e viene ripagano con nuovo debito (cioè non viene realmente ripagato).

Si vedono solo due movimenti significativi al ribasso e il primo corrisponde alla crisi finanziaria del 2001 (che ha avuto un momento apicale con l’attentato alle Torri Gemelle del settembre 2001) che ha portato l’indice tedesco Dax dal valore di circa 8.000 a circa 2.300, con un calo di oltre il 70%.

In questi 23 anni di euro, mentre la moneta fisica in circolazione aumentava da 60 miliardi a circa 260 miliardi, il debito pubblico è passato da circa 1.400 miliardi a circa 2.800 miliardi, cioè è praticamente raddoppiato.

Qui sopra vediamo lo stesso grafico dell’ultimo periodo. Ora stiamo assistendo a un brusco calo della moneta in circolazione, iniziato da quando sono iniziate le sanzioni. Famiglie e piccole imprese non prendono più a prestito (o le banche hanno ristretto i casi in cui lo concedono, cambia poco) e non hanno più denaro, quindi il denaro in circolazione cala bruscamente.

Mentre accade questo, nell’ultimo mese l’oro segna nuovi record di prezzo e il Bitcoin vola alle stelle, avendo superato la soglia dei 70mila dollari.

Sta succedendo qualcosa di grave e nessuno ne parla.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.