Riunione di emergenza della Banca centrale russa ieri mattina per discutere della politica monetaria, dopo che lunedì il rublo ha varcato la soglia ben più che psicologica di 100 nel cambio col dollaro. Ufficialmente, colpa di export al palo e spese belliche in continuo aumento. Ma un tracollo simile, generalmente ha altre radici. Speculative. Non a caso, la decisione è stata di quelle destinate a operare più da cartina di tornasole che da scelta operativa: tassi in rialzo dall’8,5% al 12%. E ora vediamo la prossima mossa. Perché l’accaduto ha molto più a che fare con il tellurico rimescolamento di equilibri geopolitici, commerciali e finanziari in atto proprio in queste ore che con il salasso di guerra che Mosca sta patendo.

Silenziosamente – almeno per ora – le stanze che contano infatti hanno dato il via al conto alla rovescia. E lo zero è rappresentato da una data precisa, il 22 agosto. Quel giorno a Durban in Sud Africa, avrà luogo il forum dei Brics più importante in assoluto. Tre giorni durante i quali il mondo potrebbe ricevere l’annuncio tanto temuto: la nascita di una valuta commodity and gold-backed che fa riferimento al blocco dei Paesi emergenti riuniti attorno alla leadership cinese. Negli ambienti finanziari e di politica estera, già si parla di Accordi di Durban. Guarda caso, il vertice viene totalmente ignorato dai media occidentali. Se non per un particolare degno di una lettura da gossip: l’incertezza rispetto alla presenza in Sud Africa di Vladimir Putin, a causa del mandato di cattura internazionale.

C’è un problema, però. Questa vera e propria cortina fumogena di informazione a senso unico rispetto alla Russia ha fatto in modo che nessuno sapesse quanto annunciato non più tardi del 7 luglio scorso dall’emittente a controllo statale, RT, bandita in Europa in ossequio alle sanzioni. Ovvero, a Durban verrà lanciata una nuova valuta di scambio legata all’oro. Nessuna smentita. Guarda caso, dopo mesi e mesi di relativa calma e con una Borsa che inanella risulti tutt’altro che da economia bellica, il rublo crolla in maniera fragorosa. Tradotto, non potendo attaccare lo yuan – visto che l’impulso creditizio globale si basa sul Social Financing cinese – si scredita ogni eventuale accordo che arrivi dai Brics, dipingendo una delle valute coinvolte come carta straccia. Strategia logora. Ma sempre efficace nell’era social. E in periodo di opinioni pubbliche in infradito. E il problema sta proprio nel paradosso che regge l’intera impalcatura: un eventuale accordo per la nascita di una valuta per scambi commerciali comuni che faccia riferimento a hard assets come oro e materie prime rischierebbe di far figurare i vari dollaro, euro, sterlina e yen come soldi del Monopoli, stante una natura da Qe perenne che le rende poco dissimili dalle banconote stampate nottetempo nella tipografia Lo Turco da Totò e Peppino. Quindi, si ripaga preventivamente il nemico con la medesima moneta.

Già scordati, in tal senso, lo scherzetto dell’Hindenburg Research e del suo report costato miliardi di capitalizzazione al primo conglomerato indiano, Adani Group? Capite perché è importante avere un’informazione indipendente, una che alla sola parola Russia non si cinga il collo con una corona d’aglio e non agiti paletti di frassino e pallottole d’argento? Non ci credete? Pensate che il problema sia tutto riconducibile alla decisione di Mosca di invadere l’Ucraina? Ripensateci.

Ciclicamente, infatti, la Cina viene dipinta come epicentro della crisi. Ancora oggi attendiamo con ansia il default di Evergrande, almeno stando alla narrativa allarmata che per settimane scandì i giorni che avrebbero diviso il nuovo Evil empire dalla sua fine per autostrangolamento debitorio. E se lo shadow banking e i bond delle autorità locali rappresentano altrettanti evergreen pronti all’uso, l’ultimo ritrovato in fatto di panico a freddo risponde all’acronimo Lgfv. Ovvero, Local Government Financing Vehicle. Bene, 48 di queste entità nel mese di luglio sono andate in overdue su commercial papers per un controvalore di 1.86 miliardi di yuan (circa 260 milioni di dollari), oltre il doppio dei 780 milioni di yuan di giugno. Bloomberg ha dedicato un articolo molto allarmato al fatto, sottolineando come quegli Lgfv siano strettamente connessi a opere infrastrutturali. Reazione del mercato? Uno sbadiglio. Della Pboc? Anche meno. E allora, carico da novanta. Sempre picchiando sul tasto sensibile del mattone e del suo leverage. Con enorme enfasi, i media occidentali starnazzano sul prossimo default del gigante colosso immobiliare Country Garden, il cui titolo lunedì è precipitato del 18% dopo la decisione di sospendere gli scambi su una decina di obbligazioni onshore per un valore complessivo in yuan di circa 2,2 miliardi di dollari. La nuova Evergrande è servita.

Tanto per intenderci, da inizio anno il titolo di Country Garden ha perso il 70% di valore. Nessuno pare essersene preoccupato prima del solito canarino obbligazionario. A mio avviso, invece, più allarmante appare la dinamica rappresentata in questo grafico e resa nota sempre nella giornata di lunedì: l’ultimo dato disponibile ci dice come in Cina i prestiti all’economia reale siano scesi a 36,4 miliardi di yuan, di fatto il controvalore più basso dal 2006.

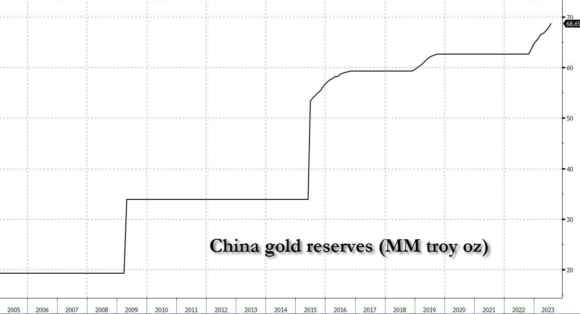

Tradotto, la Pboc deve stimolare l’economia. E non con i soliti tagli ai requisiti di riserva bancari. Occorre l’idrante. O il bazooka. Ma anche in questo caso, Pechino non pare preoccupata. Anzi, da qualche settimana è particolarmente silenziosa. Pessimo segnale. Soprattutto se accompagnato alla dinamica di questo secondo grafico: non solo il mese di luglio ha rappresentato il nono consecutivo di acquisti di oro fisico da parte della Banca centrale cinese, ma, soprattutto, al netto di un offsetting alle vendite degli Etf che fra non molto potrebbe scatenare le insonnie di carta occidentali, le ultime 23 tonnellate stipate nei caveau hanno portato il totale delle riserve auree a 2.137 tonnellate.

Ma è il segnale politico e sistemico quello che conta. Non solo la Pboc ha comprato oro fisico invece di operare il suo solito Qe ciclico attraverso il Total Social Financing, ignorando quindi la continua debolezza macro dell’economia. Lo ha fatto mentre le Banche centrali di tutto il mondo avevano come unico playbook quello del rialzo dei tassi per contrastare l’inflazione. Pechino, al netto della farsa dello yuan digitale sperimentato in aree rurali sconosciute agli stessi cinesi, sta accumulando con il badile il vecchio bene rifugio che tesaurizza le aspettative di crisi sistemica. E lo fa da mesi. Da trimestri. Agitando nel contempo lo spauracchio dello yuan digitale, mentre il sospetto è quello di un backing implicito fra yuan e riserve auree. Con le commodties strategiche come le terre rare a fungere da ulteriore garanzia. Tangibile. Hard assets.

In un mondo di soldi del Monopoli e impulsi elettronici. E con il prezzo del petrolio ai massimi del 2023, ecco che gli hedge funds cominciano a sprintare verso la chiusura degli shorts energetici. L’autunno sarà interessante. Attenti al 22 agosto. Da Durban potrebbe partire lo tsunami globale. Quello vero.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.