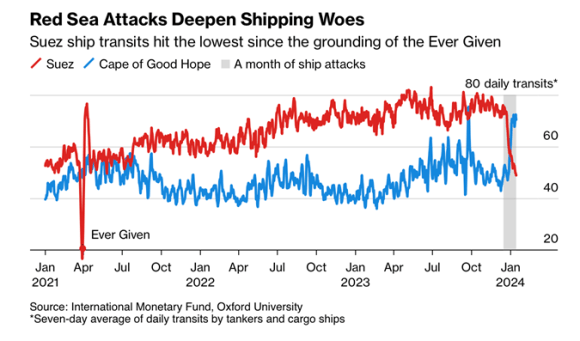

La dinamica del grafico più in basso è definita in gergo vessel capacity. Già oggi, gli attacchi Houthi nel Mar Rosso hanno generato un impatto sulle rotte commerciali – costrette al “giro largo” da Capo di Buona Speranza – superiore a quello della pandemia. Lo ha confermato in un’intervista a CNBC, il Ceo di Sea-Intelligence, Alan Murphy.

Quello in atto sarebbe il single event più impattante sulla supply chain dall’incagliamento della Ever Given nel marzo del 2021. Detto fatto, tocca ridiscutere le politiche di contrasto all’inflazione. E, soprattutto, tocca prendere atto e comunicare a mercato e opinione pubblica che – causa Houthi – gli obiettivi di crescita che ci si era posti – e messi nella Nadef – non potranno essere centrati. Difficile farlo, quando ci sono guerre, ha chiosato fra il serafico e lo sconsolato il ministro Giorgetti di rientro da Davos.

Primo, la controffensiva Usa-Uk è stata ridicola. Gli stessi Houthi hanno definito la loro capacità di azione integra dopo i raid, sentendosi poi in dovere di sottolineare come gli scafi russi e cinesi possano invece transitare tranquilli. E in sicurezza. Voi mettete sanzioni? Noi missili. Di fatto, dopo quella iraniana, ecco un’altra firma in controluce su quanto sta accadendo. Lo Yemen è divenuto il braccio armato dei Brics?

Secondo, mentre la situazione degenera, casualmente l’Arabia Saudita decide di passare dalla parole ai fatti rispetto alla creazione e gestione di un hub per metalli e minerali. Giovedì scorso il Saudi Tadawul Group ha acquistato il 32,6% della Dubai Merchantile Exchange. Da oggi Ryad è l’azionista principale, avendo superato lo statunitense CME Group. I Brics non erano un esercito di chiacchieroni con le toppe al sedere e un po’ di commodities da portare in dote in un mondo di Qe e derivati? Mentre gli Houthi in poche settimane hanno dimostrato di saper generare un evento sulla supply chain globale peggiore – almeno finora – addirittura del Covid. C’è chi gioca coi tassi e chi randella macro. A ognuno la sua strategia e il suo stile.

Terzo, attenzione a come l’Occidente stia drammatizzando quanto sta accadendo. Di fatto, l’ammissione a tempo di record che lo Yemen ha in mano i destini della ripresa globale. E, soprattutto, dell’esiziale lotta contro l’inflazione. Lo Yemen, un’enorme pietraia a cielo aperto. In guerra dal 2014, senza che nessuno se ne fosse accorto. Senza – soprattutto – che agli Houthi venisse in mente di colpire il Mar Rosso. Eppure è sempre stato lì. Solo ora. Ora che il countdown verso il redde rationem di marzo si avvicina. E un bell’evento geopolitico eviterebbe che debba accaderne uno di credito per garantire alla Fed mano libera. Recita a soggetto. E per quanto ci riguarda, certificazione di manovra correttiva. L’ha preannunciata l’Europa. Ma sarà colpa degli Houthi. Capito perché si corre a privatizzare Eni e Poste? The party is about to begin.

Ora preparatevi alla seconda parte, poiché questa è la naturale prosecuzione di quanto avete letto finora. E il suo possibile sviluppo contrarian, quello che rischia di coglierti con la guardia abbassata. O in contropiede. E si pone una domanda: davvero quanto sta accadendo nel Mar Rosso, da qui a poche settimane, sarà detonatore di un secondo bullwhip effect o effetto colpo di frusta dopo quello da pandemia che ha letteralmente steso la supply chain globale e dato vita al processo di re-shoring della catena di fornitura e approvvigionamento? Una seconda ondata inflazionistica è davvero all’orizzonte e rischia di far deragliare le aspettative del mercato per un taglio dei tassi?

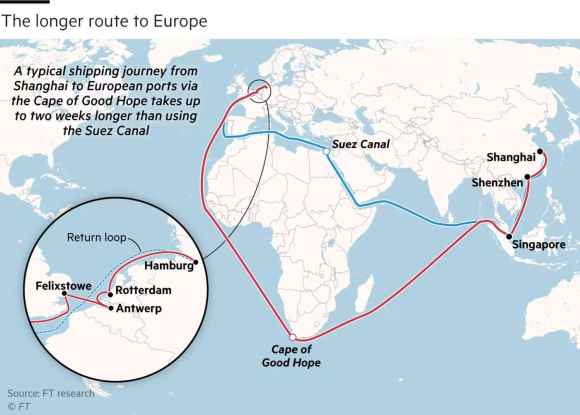

Partiamo da questo grafico. Ci mostra come il viaggio medio dall’Asia all’Europa impieghi due settimane di più, passando dal Capo di Buona Speranza piuttosto che da Suez.

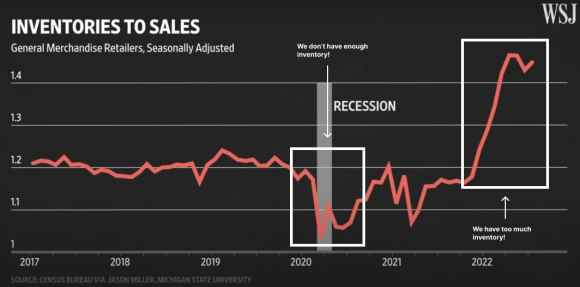

Un problema. Perché alcune produzioni, ad esempio quelle ad alto tasso di componentistica come l’automotive, rischiano di dover rallentare, se non bloccare le linee. E le scorte di merci, invece? Perché la prima voce ha immediato ricasco sul Pil e sull’occupazione, quindi sui deficit di Stati che si troveranno costretti – in caso di persistenza della dinamica – a intervenire con sostegni. Mentre questa seconda voce si basa sul principio delle scorte. Il quale, a sua volta, è la dinamo del sopracitato bullwhip effect o effetto frusta. Di cosa si tratta, alla fine e in parole molto povere? Un’amplificazione della domanda lungo l’intera supply chain che comporta un’accelerazione degli ordini e della richiesta di approvvigionamento di scorte, mano a mano che ci si muove da valle a monte. Come la frusta rispetto alla mano che la tiene, appunto. Ma oggi, a differenza del 2020, pare che il mondo anneghi nelle scorte, come mostra quest’altro grafico.

E al netto degli extra-risparmi garantiti dai sussidi pandemici e oggi azzerati, sia negli Usa che in Europa, domanda e consumi traggono linfa unicamente dall’indebitamento. Prestiti, finanziamenti, carte di credito e debito o formule infernali come il buy now, pay later. Quanto ci toccherà attendere, da qui a qualche settimana, per ricevere il pacco da Amazon? In pandemia, servivano almeno due settimane. E a costi doppi per alcune merci. E ora? Nuova ondata inflazionistica? Oppure, al contrario, gli Houthi daranno il colpo di grazia alla narrativa del soft landing, garantendo con i loro razzi un alibi a Banche centrali ed economisti per non rimangiarsi interi trimestri di ottimismo?

Attenzione, poi. Come ormai sapete a memoria, a marzo si concentrano gli appuntamenti chiave per la politica monetaria Usa. Scade il Btfp, il reverse repo andrà a esaurimento e già oggi i regolatori invitano le banche a mettersi in coda presso la discount window della Fed. Non vi pare un quadro recessivo, piuttosto che uno da ri-accelerazione dei prezzi per eccesso di domanda e bullwhip effect? In fondo, mica sarebbe male. Scorte che vengono fatte fuori, domanda che invia segnali di stagnazione e spinge le Banche centrali a rompere gli indugi e, questo sì, componentistica che manda in stand-by alcune industrie. Aggravando la percezione di crisi macro. E come si risponde a una crisi e a un paradossale rischio deflazione da Houthi?

Fanta-economia? Forse. Ma quanta apparente fantascienza è divenuta realtà, dal 2008 a oggi?

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.