Come dice il comunicato, un’operazione di repo overnight rientra negli strumenti regolari del framework operativo standard della Bank of Canada. E in effetti, i 5 miliardi di dollari erogati nella notte fra mercoledì e giovedì non rappresentano un ammontare da mani dei capelli. Né da sirena di allarme. Forse perché siamo abituati alle iniezioni di liquidità della Pboc cinese. Alluvionali. Cicliche. E, nonostante tutto, benedette dall’intero mercato in nome del mitologico impulso creditizio.

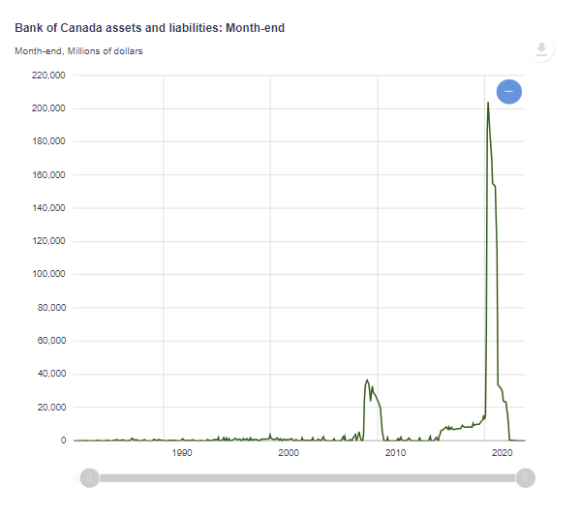

E in effetti, basta dare un’occhiata a questo grafico per rendersi conto che 5 miliardi non possono rientrare nella definizione di operazione straordinaria.

Però, attenzione. Viene da aggiungere, per ora. Perché le ultime due volte che la Bank of Canada è intervenuta con operazioni repo overnight degne di nota è stato nel 2008 e 2020. Non esattamente anni tranquilli. E nel primo caso si susseguirono operazioni per ammontare medio di 2-3 miliardi l’una. Chirurgiche, insomma. D’altronde, per quanto il comunicato stampa giochi il linguaggio della rassicurazione e del business as usual, quando una Banca centrale opera un overnight repo, di fatto sta correndo in soccorso di un soggetto (banca) che non può disporre del suo collaterale (vendere bonds), ma che necessita comunque di liquidità immediata per i settlements after-hours. Tradotto in parole povere, le scadenze finanziarie di breve termine da onorare a mercato chiuso. Poco piacevole.

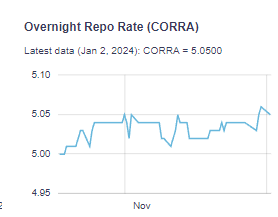

Come d’altronde la dinamica che ci mostra il quest’altro grafico, il quale ci mostra la ragione che ha spinto la Banca centrale canadese a intervenire.

Il Corra (Canadian Overnight Repo Rate Avarage) sul finire di dicembre ha seguito l’esempio del Sofr ed è schizzato in alto. Al di sopra del 5% di target fissato dalla Bank of Canada per prestare denaro fra istituzioni finanziarie. Unanchored, tanto per utilizzare un gergo di settore. Ed ecco che allora si inietta liquidità per cercare di ricacciare il tasso overnight sotto quel Rubicone.

Il problema? Più che l’intervento in sé, la fretta di porlo in essere. Dal 29 dicembre, giorni in cui i tassi che regolano l’interbancario hanno cominciato a lievitare, è passato poco. Soprattutto alla luce dei giorni di chiusura per festività. E via, subito una repo overnight. Piccola. Ma con precedenti di intervento pesanti. Come il 2008 e il 2020. Diciamo che il segnale inviato al mercato, al netto delle rassicurazioni formali del comunicato stampa non è in realtà dei più tranquillizzanti. E una Banca centrale sa che certe mosse sono armi a doppio taglio. Occorre che siano efficaci subito, tipo blitz. Perché se il risultato stenta a presentarsi e occorre ripeterle più volte nell’arco di pochi giorni, si ottiene potenzialmente il risultato contrario. Invece che spegnere il principio di incendio dell’interbancario, si getta benzina sul panico.

Ripeto, l’operazione in sé non è di quelle epocali. Ma rientra nel novero operativo di quelle che invece lo furono. Già così, il telegramma che arriva a chi investe non reca buone notizie dallo zio canadese per l’inizio del nuovo anno. E il problema è che Ottawa, a sua volta, non rappresenta un unicum. Quelli che parlano bene e sono così coscienziosi e responsabili da non allarmare il parco buoi, parlano di year-end anomaly. Non c’è che dire, affascinante come terminologia. E tranquillizzante. Un’anomalia, ontologicamente, rappresenta un sintomo. Ma da qui a farne una spia d’allarme per qualcosa di serio, ce ne passa. Roba da farmacia, insomma. Non da visita medica. Tantomeno da pronto soccorso.

Ora date un’occhiata a questi due grafici: il Sofr in area 5,40% come raggiunto il 29 dicembre scorso, è un’anomalia e va trattato come tale?

Di fatto, dietro quell’acronimo così misterioso si nasconde niente altro che il meccanismo base del mercato. Ovvero, il tasso cui ci si presta denaro. Il termometro del rischio di controparte. Più sale, più costa ottenere cash necessario alle operazioni di routine rispetto a oneri e scadenze. Overnight, poiché suonata la campanella – come al bar o al ristorante – si va alla cassa, si fanno i conti e si salda il dovuto. E il secondo grafico ci dice che nel 2023, futures e opzioni sul Sofr hanno totalizzato qualcosa come 1,28 miliardi di contratti. Un numero che l’eurodollaro non ha mai visto nemmeno con il binocolo a livello annuale.

Direte voi, qui si mettono insieme pere e mele. Il Sofr è un tasso e l’eurodollaro è di fatto un derivato monetario. Peccato che in questo contesto, eurodollaro significhi tasso. Ovvero, contratti futures sul (fu) Libor. Prima appunto che il Sofr ne prendesse il posto. Davvero siamo di fronte a una year-end anomaly, quindi? Il solito spread di fine anno che impazzisce un pochino? O forse il Sofr che flirta con nuovi massimi in questo momento di incertezza sui tassi – soprattutto dopo le minute Fed di mercoledì sera, volutamente e strategicamente generatrici di caos – è oggi l’unico driver occulto che controlla i mercati?

Domanda probabilmente da addetti ai lavori. Certamente, quesito poco tranquillizzante. Ma piaccia o meno, oggi sotto il pelo dell’acqua gli iceberg si muovono a velocità sempre più elevata. E con ritmo entropico. Un esempio? Guardate quest’ultimo grafico: déjà vu per due giorni di fila nel favoloso mondo dei futures azionari, mentre gli indici Usa correggono. Chi vende in Europa, tanto da generare sconquassi Oltreoceano?

Apple sta patendo. E la Banca centrale svizzera ne è stracolma. E dopo l’anno vissuto a livello finanziario nella Confederazione, forse fra Zurigo e Ginevra si trova il vero canarino nella miniera. Il proxy che anticipa il rischio. Magari eccedendo in cautela. O magari, no. Insomma, unite i puntini. Se volete. Altrimenti, continuate pure a guardare SkyTG24 che vi mostra la homepage di Cnbc. E a vivere felicemente inconsapevoli.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.